proaurum Silberedition 01/2015 - Trends rechtzeitig erkennen

Silber in USD

In den letzten vier Wochen fiel der Silberpreis zunächst bis auf 15,51US$ zurück, konnte sich dann aber mit Beginn des neuen Jahres deutlich erholen und erreichte im gestrigen Tagesverlauf ein Hoch bei 17,22US$. Damit wurde das 38,2%-Retracement der gesamten Abwärtsbewegung seit letztem Juli (von 21,63US$ runter bis 14,15US$) erneut überschritten. Auch wenn sich Gold und Silber damit etwas besser als erwartet präsentierten, bleibt es unterm Strich bei einer Seitwärts- bzw. Konsolidierungsphase.

Auf dem logarithmischen Monatschart ist Silber bisher "lediglich" zweimal an den gebrochenen langjährigen Aufwärtstrend herangelaufen. Sollte eine Fortsetzung des Anstiegs auch über 17,50US$-18,00US$ gelingen, bestünden gute Chancen für einen Test der roten steil fallenden Abwärtstrendlinie bei ca. 20,00US$. Um diese Option nutzen zu können, müsste die Silberbullen aber noch ein gutes Stück Arbeit leisten, denn heute Vormittag notiert der Silberpreis bereits wieder etwas deutlicher unterhalb von 17,00US$. Die Indikatoren helfen den Bullen momentan noch nicht. So ist der "MACD"-Indikator zwar stark überverkauft, ein Kaufsignal ist aber weiterhin nicht auszumachen. Die "Stochastik" hat leicht nach oben gedreht, allerdings laufen hier seit nunmehr vier Monaten beide Signallinien unterhalb von 80 und zurren den Abwärtstrend immer noch fest ("embedded Status").

Auch der Wochenchart bleibt weiterhin bearish. Außer einer Seitwärtskonsolidierung nach einem monatelangen Abverkauf ist bisher nichts zu erkennen. Der Silberpreis bewegt sich nach wie vor im klar definierten Abwärtstrendkanal. Positiv bleibt aber die Tatsache, dass die wichtige langfristige Unterstützungszone um die Marke von 15,00US$ bis jetzt gehalten hat. Der "MACD"-Indikator hat ein zartes Kaufsignal generiert, welches aber mit 1-2 schwachen Tagen bereits wieder erledigt sein kann. Sowohl "RSI" als auch Stochastik bewegen sich auf neutralem Gebiet. Eine Trendwende zum Besseren ist noch nicht auszumachen.

Auf dem Tageschart für den Silberpreis scheint sich ein bearishes symmetrisches Dreieck zu entwickeln. Während der Konsolidierung wurden in den letzten zweieinhalb Monaten höhere Tiefs und tiefere Hochs ausgebildet. Damit sind nun bereits vier Umkehrpunkte vorhanden. Sollte nun die untere Begrenzungslinie (ca. 16,00US$) durchbrochen werden, wird der ursprüngliche Abwärtstrend wieder aufgenommen und fortgesetzt. Gleichzeitig kann diese potentielle Formation bereits in Kürze verworfen werden, sollte es dem Silberpreis tatsächlich gelingen, nachhaltig über die Marke von 17,35US$ anzusteigen. Die "Stochastik" unterstützt die Dreieckstheorie, denn beide Signallinien notieren klar im überkauften Zustand. Um in den aufwärtstrendverstärkenden "embedded Status" zu wechseln benötigt der Indikator noch zwei weitere Tage mit Werten oberhalb von 80. Der "RSI"-Indikator verläuft neutral, während der "MACD"-Indikator zum Jahresbeginn ein Kaufsignal generiert hat, welches bis zur Stunde aktiv ist. Kurzfristig ist der Tageschart im Bullenmodus, allerdings wurde gestern bereits das obere Bollinger Band (16,89US$) kurzzeitig ziemlich deutlich überschritten. Die Luft wird also ziemlich dünn.

Die zuletzt vermutete SKS-Formation hat sich nicht bestätigt. Vielmehr konsolidiert das Ratio auf hohem Niveau und bewegt sich weiterhin im Aufwärtstrend. Erst Werte klar unterhalb von 66-68 würden eine langfristige Trendwende bestätigen.

Tatsächlich gelang den Silberminenaktien (SIL=Global Silver Miners ETF) das vermutete Doppeltief im Bereich von 8,20 Punkten. Seit Mitte Dezember explodierte der ETF um 29,85% nach oben. Dennoch konnte das 38,2%-Retracement der vorangegangenen Abwärtsbewegung noch nicht überwunden werden. Der "MACD"-Indikator hat bereits vor fast drei Wochen ein Kaufsignal generiert und ist mittlerweile etwas heiß gelaufen. Die 200-Tagelinie (11,72) ist immer noch ein gutes Stück entfernt und der Index hat bereits jetzt massiven Widerstand vor der Brust. Da auch das obere Bollinger Band (10,50) zuletzt 6 Tage in Folge nach oben aufgebrochen wurde, ist kurzfristig nicht mit weiteren Anstiegen zu rechnen. Zudem sind die Sentimentdaten für den Goldminenindex HUI schon wieder im dunkelroten viel zu optimistischen Bereich angelangt.

Dass sich aber die Silberaktien seit knapp vier Wochen stärker als Silber selbst entwickeln ist ohne Frage positives Zeichen.

Die kommerzielle Netto-Shortposition hat sich in den letzten vier Wochen leicht auf 39.609 leerverkaufte Silberkontrakte erhöht. Damit liegt sie auf ähnlichem Niveau wie Mitte August, allerdings mit dem Unterscheid, dass der Silberpreis damals mit 19,43US$ knapp 2,80US$ höher als jetzt notierte. Die großen Spekulanten haben dementsprechend natürlich ihre Long-Positionen weiter ausgebaut, hätten aber genau wie die kommerziellen Händler durchaus noch Platz bis zu einer bedrohlichen Extrempositionierung.

Insgesamt gibt der erste Commitment of Traders Report (CoT) des neuen Jahres ein leichtes Warnsignal, ohne dass man hier von einem direkten Abverkauf ausgehen müsste. Ideale Einstiegsbedingungen liegen jedenfalls nicht vor, vielmehr scheinen die professionellen Händler (commercials) den nächsten Preisrutsch langsam vorzubereiten.

Die Stimmung an den Edelmetallmärkten bleibt insgesamt eher zu pessimistisch. Für den Silber- und auch den Platinpreis werden aber bereits ausgeglichene Werte gemeldet. Bedenklich stimmen die extremen Optimismuswerte beim HUI Gold Bugs Index. Die Goldminenaktien hatten einen sehr guten Jahresstart und notieren auf dem höchsten Stand seit Anfang Oktober. Diese viel zu euphorische Stimmung deutet kurzfristig mindestens eine Verschnaufpause bei den Edelmetallen an.

Statistisch betrachtet befinden wir uns mitten im zweitbesten Monat des Jahres. Im Durchschnitt stieg der Silberpreis im Januar um 2,2% an. Und auch die erste Hälfte des Februars verläuft normalerweise positiv, so dass die saisonale Komponente auf Sicht der nächsten vier Wochen ein klares Kaufsignal liefert. Ab Mitte Februar wendet sich dann aber das Blatt und liefert bis zum Juni ein Verkaufssignal.

Silber in EUR

In Euro gerechnet präsentieren sich sowohl Silber als auch Gold seit Wochen sehr stark. Während €-Gold die psychologische Marke von 1.000,00€ durchbrach und sich sofort um 5% verteuerte, notiert €-Silber immerhin auf dem höchsten Stand seit Mitte September. Rückblickend erwies sich damit meine Erwartung einer Seitwärtsbewegung zwischen 12,25€ und 13,00€ als deutlich zu pessimistisch.

Auf dem Wochenchart ist €-Silber aktuell an der mittleren Begrenzung des nach wie vor gültigen Abwärtstrendkanals angelangt. Da die Stochastik überkauft ist und der "RSI"-Indikator seine vierjährige Abwärtstrendlinie erreicht hat, wäre ein Rücksetzer an der Marke von 14,50€ durchaus logisch und konsequent. Erst ein Sprung über die Marke von 15,00€ würde den Wochenchart nachhaltig aufhellen und ein Anstiegspotential bis derzeit ca. 19,00€ freischalten. Dem entgegen steht das weiterhin fallende obere Bollinger Band (15,00€). Insgesamt bleibt der Wochenchart bearish.

Der Tageschart ist nach einem Anstieg von 28,8% seit dem großen "Reversal Day" Anfang Dezember natürlich bullish einzustufen. Allerdings sind hier sowohl die "Stochastik" als auch der "MACD" mittlerweile heiß gelaufen. Im gestrigen Handelsverlauf gelang €-Silber der Sprung über das 61,8%Retracement der vorangegangenen Abwärtsbewegung sowie über die 200-Tagelinie (14,12€). Aufgrund der überkauften Lage dürfte €-Silber aber in Kürze einen Rücksetzer Richtung der unteren Trendkanalbegrenzung und im Extremfall auch an die 50-Tagelinie (13,15€) starten. Eventuell gelingt vorher in den kommenden Wochen noch ein Anstieg bis auf 15,00€. Allerspätestens ab Mitte Februar erwarte ich aber wieder schwächere Kurse.

Solange €-Silber nicht über 19,00€ ansteigt, befinden wir uns übergeordnet weiterhin in einem zyklischen Bärenmarkt. Allerdings mit sehr hoher Wahrscheinlichkeit im letzten Akt! Ab Mitte des Jahres erwarte ich die große Trendwende nach oben. Bis dahin sind Geduld und Abwarten angesagt. Den gestiegenen Preise für Silber in Euro will ich aktuell nicht hinterherlaufen, sondern setzte darauf, dass sie meine zahlreichen Kaufempfehlungen in die schwachen Kurse der letzten Monate genutzt haben. Mein Nachkauflimit erhöhe ich daher nur moderat auf 13,20€, so dass sie bei einem Rücksetzer an die 50-Tagelinie (13,15€) noch einmal zum Zuge kommen.

Platin

Nach dem crashartigen Einbruch von 1.523,80US$ auf 1.186,50US$ im letzten Herbst läuft der Platinpreis seit gut drei Monaten in ein absteigendes Dreieck hinein.

Bei dieser Formation handelt es sich per Definition um ein Fortsetzungsmuster. Insofern deuten die tieferen Hochs mittelfristig den Bruch der Unterstützungszone zwischen 1.186,50 und 1.175,60US$ bereits an. Ein Unterschreiten des Dezembertiefs bei 1.175,60US$ würde ein Abwärtspotential von zunächst 110,00US$ freischalten und den Preis für eine Feinunze Platin theoretisch bis auf ca. 1.065,00US$ drücken. Bei 1.059,60US$ ist ein wichtiges Tief aus dem Jahre 2006 zu finden, insofern wäre ein mittelfristiger Abverkauf bis in diese Region also keinesfalls abwegig.

Kurzfristig sind die Bullen aber noch am Drücker. Vor allem die Stochastik notiert mit beiden Signallinien oberhalb von 80. Damit liegt der sogenannte "embedded Status" vor, ein sehr positiver trendbestätigender Zustand. Allerdings ist das obere Bollinger Band (1.243,03US$) auf dem Tageschart bereits erreicht. Die Luft wird also dünner, das mittlerweile ausgeglichene Sentiment als auch die eher neutralen CoT-Daten lassen aber durchaus noch weitere Kursanstiege zu.

Insgesamt verläuft die Erholung der letzten drei Monate sehr schwach und neue Tiefs sind wohl nur eine Frage der Zeit. Sollten die Bullen das Dreieck überraschend nach oben aufbrechen können, bleibt die Widerstandszone um 1.300,00US$ das logische im ersten Anlauf aber unüberwindbare Ziel. Eine baldige Wiederaufnahme des seit Mitte Juli laufenden Abwärtstrends ist aber bei weitem wahrscheinlicher.

Palladium

Erneut lief der Palladiumpreis in den letzten Wochen mit leichtem Aufwärtsdrall seitwärts und bewegt sich damit weiterhin unterhalb seiner 200-Tagelinie (820,61US$). Zwar konnten knapp 50% des scharfen Abverkaufs im September mittlerweile zurückgewonnen werden, dennoch bleiben die Bullen angeschlagen. Insgesamt wirkt die Erholung einfach zäh und macht nicht den Eindruck einer klaren Trendwende.

Solange sich der Palladiumpreis oberhalb der extrem wichtigen und breiten Unterstützungszone zwischen 760,00US$ und 790,00US$ auf Tagesschlusskursbasis halten kann, gibt es noch keinen Grund zur Panik. Hier verläuft zudem die entscheidende Aufwärtstrendlinie (aktuell ca. 770,00US$). Zusammen sollten diese beiden Unterstützungen den Bären vorläufig Einhalt gebieten können. Kurzfristig steht aber ein Test der Aufwärtstrendlinie bzw. des unteren Bollinger Bandes (780,11US$) an. Das "MACD"-Kaufsignal ist noch schwach und könnte mit dem heutigen schwachen Kursverlauf bereits Makulatur sein. Die Stochastik ist mit einem Wert von 58,27 als neutral zu bewerten. Die Situation am Terminmarkt (CoT-Report) ist derzeit eher ausgeglichen.

Mein favorisiertes Szenario ist zunächst ein direkter Rücksetzer bis ca. 780,00US$ gefolgt von einer überschaubaren Erholung bevor Palladium das Oktobertief bei 729,95US$ erneut ansteuern sollte.

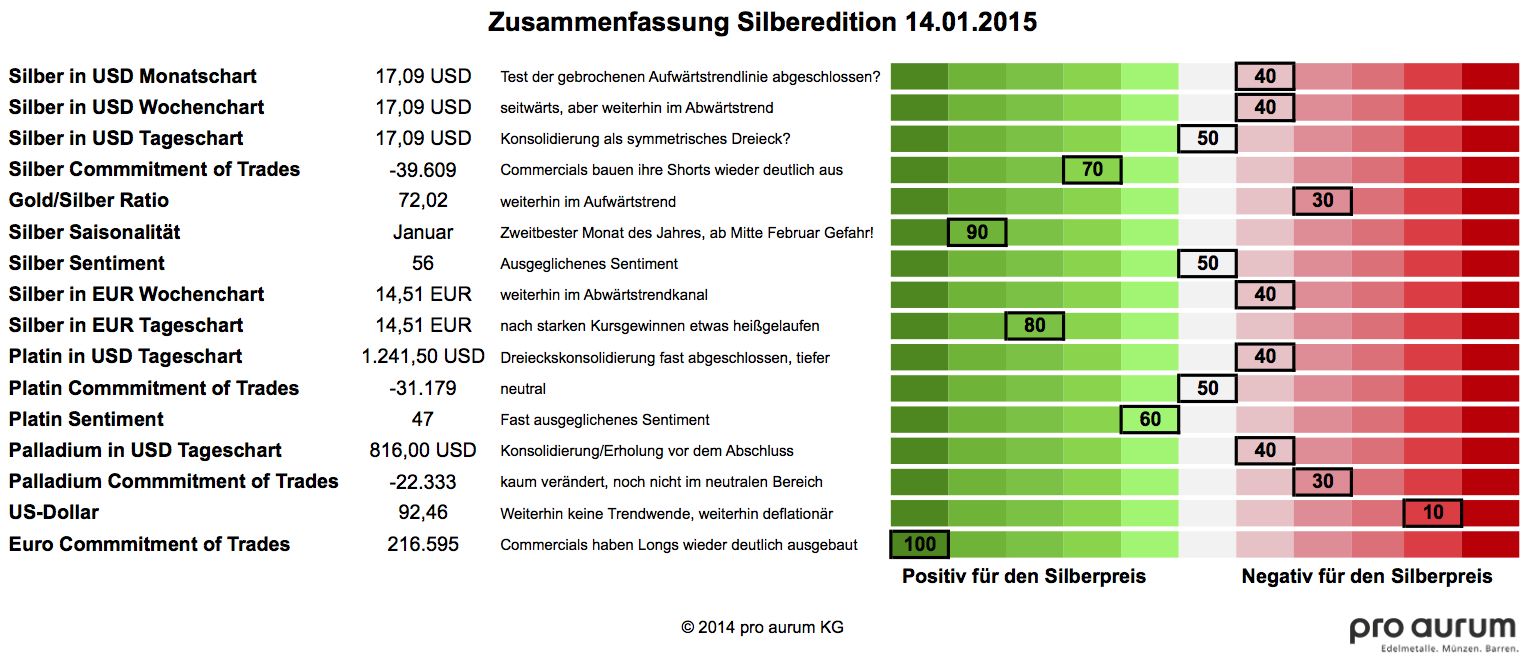

Zusammenfassung & Konklusion

Nachdem die Edelmetalle erwartungsgemäß im November und Dezember eine Erholung aufs Parkett legten, kam die erneute Stärke direkt zum Jahresbeginn etwas überraschend. Nichtsdestotrotz kann von einer übergeordneten Trendwende immer noch nicht die Rede sein. Vielmehr unterstreichen der weiterhin sehr starke US-Dollar zusammen mit dem Ölpreiscrash der letzten Monate als auch der steil anziehende japanische Yen sowie der vor der Klippe stehenden Kupferpreis den massiven deflationären Druck im Finanzsystem. Dies sollte auf Sicht der nächsten Monate auch die Edelmetalle belasten. Erst wenn die Politiker und Zentralbanker in einem Anflug schierer Verzweiflung alle Geld-Schleusen öffnen werden, dürfte ein neuer Gold- und Silberbulle das Parkett betreten.

Ich halte jedenfalls diese doch eher lustlose Phase der letzten zweieinhalb Monate für eine Konsolidierung im Abwärtstrend. Bis Mitte Februar könnten Gold und Silber dabei sogar noch ein kleines Stück weiter nach oben laufen. Allerdings ist auch das aktuelle Niveau bereits prädestiniert für eine Kehrtwende und zumindest einen Rücksetzer. Natürlich sehen Gold und Silber in Euro mittlerweile vielversprechend aus, wir dürfen aber nicht vergessen, dass beide Edelmetalle nun mal vor allem in US-Papierdollar an den amerikanischen Futuresmärkten gehandelt werden. Dort wird die Musik gemacht, der physische Markt spielt weiterhin nur eine untergeordnete Rolle. Spätestens ab Mitte Februar bis in den Juni hinein erwarte ich daher den finalen Ausverkauf Richtung 1.050,00US$ am Goldmarkt, wobei sich der Silberpreis dabei vermutlich oberhalb von 14,00US$ halten wird können.