Goldhausse gut unterstützt

Nach der kurzzeitigen Schwäche des US-Dollars in der vergangenen Woche zeigte dieser in den vergangenen vier Handelstagen wieder Stärke, wodurch der Euro im Währungspaar rund zwei US-Cent verlor. Dennoch konnte der Goldpreis am Donnerstag wieder deutlich zulegen und in Euro bewertet mit 1.118 Euro je Feinunze sogar ein neues 10-Monatshoch erreichen. Der Goldpreis zeigt sich in den letzten zwei Wochen extrem stark, was wir so seit mehreren Jahren nicht mehr gesehen haben und ein Indiz für eine Trendumkehr sein könnte. Die Terminmarktdaten für die europäische Gemeinschaftswährung zeigen sich bereits seit einigen Wochen schwach, da die Geldmenge in Europa aufgrund des QE-Programms der EZB wuchs und weiter wächst, während die Geldmenge in den USA aufgrund der Zinsanhebung durch die US-Notenbank weiter fällt.

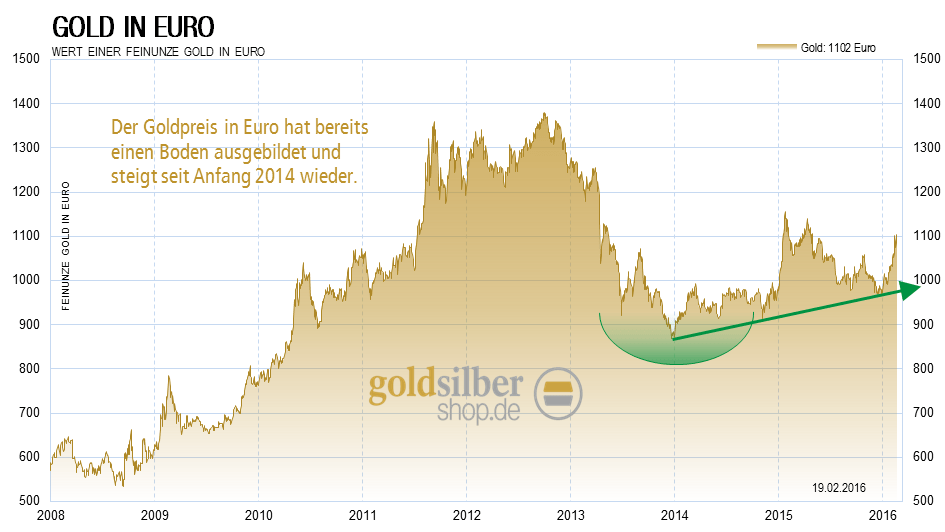

Solange kein neues Gelddruckprogramm auf den Weg gebracht wird, muss die Geldmenge kontrahieren und eine Deflation mit einhergehender Rezession wird wahrscheinlicher. Diese aktuell diametral gegensätzlichen Politiken führen ceteris paribus zwangsläufig dazu, dass der Dollar stärker und der Euro schwächer wird. Da sich die Bullen im Euro langsam aber deutlich sichtbar verausgaben, erwarten wir für die kommenden Monate, dass die Bären wieder das Ruder übernehmen werden und so der Euro zum US-Dollar weiter fallen wird. Eine Abkehr von der billigen Geldpolitik der EZB ist angesichts der schwachen Wirtschaftsentwicklung im Euroraum undenkbar – so fiel nach den neuesten Daten die Industrieproduktion in der Eurozone sowie der EU28-Länder um 1% im November zum Vorjahr und die Entwicklung im Bausektor stagniert seit zwei Jahren auf niedrigem Niveau mit einem Minus von 0,4%. Die Erzeugerpreise in der Bundesrepublik fielen um 2,4% im Januar zum Vorjahr und die Konsumentenpreise stiegen nur um 0,5%, was weit von dem 2%-Ziel der EZB entfernt liegt, weshalb die Europäische Zentralbank angesichts der wieder aufgeflammten Probleme im europäischen Finanzsektor gemessen an ihren eigenen Ankündigungen zu geldpolitischen Eingriffen geradezu verpflichtet ist. Daher bleibt der Goldpreis in Euro, unabhängig von der fundamentalen Nachfrage, in den kommenden Monaten währungsbedingt gut unterstützt, weshalb wir in jedem Szenario damit rechnen, dass der nun seit über zwei Jahren bestehende Aufwärtstrend im Gold Bestand haben dürfte. Für Investoren im Euroraum bieten somit Preisrücksetzer eine Kaufgelegenheit in einem intakten Aufwärtstrend.

Gold in Euro befindet sich weiterhin in einem intakten Aufwärtstrend – Rücksetzer an den Aufwärtstrend sehen wir als ideale Kaufmöglichkeiten

Dass auch der Dollar weiter aufwerten dürfte, bestätigte diese Woche der Präsident der US-Notenbank in St. Louis, James Bullard, indirekt, indem er weitere Zinsanhebungen angesichts der schwachen Inflation und der weltweiten Finanzmarktturbulenzen verurteilte, was eben ein Indiz für anstehende Maßnahmen ist. Um Kreditausfälle, die für den Finanzsektor gefährlich werden können, zu kompensieren, benötigt es einfach weitere QE-Maßnahmen, womit wir Bullard zustimmen, auch wenn die Auswirkungen auf Produktion und den Wohlstand auf einem anderen Blatt stehen.

Physische Käufe treiben den Preis

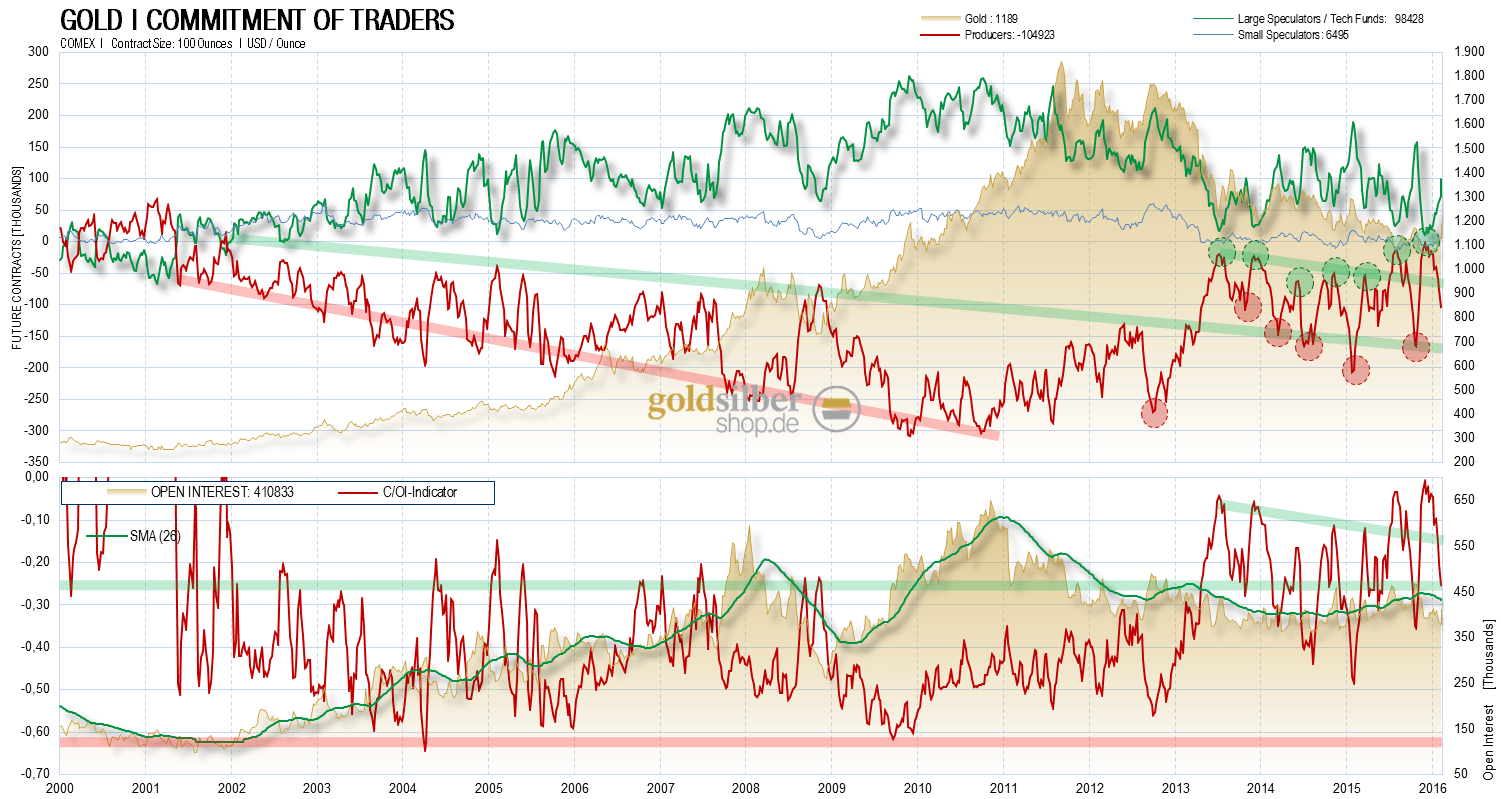

Wir sind beeindruckt von der aktuellen Stärke des Goldpreises. Die immer wieder schnellen und panikartigen Käufe zeigen deutlich eine Veränderung des Sentiments. Mit den neuen Problemen am Finanzmarkt schwindet das Vertrauen in das Banken- und Kreditgeldsystem und mit den immer stärkeren Rückgängen am Aktienmarkt nach den vorhergegangenen Rekordniveaus – was den Beginn einer Baisse darstellen könnte – fehlt den Investoren die Alternative, weshalb diese in den ohnehin unverschämt günstigen aber vor allem sicheren Hafen Gold flüchten. Ein Blick auf den letzten CoT-Report vom vergangenen Freitag zeigt, dass die Terminmarktdaten bei einem Goldpreis von 1.189$ noch kein Extremniveau erreicht hatten. Mitte Oktober waren die Daten bei einem ähnlichen Preisniveau bereits völlig ausgereizt, was uns klar eine fundamentale Stärke aufzeigt, deren Ursache sich nur durch enorme physische Käufe erklären lässt. Da der Goldmarkt im Augenblick meilenweit von einer Milchmädchenhausse entfernt ist, kann es sich nur um große Adressen handeln, die jetzt weg vom Aktienmarkt hin in das begrenzt verfügbare Gold umschichten und so den Preis real nach oben treiben. Hier zeigt sich die im Moment gültige inverse Korrelation zwischen Aktien und Gold und gleichzeitig ein Verlust an Vertrauen in Aktien und das Bankensystem – die Rolle von Gold als sicherer Hafen wird durch die aktuellen Kursbewegungen eindrucksvoll belegt.

Gold zeigt sich im Vergleich zum Oktober sehr stark – große Käufer scheinen sich am physischen Markt für die nächste Hausse zu positionieren

Brexit wäre eine gute Entwicklung

Der heutige EU-Gipfel in Brüssel beherrscht aktuell die deutschen Medien, die sich mit der EU und den herrschenden Parteien einig sind, dass ein Austritt Englands aus der Europäischen Union eine schlechte Idee wäre, wobei teilweise hanebüchene Begründungen von Ökonomen dafür herangezogenen werden. So wären "wirtschaftliche Konsequenzen" mit einem schwächeren Wirtschaftswachstum für Großbritannien gewiss, würde England austreten, womit suggeriert werden soll, dass es ohne die Wirtschaftsplaner in Brüssel nicht ginge. Freier Handel ist freilich auch möglich, ohne in das Korsett der EU gezwängt und von Brüssel aus dirigiert zu werden. Vielmehr ist es aus Sicht der Österreichischen Schule der Nationalökonomie so, dass gerade starke und stark zentralisierte Staaten aufgrund Ihrer Zölle, Vorgaben und Handelsbeschränkungen die größten Hemmnisse für den freien Handel sind. Eine von Austrians und Libertären freiheitliche Privatgesellschaft würde den freien Handel keine Barrieren auferlegen, wodurch der Wohlstand ungehindert in höchstem Maße von den komparativen Vorteilen der verschiedenen Länder profitieren könnte, was allen Menschen zugutekäme. Abgesehen von dem sinnvollen Ideal der Österreichischen Schule, belebt Wettbewerb auch die Demokratie, Freiheit und somit die Sicherheit aller Menschen in Europa, weshalb man sich seitens des gesunden natürlichen Menschenverstandes einen BREXIT sogar wünschen kann.

Technische Analyse zu Platin

Die wöchentlich von der US-Börsenaufsicht "CFTC" veröffentlichten Terminmarktdaten für Platin sind im neutralen Bereich, nachdem ein deutlicher Preisanstieg erfolgte. Vom aktuellen letzten Stand hätte der Platinpreis noch Luft nach oben, weshalb zumindest seitens des Sentiments nichts gegen einen weiteren Anstieg sprechen würde. Man konnte sogar in den letzten drei Wochen eine deutliche relative Stärke im Preis verfolgen, was positiv stimmt.

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Terminmarktdaten für Gold sind immer noch gut

Platin in US-Dollar

Platin war zuletzt stark angestiegen und konnte unterstützt von der Kaufpanik im Gold sogar den Abwärtstrend überwinden, was positiv ist. In der Folge konnte nun sogar die 200-Tageline getestet werden. Gelingt Platin der Sprung über diesen neuerlichen Widerstand, so würde das ein weiteres Potenzial nach oben freisetzen – ein Scheitern an der 200-Taglinie und ein Rückfall in den Abwärtstrend wäre hingegen zumindest kurzfristig bärisch. Langfristig notiert der Preis nahe seinem langfristigen Tief des Jahres 2008, womit Platin ein sehr interessantes antizyklisches Investment ist.

Platin überraschte zuletzt, als es den Abwärtstrend überwinden konnte, was ein prozyklisches Kaufsignal liefern würde, wenn dieser Ausbruch nun noch mit einem Anstieg über die 200-Tagelinie bestätigt wird.

Platin in Euro

Auf Eurobasis konnte ebenfalls fast die 200-Tagelinie erreicht werden, die in Euro jedoch keine signifikante Rolle zu spielen scheint. Viel wichtiger wäre ein Anstieg über 900 Euro je Feinunze, womit weiteres Potenzial bis 1.100 Euro frei würde.

Silber ist relativ günstig zu Gold. Platin ist in der langfristigen Betrachtung aktuell mit einem Ratio von nur 60:1 günstig zum Silber, was langfristig eine deutliche Outperformance bringen könnte, da anzunehmen ist, dass Platin wieder stärker ansteigen und so das Ratio wieder in den Bereich von 100:1 ansteigen sollte. Dies ist ein weiteres Argument dafür, warum sein Edelmetalldepot zumindest zu einem kleinen Teil mit Platin diversifizieren sollte.