Steht der Euro vor der nächsten Abwertung?

Am vergangenen Mittwochabend wurden die sogenannten "FOMC Minutes" seitens der US-Notenbank veröffentlicht, eine detaillierte Zusammenfassung der wichtigsten Diskussionspunkte der letzten Notenbanksitzung vor zwei Wochen, die oftmals starke Preisschwankungen an allen Märkten auslöst. Das Protokoll zeigte, dass einige Mitglieder des Offenmarktausschusses für eine Zinsanhebung im April waren, wenn die nächsten Daten eine weitere Stärke des Arbeitsmarktes, ein moderates Wirtschaftswachstum sowie eine Preissteigerungsrate von mittelfristig zwei Prozent signalisieren würden. Dennoch sollen einige der Meinung gewesen sein, dass eine frühe weitere Zinsanhebung Zugzwang signalisieren würde, was nach deren Meinung unangebracht wäre. Die Märkte reagierten sofort auf diese neuen Informationen und der US-Dollar verlor zum Euro auf 1,143$ und insbesondere zum japanischen Yen auf 108 Yen je US-Dollar. Gold konnte in US-Dollar sogar 25$ auf 1.244$ zulegen und Silber verzeichnete ein Plus von 30 US-Cent.

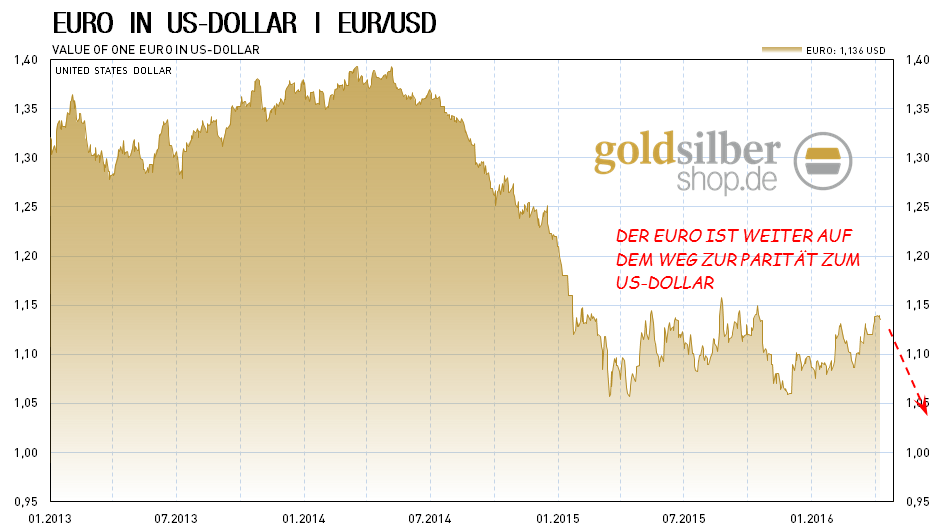

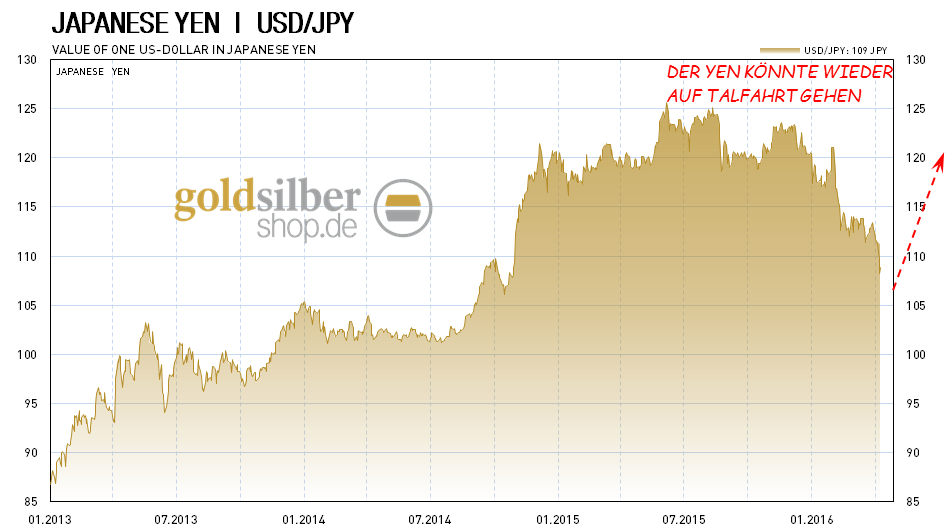

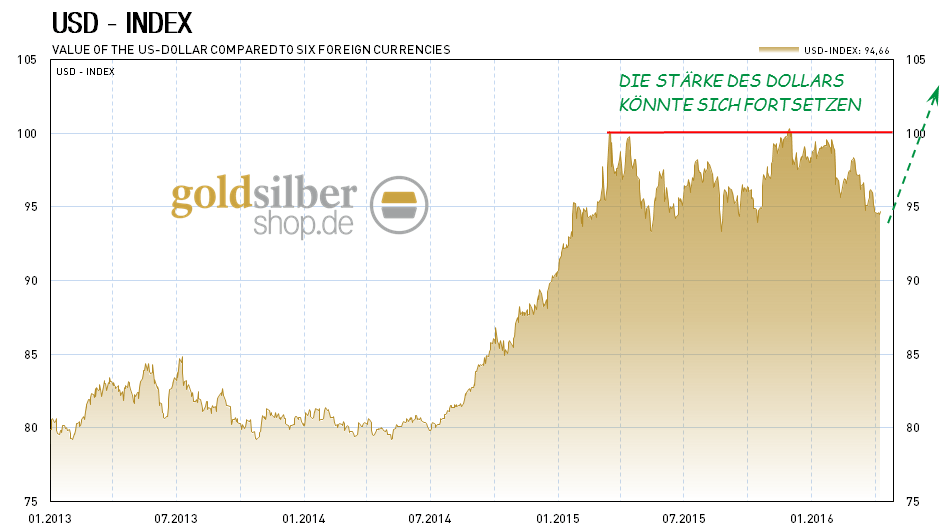

Viele Marktteilnehmer glauben, dass es aktuell zu einer großen Trendwende am Devisenmarkt kommt basierend auf den neuen Erwartungen einer nicht mehr restriktiven Geldpolitik in den USA. Doch diese Investoren und Spekulanten könnten sich irren, da der Dollar seit einem Jahr extreme relative Stärke zeigt, während der USD-Index auf einem hohen Niveau auskonsolidiert. Das Pfund und der Euro zeigen unterdessen relative Schwäche und auch der japanische Yen ist trotz seiner Stärke in den vergangenen Monaten extrem überkauft und die Marktteilnehmer sind hier extrem einseitig positioniert. Es scheint daher, als wäre es nur noch eine Frage von wenigen Wochen, bis die Dollarstärke zurückkehrt und insbesondere der Euro und der Yen wieder auf Talfahrt gehen. Der Euro könnte dabei auf die Parität zum US-Dollar fallen und der japanische Yen wieder auf 125 Yen zum US-Dollar. Kurzfristig kann die Stärke im Yen und im Euro noch etwas anhalten, doch sollten die Notenbanken ihre aktuellen Politiken nicht völlig umkehren, wird der Dollar in Bälde zu neuen Höhen aufbrechen und auch die Runde Marke von 100 Punkten im USD-Index erstmals seit dem Jahr 2002 wieder signifikant überschreiten können.

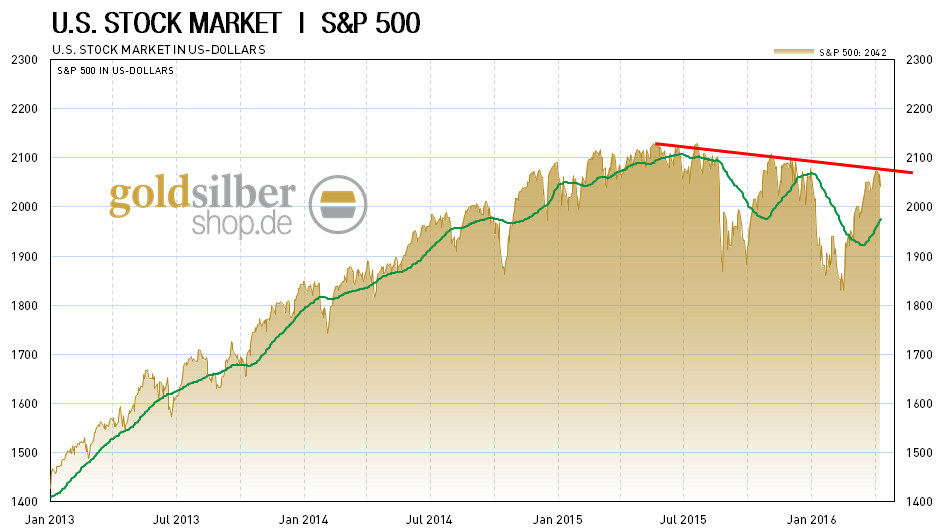

In diesem Umfeld dürfte es dem amerikanischen Aktienmarkt schwer fallen auf neue Höhen anzusteigen, weshalb besonders die Oberseite des aktuellen Abwärtstrends bei 2.075 Punkten im S&P500, die aktuell getestet wird, zusammen mit der Entwicklung des US-Dollars genau beobachtet werden sollte. Sollte eine Schwäche am Aktienmarkt eine neue Fluchtbewegung in sichere Häfen auslösen, so wäre es möglich, dass Gold und Silber davon profitieren könnten.

Der amerikanische Aktienmarktindex "S&P500" muss den Abwärtstrend bei 2.075 Punkten überwinden, sonst droht ein erneuter Einbruch.

Ein Kommentar zu den "Panama Papers"

Journalisten und Regierungen hatten sich in der vergangenen Woche auf die an die Öffentlichkeit gelangten Unterlagen des panamaischen Offshore-Dienstleisters "Mossack Fonseca" gestürzt. Weltweit hatten Regierungen ihre Staatsmedien sofort in den Informationskrieg geschickt, um Briefkastenfirmen, Unternehmer, Politiker und die freie Marktwirtschaft zu verteufeln. Die Österreichische Schule der Nationalökonomie zeigt, dass die aufgestellten Behauptungen falsch und grotesk sind und nur das Ziel verfolgen, die Macht und die Einnahmen des Staates und ihrer Politiker zu vergrößern. Die aufgestellten Behauptungen der Presse sind nach unserer Überzeugung weder moralisch noch rechtlich haltbar. Daher gebietet die Thematik einen kurzen Kommentar aus dem Blickwinkel der Österreichischen Schule, um einige Thesen inhaltlich zu entkräften.

Im Rahmen eines Artikels in "Zeit Online" wird beispielsweise beklagt, dass die Entwicklungsländer, in denen das Geld angelegt wird, nicht ebenso das Geld versteuern, wie es die Staaten in Europa machen würden, womit den Ländern Steuereinnahmen in Höhe von 160 Mrd. Euro entgehen würden. Kleine Kinder müssten deshalb aufgrund eines unterfinanzierten Gesundheitssystems sterben und es stünde weniger Kapital zum staatlichen Wirtschaftsaufbau zur Verfügung, worunter die Menschen litten. Diese Annahme ist völlig falsch, denn Kapital, das man dem Zugriff des Staates entzieht, wird natürlich nicht gehortet, sondern ausgegeben und schafft produktive Arbeitsplätze, die von den Menschen freiwillig nachgefragte Güter und Dienstleistungen produzieren, womit der Wohlstand aller Menschen gemehrt wird. Kapital, das der Staat hingegen durch Steuern und Abgaben einzieht, wird zum Großteil für unproduktive Arbeit und Projekte ausgegeben, die den Menschen keinen oder wenig Mehrwert bringen oder in der staatlichen Bürokratie aufgerieben, wodurch die Menschen real ärmer werden. Dass das so ist, hat die Geschichte mit dem Scheitern aller sozialistischen Staaten hinreichend belegt, wogegen der Wohlstand für alle Menschen in freiheitlichen Gesellschaften, in denen es nur wenig Steuern gab, wuchs. Man kann also sagen, dass jeder Euro, den der Staat nicht durch Steuern erhält, ein Euro ist, der produktiv(er) investiert wird und so Wohlstand für alle Menschen produzieren kann und somit Leben von Kindern rettet.

Die weitere Behauptung, dass nicht jeder über die Vorteile einer solchen Briefkastenfirma profitieren kann, ist zwar richtig, doch liegt die Ursache der immer größeren Schere zwischen Arm und Reich allein darin, dass der Staat seit dem Ende des ersten Weltkrieges mit der Auflösung des Goldstandards immer weiter anwuchs und seither gerade die kleinen Arbeiter Jahr um Jahr sukzessive immer stärker besteuert werden. Nicht die Unternehmen nehmen den Arbeitern bis zu 70% ihres Einkommens, sondern der Staat, womit eine eigene Kapitalbildung und Altersvorsoge – erst recht in Zeiten von negativen Realzinsen – praktisch unmöglich geworden sind. Allein dies ist die Ursache für den Schwund der Mittelschicht und die Ausweitung von Armut.

Die ebenfalls in dem Artikel getroffene Behauptung, dass Unternehmen durch die Briefkastenfirmen Milliarden an Steuern sparen würden, was zulasten der kleinen Leute ginge, ist ebenfalls unrichtig, denn alles was einem Unternehmen über Steuern genommen wird, muss über höhere Preise immer auf den Konsumenten und somit auf den Endverbraucher umgelegt werden, weshalb am Ende immer der "kleine Mann" für alle Steuern der Unternehmen zahlen muss. Demnach kann sich gerade der einfache Arbeiter über Steuerersparnisse von Unternehmen freuen, da diese ihre Produkte am Markt günstiger anbieten können, wovon er profitiert.

Letztlich liegt die Moral bei den Eignern der Briefkastenfirmen, sofern sie zu ihrem Geld durch den freiwilligen Austausch von Waren und Dienstleistungen gekommen sind und nicht etwa durch Diebstahl oder Gewalt. Wer sein Geld also ehrlich verdient hat, kann damit verfahren wie er will und solange man keinen freiwillig abgeschlossenen Vertrag mit jemandem hat, schuldet man auch niemandem etwas. Die Argumentation der sozialistischen Kritiker gleicht also beispielsweise jener Grundlage, mit der man versucht Rundfunkgebühren für diejenigen zu rechtfertigen, die kein Empfangsgerät besitzen. Bei der starken Berichterstattung um das Leak der Panama Papers dürfte es um die Schaffung einer Rechtfertigung weiterer Meldepflichten, Kapitalverkehrskontrollen und den weiteren Ausbau des Staates gehen sowie um eine willkommene Ablenkung von anderen Krisenherden, wie beispielsweise der sich wieder verschärfenden Banken-, EU- sowie Migrationskrise.

Gold im Wert von einer halben Milliarde heimlich gekauft

Im November 2013 sollen 375.000 Unzen Gold im Wert von knapp einer halben Milliarde Dollar auf ein Konto des ehemaligen Siemens-Managers Hans-Joachim Kohlsdorf bei der französischen Bank Société Générale eingegangen sein, berichtet die "Süddeutsche Zeitung" unter Berufung auf die Panama Papers. Merkwürdig sei, dass die enorm hohe Summe am gleichen Tag transferiert wurde, als der Goldhandel an der Londoner Börse eine Zeit lang angehalten wurde, da der Preis für Gold innerhalb von zehn Sekunden um zehn Dollar gefallen war. Man vermutet einen Zusammenhang zwischen beiden Vorgängen und einer Manipulation am Goldmarkt, doch die Londoner Börse schweigt genauso wie die deutsche Finanzaufsicht BaFin, die damals Ermittlungen gegen Société Générale eingeleitet hatte.

Wir haben in den letzten Jahren anhand der Analysen zum US-Terminmarkt nachweisbar aufgezeigt, dass die Manipulation des Goldmarktes primär über den physischen Markt in London und lediglich zeitweise über den Terminmarkt an der COMEX stattfindet, weshalb ein Zusammenhang nicht auszuschließen ist. Es ist jedoch genauso gut denkbar, dass man sich die umgerechnet 11,6 Tonnen Gold rechtlich einwandfrei auf die Seite gelegt hat, um von einem zukünftig starken Anstieg des Goldpreises profitieren zu können, ohne dass es die breite Öffentlichkeit mitbekommt. Die Großen in Wirtschaft und Politik wissen, was die nächsten Jahre kommen wird, während man versucht, den Rest der Bevölkerung vom Gold fernzuhalten.

Technische Analyse zu Silber

Die wöchentlich von der US-Börsenaufsicht "CFTC" veröffentlichten Terminmarktdaten für Silber zeigen, dass die Rallye seit Jahresbeginn primär durch Spekulanten getrieben wurde, während der stärkere Anstieg im Gold seine Ursache in stärkerer physischer Nachfrage hat. Dennoch zeigte sich, insbesondere in den letzten drei Handelswochen, eine plötzliche relative Stärke im Silber und es sieht ganz so aus, als würde auch in diesem Markt die physische Nachfrage mit etwas Verspätung zum Gold anziehen. Die Positionierung der Spekulanten ist weiterhin sehr hoch.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Preisanstieg im Silber wurde durch Spekulanten getrieben, doch nun kommt physische Nachfrage auf.

Silber in US-Dollar

Silber verharrt noch immer über der 200-Tagelinie bei 15$ und konsolidiert über dieser wichtigen Unterstützungsmarke aus. Das Sentiment ist ungebrochen optimistisch und Kleinanleger sowie technisch handelnde Fonds bereiten sich auf die nächsten Käufe vor und stehen an der Seitenlinie parat, um bei einem Anstieg über 16,20$ je Feinunze hinzuzukaufen.

Silber in US-Dollar konsolidiert aktuell über der 200-Tagelinie

Silber in Euro

Auf Eurobasis verharrt Silber weiterhin auf dem gleichen Preisniveau wie noch vor zwei Jahren. Da die EZB bis in das Jahr 2017 hinein Anleihen kaufen und die Geldmenge ausweiten wird, bleibt der Silberpreis in Euro bis dahin deutlich besser unterstützt als in US-Dollar. Die Parität des Euros zum US-Dollar im Zuge einer Abwertung der europäischen Gemeinschaftswährung würde dem Silberpreis eine dementsprechende zehnprozentige Unterstützung geben, was man als Euroinvestor berücksichtigen muss.

Silber in Euro befindet sich seit über zwei Jahren in einer trendlosen Seitwärtsphase und dürfte mit einer weiteren Ausweitung der Geldmenge und Abwertung des Euros nach oben ausbrechen.

Gold / Silber Ratio

Das Ratio von Gold zu Silber steht immer noch bei über 80. Diese Bereiche waren in der Vergangenheit immer ideale Chancen die Performance der Edelmetalle zu übertreffen, indem man den Silberanteil im persönlichen Edelmetalldepot übergewichtet hat. Auch jetzt empfiehlt es sich, Silber eine höhere Gewichtung zukommen zu lassen, denn sollte das Ratio wieder in den Bereich von 20 bis 30 fallen, wovon wir perspektivisch stark ausgehen, so dürfte sich der Silberpreis auf dem Weg dahin drei- bis viermal so gut entwickeln wie der Goldpreis.