Gold steigt um 150$ in zwei Monaten – Platin günstig zu Palladium

Von den Massenmedien unbemerkt, schossen die Preise für Gold und Silber in den vergangenen zwei Monaten deutlich nach oben, wobei Gold zum Ende der vergangenen Woche ein Hoch bei 1.357$ erreichte. Gold in US-Dollar konnte seit dem Test der Unterstützung bei 1.200$ binnen nur zweier Monate über 150$ je Feinunze ansteigen. Aktuell kämpft Gold mit dem starken Widerstandsbereich um die Marke von 1.340$, wo viele Gewinnmitnahmen einsetzen, Spekulanten short gehen und auch die Regierung sowie die Notenbanken ihr Händchen im Notfall drauf haben dürfte, sollte sich der Goldpreis zu stark zeigen. Der Silberpreis legte um drei Dollar im gleichen Zeitraum zu, wobei beide Edelmetalle exakt die Ziele erreichten, die wir vor über zwei Monaten in unserer Prognose nannten.

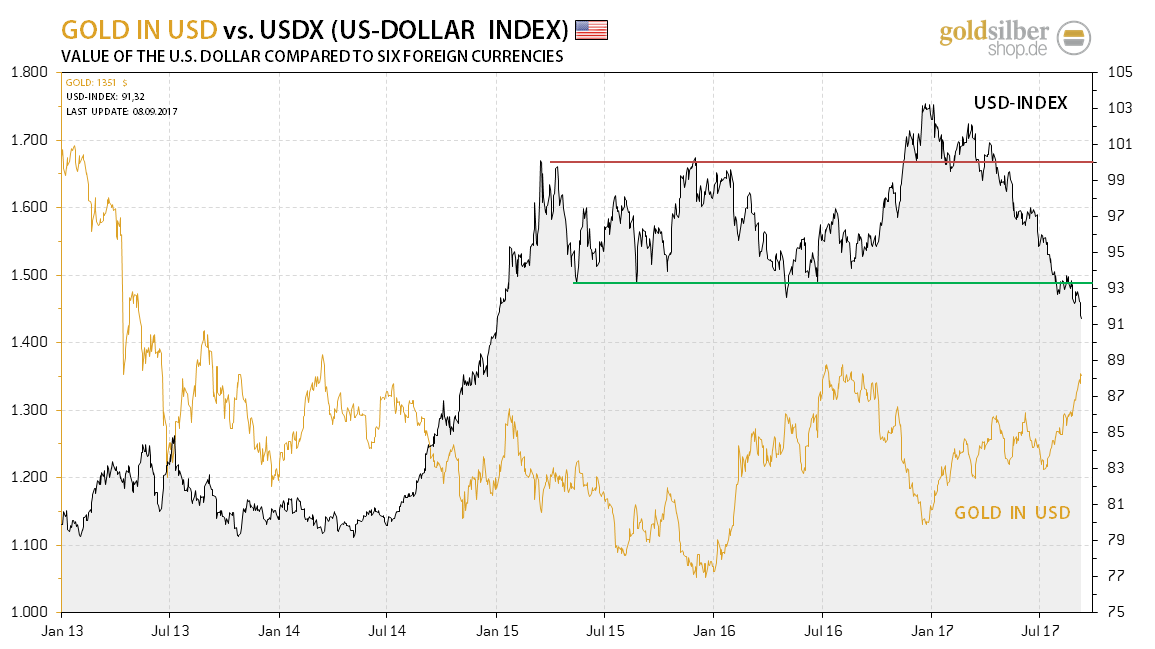

Der Goldpreis schoss um über 150$ nach oben und erreichte in US-Dollar das Hoch des Vorjahres

Insbesondere der schwache US-Dollar war für den starken Anstieg der Edelmetallpreise verantwortlich und wir bleiben der festen Überzeugung, dass die US-Notenbank auf lange Sicht ihre expansive Geldpolitik in Form eines weiteren QE-Programms wieder fortsetzen wird. Auch reale Negativzinsen gepaart mit einer starken Finanziellen Repression, die zur verdeckten Enteignung der Bevölkerungen führt, wird uns auch weiterhin in den kommenden zehn Jahren begleiten. Eine Abkehr davon ist, solange die Notenbanken und das Papiergeldsystem existieren, nicht in Sicht. Für die Edelmetalle war und ist dies das Umfeld starker Preisanstiege. In den siebziger Jahren herrschte ebenso Stagflation, wie sie nun auf die Welt zukommt und damals stiegen die Edelmetallpreise um mehr als das Zwanzigfache an. Auch wenn der Silberpreis mit aktuell 17$ deutlich über dem Tief von 4$ der Jahrtausendwende notiert, so sind dies nur nominale Werte. Berücksichtigt man die Geldmengenausweitung seit dem Jahr 2008, so ist der Silberpreis aktuell ähnlich günstig wie damals zu 4$ je Feinunze.

Die Spekulation auf einen steigenden Euro ist so extrem wie seit zehn Jahren nicht mehr

Real sind Edelmetalle also immer noch historisch günstig und bieten daher als strategisches langfristiges Investment überaus gute Chancen auf hohe Gewinne bei vernachlässigbar geringen Risiken. Der Aufwärtstrend für Gold in Euro ist nun seit über dreieinhalb Jahren intakt und es ist davon auszugehen, dass dieser aufgrund der Geldpolitik der EZB auch weiterhin Bestand haben wird. Kurzfristig haben wir bereits Ender der letzten Woche neue Handelssignale zu den Edelmetallen erhalten, die ich umgehend meinen Premium-Abonnenten mitgeteilt habe. Während sich Draghi in der letztwöchigen Notenbanksitzung noch bedeckt hielt, so wird dieser vermutlich auf der Sitzung im Dezember eine Verlängerung des Ankaufprogramms für Staatsanleihen verkünden, was den inneren Wert den Euros langfristig weiter aushöhlen wird. In den USA hat es US-Präsident Trump absurderweise mit dem politischen Gegner der demokratischen Partei geschafft, die Schuldenobergrenze für drei Monate außer Kraft zu setzen, um vermeintlichen Flutopfern der Hurrikans Hilfe leisten zu können. Damit wurde eine Zahlungsunfähigkeit der US-Regierung gerade noch so verhindert. Natürlich ist die Begründung der Flutopferhilfe nur ein Vorwand, den die Menschen jedoch zu gerne glauben und so der Regierung für den weiteren Raub ihrer Ersparnisse über Inflation sogar noch danken. Auch deshalb glauben die Marktteilnehmer nicht mehr an eine weitere Zinsanhebung in den USA im Dezember, was sich darin zeigt, dass der Markt aktuell nur noch eine Wahrscheinlichkeit von 20% für eine erneute Zinsanhebung sieht. Daher fällt der Außenhandelswert des US-Dollars auch immer weiter mit dem stärksten Rückgang im USD-Index seit sieben Jahren, wobei die technisch wichtige Unterstützung bei 93 Punkten durchbrochen wurde. Es drohen weitere spekulativ getriebene Verkäufe beim US-Dollar, wenn die Notenbanken nicht intervenieren.

Der US-Dollar fiel seit Jahresbeginn so stark wie seit 7 Jahren nicht mehr

Nebst der Kriegsgefahr mit Nordkorea, einem möglichen Crash am Aktienmarkt sowie bei den Kryptowährungen, gibt es viele weitere Risiken an den Märkten, die bald zu einer wieder einsetzenden Flucht in den sicheren Hafen Gold führen dürften. Während die Aktienmärkte überbewertet sind, bieten die Edelmetalle eine günstige Chance für langfristige Investments bevor die Masse auf den Zug aufspringen wird. Große Gewinne bieten sich daher dem frühen Vogel und dem smarten Investor, der die Zeichen der Zeit erkennt und nach Korrekturen in Edelmetalle investiert.

Palladium fast so teuer wie Platin

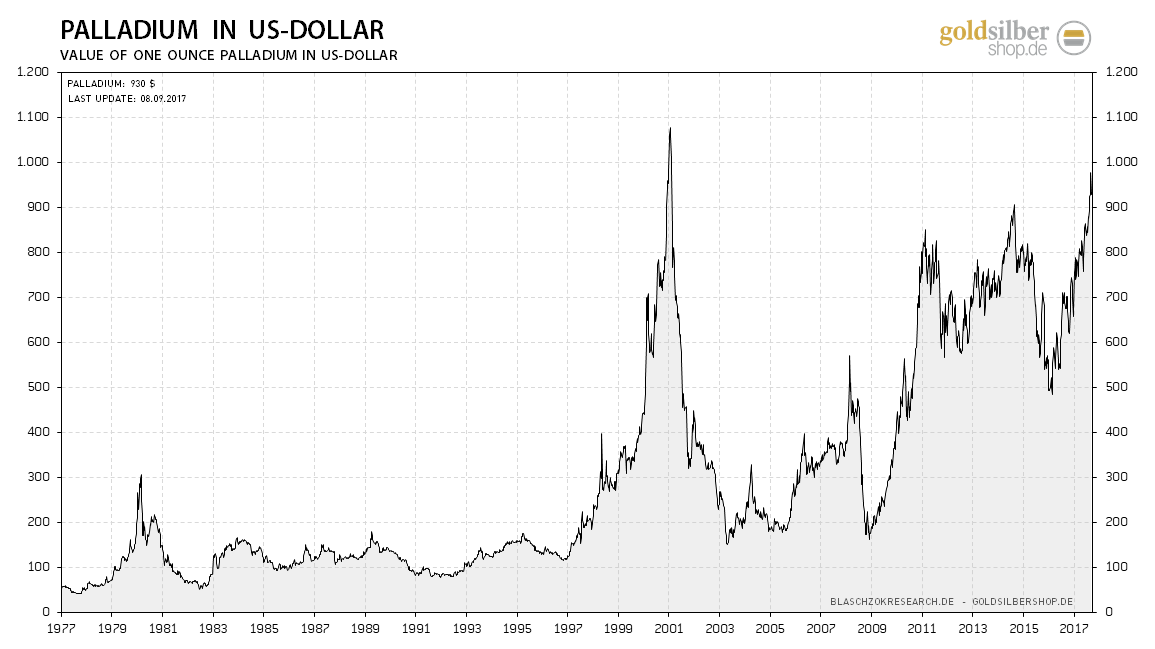

In der vergangenen Woche stieg der Preis für die Feinunze Palladium mit 1.002 US-Dollar auf den höchsten Stand seit 16 Jahren. Nur noch 20$ trennten Palladium davon, für den gleichen Preis wie Platin gehandelt zu werden. Seit dem Abgasskandal rund um Dieselfahrzeuge und dem geplanten Verbot dieser durch die linksgrüne Politik, haben die Industrie sowie die Konsumenten sich den neuen Bedingungen angepasst und fokussieren sich nun zunehmend auf Benzinmotoren. Für deren Katalysatoren wird vermehrt Palladium verwendet, während in Dieselfahrzeugen eher Platin zum Einsatz kommt. Deshalb kam es in den vergangenen Monaten zu einer Stärke im Palladiumpreis und einer relativen Schwäche beim Platin. Während Palladium immer höher anstieg, konnte Platin nicht so recht vom Boden abheben.

Palladium war nur noch 80$ von seinem Allzeithoch im Jahr 2000 entfernt

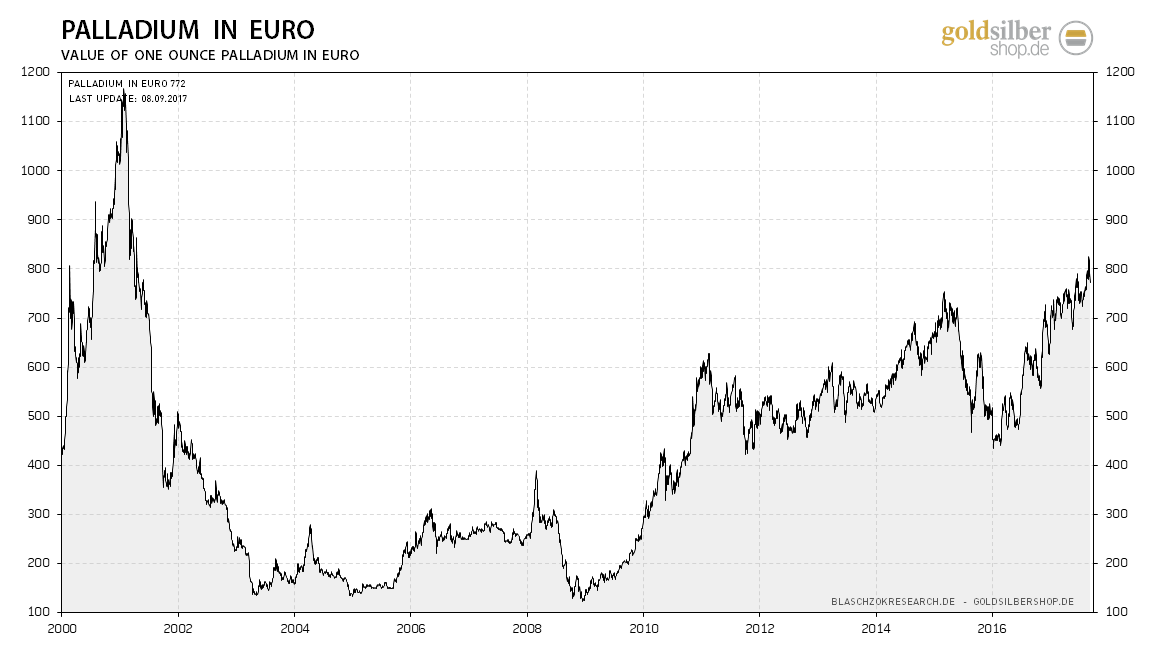

In der europäischen Gemeinschaftswährung ist das Allzeithoch von Palladium aufgrund der Wechselkursveränderung noch weiter entfernt. Trotzdem konnte der Preis seit Anfang 2016 um fast 90% deutlich ansteigen. Sollte die Europäische Zentralbank jedoch ihre expansive Geldpolitik fortsetzen und sich der Zinsunterschied zwischen den USA und Deutschland noch stärker ausweiten, so dürfte gerade der Palladiumpreis in Euro sich deutlich besser entwickeln als in US-Dollar in den kommenden Monaten.

In Euro ist das Allzeithoch für Palladium noch nicht in Reichweite

Jetzt strategisch in Platin investieren

Wirft man einen Blick in die Historie, so zeigt sich, dass Palladium nur einmal in der Geschichte relativ zum Platin so teuer war und ein Preisverhältnis von 1:1 erreichte. Aktuell ist Platin also relativ günstig zu Palladium mit einem Ratio von fast "1". Die Industrie versucht immer die teuren durch die günstigeren Edelmetalle zu substituieren, wann immer es ihr möglich ist. Gerade deshalb scheint es bei dem aktuellen Ratio von 1 bis 0,5 womöglich einen fundamental bedingten Boden zu geben, der durch starke Nachfrage nach Platin geprägt sein dürfte, was das Preisrisiko auf der Unterseite von Platin minimiert. Es ist davon auszugehen, dass langfristig der Preis von Platin relativ zu Palladium wieder deutlich ansteigen könnte. Das Verhältnis von Platin zu Palladium erreichte in der Geschichte oftmals ein Ratio von 5. Auf Sicht der nächsten 10 Jahre ist es daher gut möglich, dass dieses Niveau wieder erreicht werden wird. Da die Notenbanken der Welt die Geldmenge unaufhörlich ausweiten, ist von einem übergeordneten Rohstoff-Bullenmarkt auszugehen, weshalb es Sinn macht strategisch auf langfristige Sicht überproportional mehr Geld in Platin zu investieren. Platin könnte sich langfristig etwa fünfmal besser entwickeln als Palladium, wenn alte Bewertungen wieder erreicht werden. Das Chance/Risiko-Verhältnis für ein Investment in Platin ist daher langfristig gesehen überaus gut. Es ist daher sinnvoll Palladiumbestände zugunsten von Platin im physischen Edelmetalldepot zu reduzieren und dafür überproportional mehr Platin zu kaufen. Insgesamt empfehlen wir eine Beimischung von Platin in Höhe von 5-10% zu einem gut diversifizierten Edelmetalldepot.

Platin ist nun historisch günstig im Verhältnis zu Palladium

TECHNISCHE ANALYSE ZU PALLADIUM

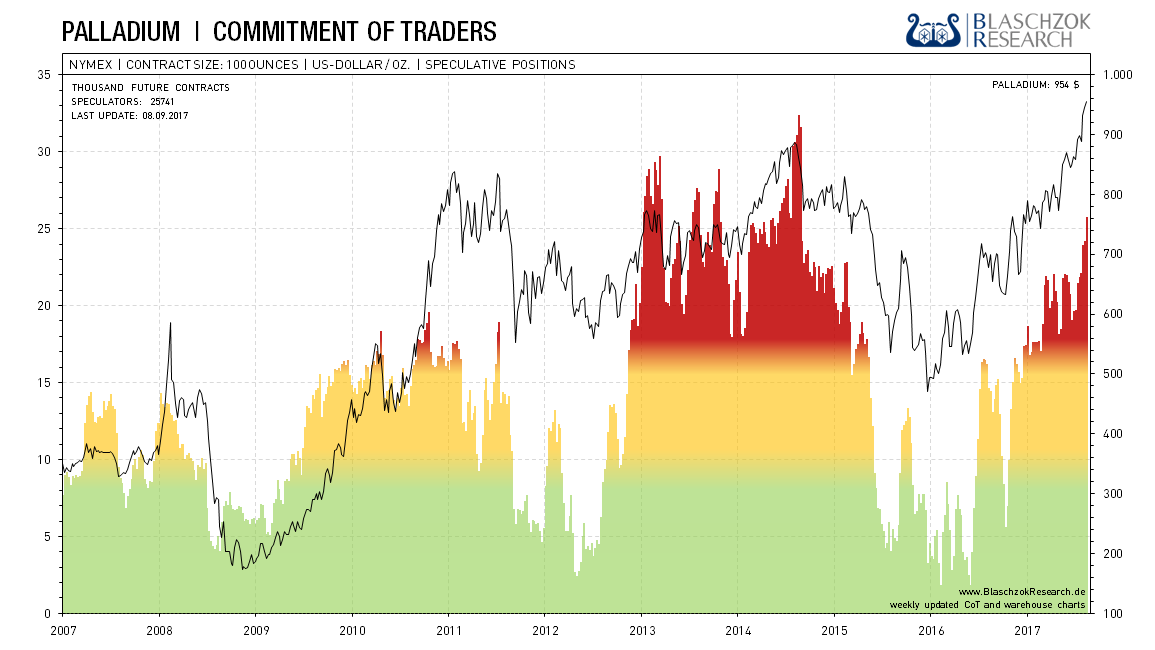

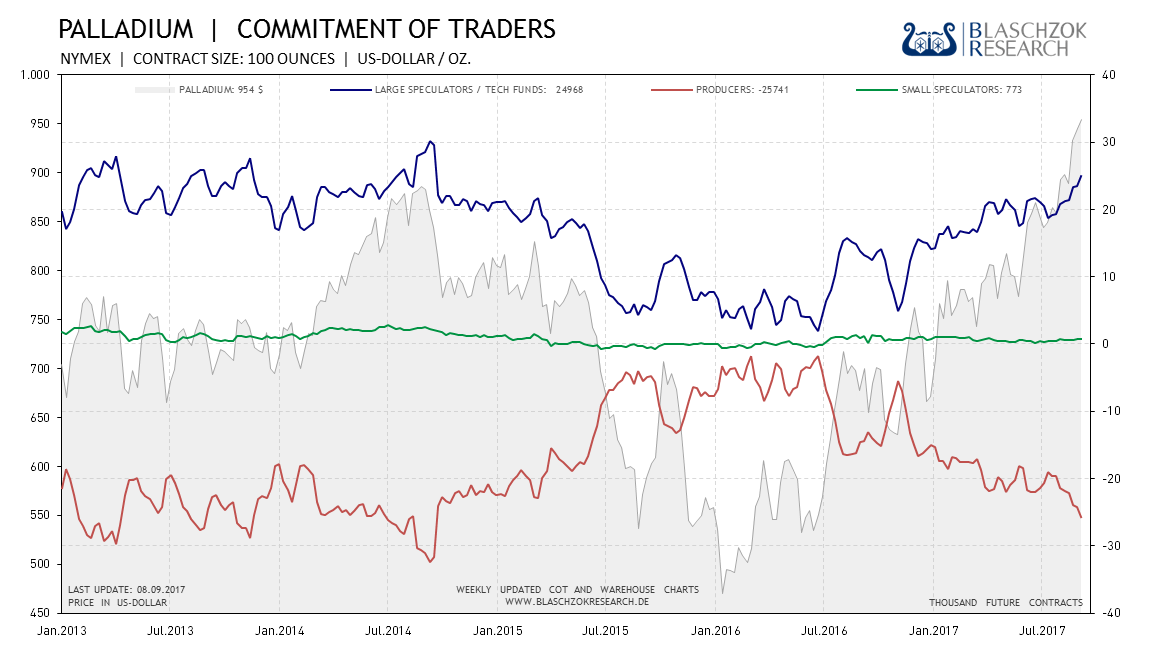

Positionierung der spekulativen Anleger (Commitment of Traders)

Die wöchentlich von der US-Terminmarktaufsicht "CFTC" veröffentlichten Daten für Palladium zeigen unverändert seit Monaten eine starke Positionierung der bullischen Spekulanten an. Während dieser ganzen Zeit zeigte sich jedoch relative Stärke, die auf eine unverändert starke physische Nachfrage zurückzuführen ist. Solange diese starke physische Nachfrage anhält, können die CoT-Daten nur als Warnsignal, jedoch nicht als Signalgeber im Trading fungieren. Die relative Stärke zeigt, wie sich langfristig immer die Fundamentaldaten durchsetzen.

Der Terminmarkt zeigt eine deutliche Übertreibung an

Die einfache Darstellung zeigt an der roten Farbe, dass die Spekulation heiß gelaufen ist

Weitere CoT-Charts zu insgesamt 26 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

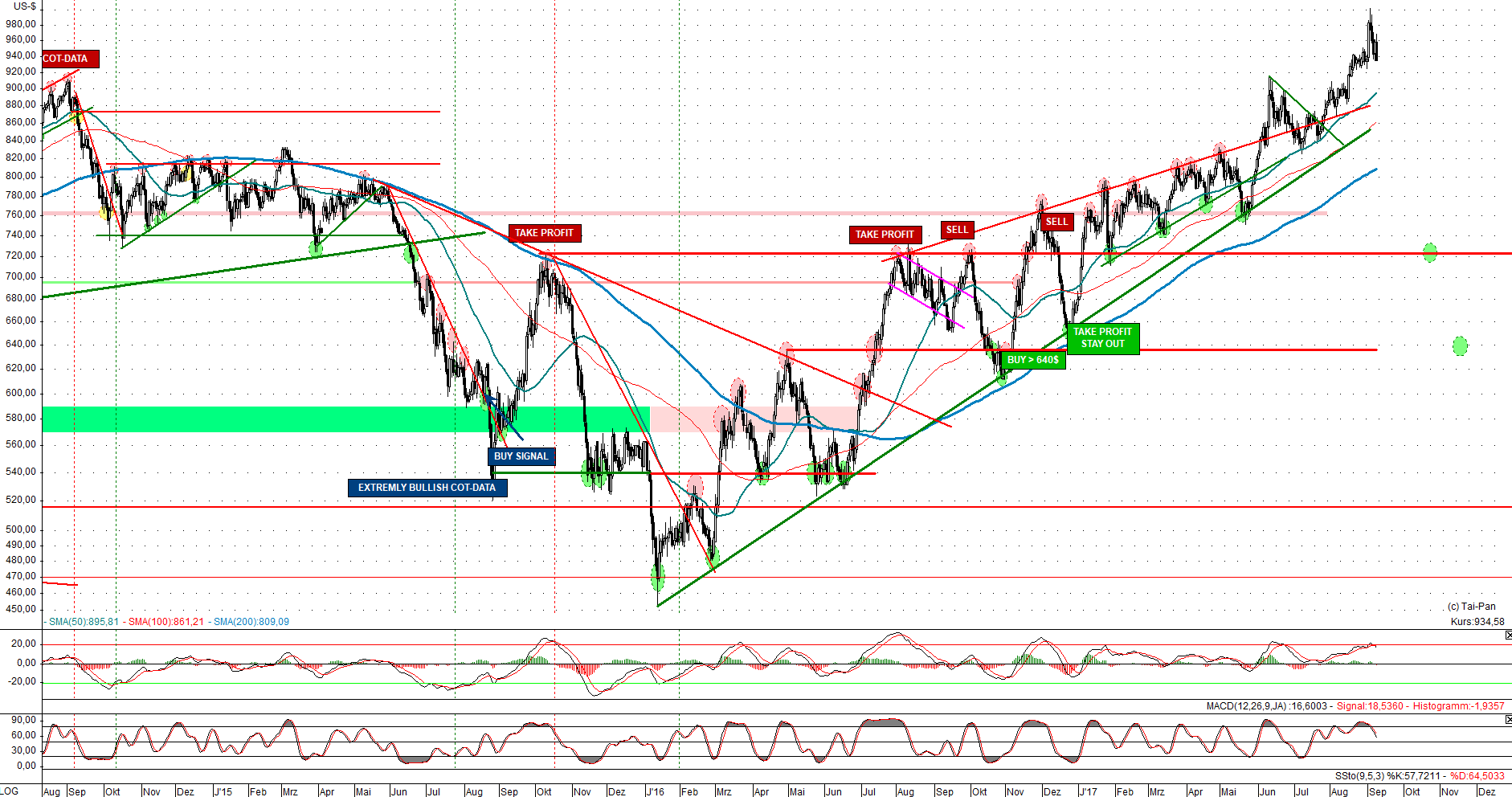

Chartanalyse zu Palladium in US-Dollar

Immer höher und immer steiler stieg Palladium in den vergangenen Monaten. Der durch die Politik und die Medien gemachte Diesel-Abgasskandal verstärkte die Nachfrage nach Benzinmotoren, was zu einem Nachfrageüberhang am physischen Markt sorgte. Durch diesen konnte sich der Preis binnen anderthalb Jahren nahezu verdoppeln. Solange dieses Angebotsdefizit anhält, solange wird auch der Preis für Palladium stark bleiben. Daher ist auch der langfristige Aufwärtstrend seit anderthalb Jahren intakt, der erst mit einem Preis unter 840$ aktuell brechen würde. Sollte sich die starke physische Nachfrage jedoch aus irgend einem Grund von heute auf morgen abebben und auf vorherige Niveaus zurückkehren, so stünde eine deutlichere Korrektur des Anstiegs jederzeit an. Solange der Aufwärtstrend intakt ist, sollte man diesen auch prozyklisch handeln und Ausbrüche nach zuvor erfolgten Rücksetzern als prozyklische Kaufgelegenheit innerhalb eines übergeordneten Aufwärtstrends nutzen. Die Intermarketanalyse spricht für eine mehrwöchige Korrektur. Sollte es soweit kommen, würde dieser Rücksetzer womöglich eine gute Möglichkeit für einen Einstieg in den Palladiummarkt darstellen.

Palladium stieg kurzzeitig auf 1.002$ an.

Chartanalyse zu Palladium in Euro

In Euro konnte sich der Preis für Palladium aufgrund des relativ starken Euros in den vergangenen Monaten nicht ganz so gut entwickeln. Berücksichtigt man die Intermarketanalyse, sowie die Situation am Devisenmarkt, so dürften die Chancen für Palladium in Euro deutlich besser liegen als in US-Dollar auf Sicht der kommenden Monate. Bei 760€ je Feinunze liegt ein Widerstand, der immer noch hart umkämpft ist und in Euro im Augenblick eine signifikante Unterstützung darstellt. Kurzfristig ist eine Korrektur möglich, die wir dann als Kaufchance erachten, sofern die relative Stärke Bestand hat. Langfristig hat Palladium noch weiteres Potenzial aufgrund der weiterhin lockeren Geldpolitik seitens der Europäischen Zentralbank. Wir hatten Anfang 2016 Palladium, insbesondere aufgrund seiner enormen relativen Stärke zu allen anderen Edelmetallen, als besondere Kaufgelegenheit empfohlen. Seither stieg der Preis in Euro um fast 90% an.

Palladium nähert sich seinem Allzeithoch