Steuerzahlergedenktag und Raub über die Inflationssteuer

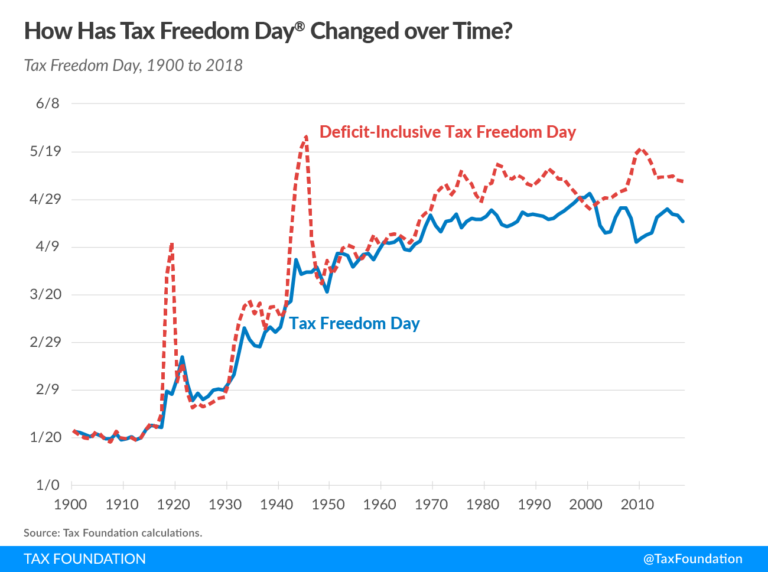

Am 19. April, hatten die US-Amerikaner ihren lang ersehnten "Tax Freedom Day", der unserem Steuerzahlergedenktag entspricht. Bis Mittwoch hatte der durchschnittliche US-Bürger seit Jahresbeginn für die US-Regierung gearbeitet und seine Zwangssteuerabgaben geleistet. Seit gestern arbeiten die Amerikaner nun bis Jahresende rechnerisch endlich wieder in das eigene Portmonee.

Durch Trumps Steuersenkungen findet dieser Tag in diesem Jahr drei Tage früher statt. In 2018 werden die US-Steuerzahler voraussichtlich 5,2 Billionen US-Dollar an den Staat abführen müssen. Dieser Betrag ist höher als jener, den die Bürger gemeinsam für Nahrungsmittel, Kleidung und ihre Unterkunft ausgeben. Zieht man die geplante Neuverschuldung des Staates mit in die Berechnung ein, was rechnerisch richtig wäre, so würde der Steuerzahlergedenktag erst 17 Tage später – nämlich erst am 16. Mai stattfinden.

Sehr interessant und aufschlussreich ist die Entwicklung des Steuerzahlergedenktages in den USA seit 1900. Bis zur putschartigen Entmachtung der US-Regierung durch die Übertragung des Monopols zur Herstellung von Geld an die private US-Notenbank am 23.12.1913, waren die USA noch ein libertär, freiheitliches Utopia und buchstäblich "The land oft he free". Bis zur Machtergreifung der US-Notenbank FED 1914, als es in den USA noch einen echten Goldstandard gab, lag der US Steuerzahlergedenktag am 20. Januar eines jeden Jahres. Der US-Bürger hatte damals also nur 20 Tage für die Regierung gearbeitet und hingegen 345 Tage in die eigene Tasche, was einer expliziten Steuerquote von nur 5,5% entspricht!

Mit dem ersten Weltkrieg stiegen die Staatsverschuldung sowie die Steuerlast erstmals stark an. Es gab jedoch auch vor dem ersten Weltkrieg bewaffnete Konflikte der USA, doch niemals nahm der US-Staat den sozialistischen Gang, wie nach der Machtübernahme durch die US-Notenbank. Daher ist die Hauptursache für diese Entwicklung nicht das natürliche Streben der Bürokratie nach Expansion, sondern in der Existenz einer Notenbank zu finden. Letztlich war es dennoch wieder das staatliche Gewaltmonopol, welches das Privileg zur Geldherstellung an ein Bankenkartell übertrug, weshalb das originäre Problem dennoch im Staat zu finden ist.

Die USA haben sich in den vergangenen einhundert Jahren von einem freiheitlichen Land in eine sozialdemokratische Republik mit einer Steuerlast von explizit über 37% verwandelt. Diese Entwicklung verschärft sich aktuell sehr stark durch den ethnisch demografischen Wandel in den USA. Warum?: 75% bis 92% der Immigranten – als letztliche Nettoempfänger des stark ausgebauten Wohlfahrtsstaates – wählen die sozialistische demokratische Partei und legen damit nicht sonderlich viel Wert auf die US-Verfassung, sowie den Traum von Freiheit für alle Menschen zum vermeintlich eigenen persönlichen Vorteil. Der Niedergang der produktiven, freiheitsliebenden Mittelschicht geht mit der stark gestiegenen direkten Steuerbelastung einher. Mindestens ebenso destruktiv wie die direkte Besteuerung – wenn nicht noch schlimmer – ist die versteckte und indirekte Besteuerung der Amerikaner über Inflation, die mit der Gründung der US-Notenbank und mit dem Ende des Goldstandards erstmals überhaupt möglich war. Nun konnte der Staat über Inflation nicht nur eine einmalige Steuer erheben, sondern verdeckt, jährlich die Ersparnisse der Bürger anzapfen und diese so unbemerkt enteignen. Diese Steuer ist noch viel schlimmer, da sie eine Vermögensbildung und einen Ausbau der Mittelschicht unmöglich macht. Im Gegenteil führt die Inflationssteuer zu einer Verarmung der Mittelschicht sowie einer Ausweitung der finanziellen Unterschicht, während es nur wenige – ohnehin schon reiche – staatsnahe Profiteure gibt.

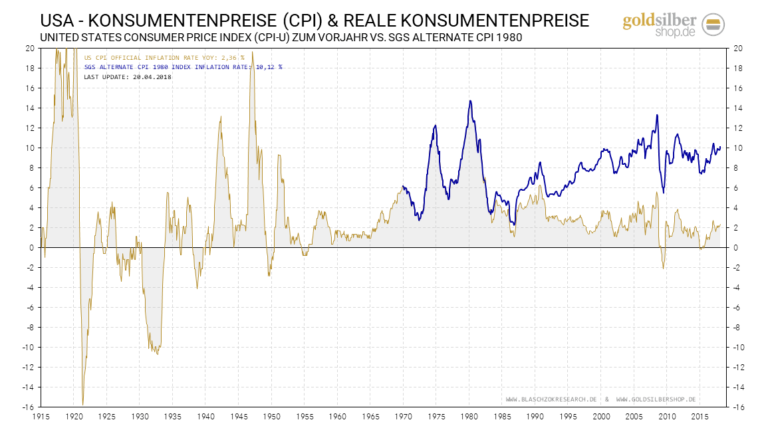

Bis 1914 wechselten sich in den USA Inflation und Deflation noch regelmäßig ab. Damals wurde der Kreditbetrug im Bankensystem mit tausendfachen Bank Runs und Pleitebanken bestraft. Durch die US-Notenbank konnten ausgewählte Banken gerettet werden, während man die Verluste auf den Steuerzahler übertragen konnte. Die deflationären Phasen nahmen sukzessive in dem neuen sozialistischen Geldsystem ab und den Menschen wurde Jahr um Jahr ein immer größeres Stück ihrer Ersparnisse hinterrücks gestohlen. Seit 1980 verschleiert man bewusst diesen Raubzug, indem die Regierungen die Konsumentenpreisindizes künstlich nach unten manipulieren und so eine Scheinstabilität der Preise vorgaukeln.

Die Steuerkatastrophe in der Bundesrepublik

Auch wenn die Amerikaner mittlerweile so schlecht dastehen wie noch nie zuvor in der Geschichte und das Land dabei ist niederzugehen und zu zerfallen, stehen diese immer noch viel besser da als die Deutschen. In der Bundesrepublik war der Steuerzahlergedenktag im letzten Jahr so spät wie noch nie: Am 19. Juli 2017. Die Deutschen müssen also exakt drei Monate – d.h. ein Vierteljahr – mehr für den Staat arbeiten als die US-Amerikaner. Nach der direkten Besteuerung nahm der Staat dem Durchschnittsdeutschen nur 54,6 Eurocent von jedem Euro, wobei die implizite Belastung nach unterschiedlichen Berechnungsverfahren sogar bei 70% liegen soll. Die Inflationssteuer, die auch in der Bundesrepublik zwischen 6% und 8% in den vergangenen 18 Jahren gelegen haben dürfte, ist dabei noch nicht berücksichtigt.

Nur mit einem Investment in Edelmetalle oder anderen ähnlich guten Wertspeichern, kann man die äußerst destruktive Inflationssteuer umgehen und zumindest einen realen Versuch unternehmen, Vermögen aufzubauen, sofern nach der direkten Steuerbelastung noch etwas zum Sparen übrigbleibt. Wenn Sie also hart gearbeitet und etwas auf die Seite gebracht haben, schützen Sie sich mit Edelmetallen vor der Inflationssteuer – Sie haben sich das verdient.

Technische Analyse zu Palladium

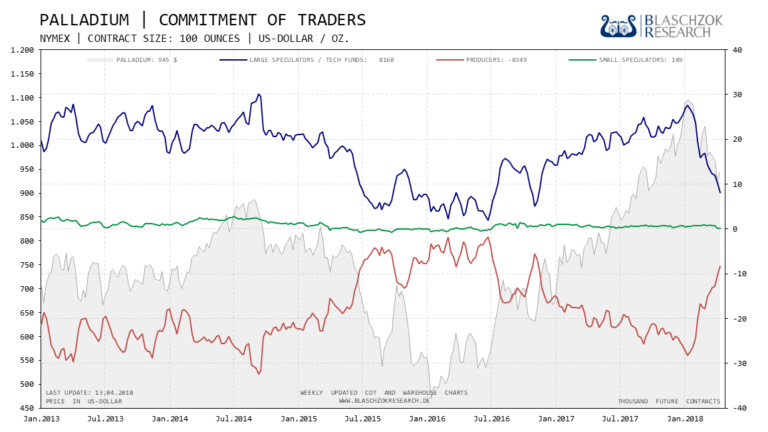

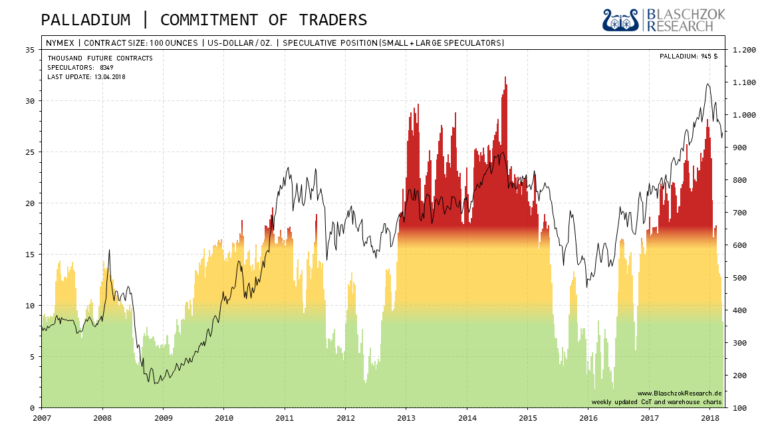

Positionierung der spekulativen Anleger (Commitment of Traders)

Die aktuellen, wöchentlich von der US-Terminmarktaufsicht "CFTC" veröffentlichten Daten für Palladium zeigten zuletzt eine sehr gute Bereinigung des Terminmarktes. Diese erfolgte binnen kurzer Zeit unter relativer Stärke, was kurz- und mittelfristig bullisch stimmt.

Chartanalyse zu Palladium in US-Dollar

Nach der unglaublichen Rallye des Palladiumpreises in den vergangenen anderthalb Jahren, war eine zeitweilige Bereinigung der Spekulation in diesem Markt längst überfällig. Mitte Januar begann eine Korrektur, die zu einem Long-Drop spekulativer Terminmarktpositionen führte. Es kam erstmals seit fast anderthalb Jahren zu einem nennenswerten Rücksetzer, auf den die Bullen begannen Gewinne mitzunehmen. Bären versuchten erstmals auf einen fallenden Preis zu setzen, was letztlich auch dazu führte, dass zwei langfristige Aufwärtstrends gebrochen wurden und der Preis dabei unter die 200-Tagelinie fiel.

Die Unterstützung bei 920$ wurde erreicht und ein weiterer finaler Abverkauf bis 840$ wäre möglich gewesen. Dies wurde jedoch durch den inszenierten Giftgasangriff unter falscher Flagge in Syrien und der Gefahr einer direkten Konfrontation Russlands mit dem Westen verhindert. 42% der Weltproduktion werden in Russland gefördert, weshalb ein heißer Krieg bzw. eine Ausweitung des Handelskrieges extreme Preissprünge beim Palladium verursachen kann.

Insgesamt verlief die Korrektur unter relativer Stärke, was kurz- und mittelfristig bullisch stimmt. Mit der Rückeroberung der 200-Tagelinie und dem Preisanstieg über den Kreuzwiderstand bei 980$ ist Palladium nun wieder long, solange es zu keinem Rutsch unter diese Marke kommt. Auf Sicht der kommenden Monate scheint ein weiterer Anstieg über die diesjährigen Hochs sehr wahrscheinlich zu sein.

Chartanalyse zu Palladium in Euro

Für Palladium in Euro zeigt sich ein sehr ähnliches Chartbild zu jenem in US-Dollar. Nach dem Bruch des langfristigen Aufwärtstrends kam es zu einer Korrektur bis an die Unterstützung bei 750€, die wir erwartet hatten. Hier gab es starke Käufe, sodass die Unterstützung bullisch getestet wurde und es zu einem Anstieg über den Abwärtstrend kam. Sowohl der erfolgreiche Test der Unterstützung mit einem Fake Break sowie der Sprung über den Abwärtstrend stellen zwei charttechnische Kaufsignale dar. Solange der Preis über dem nun gebrochenen Abwärtstrend bleibt, sowie über der Unterstützung bei 750€ je Feinunze, besteht das Kaufsignal weiterhin. Insbesondere in Euro erwarten wir dieses Jahr eine sehr gute Performance des Preises, weshalb wir weiterhin optimistisch für einen Anstieg in diesem Jahr sind.

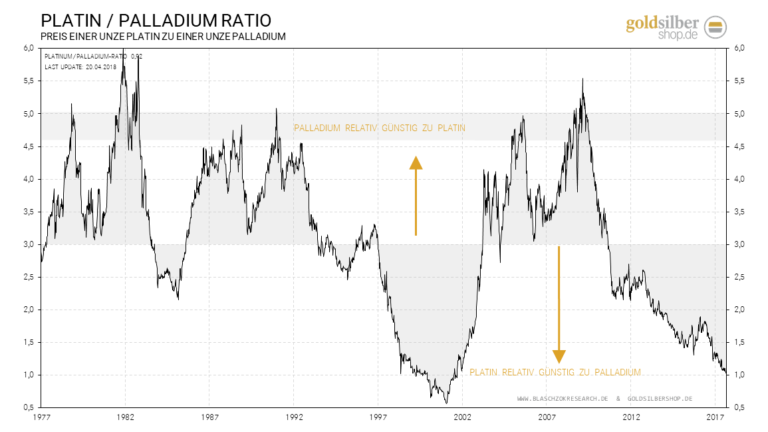

Platin-Palladium Ratio – Platin hat enorme Chancen!

Das Ratio des Platins zum Palladium ist mit 0,97 auf dem niedrigsten Niveau seit 2001. In der Geschichte der vergangenen fünfzig Jahre erreichte der Platinpreis sechs Mal eine fünffach höhere Bewertung als das Palladium. Nur einmal im Jahr 2001 waren beide Edelmetalle für den gleichen Preis zu erwerben. Wir gehen davon aus, dass sich diese Zyklik langfristig fortsetzen und das Ratio der beiden Metalle in den kommenden zehn Jahren wieder auf fünf ansteigen wird. Das bedeutet auch, dass Platin langfristig fünf Mal besser performen wird als Palladium. Deshalb empfehlen wir aktuell bevorzugt Platin, statt Palladium als Beimischung zu einem gut diversifizierten Edelmetalldepot.