Euro und türkische Lira fallen – Gold steigt!

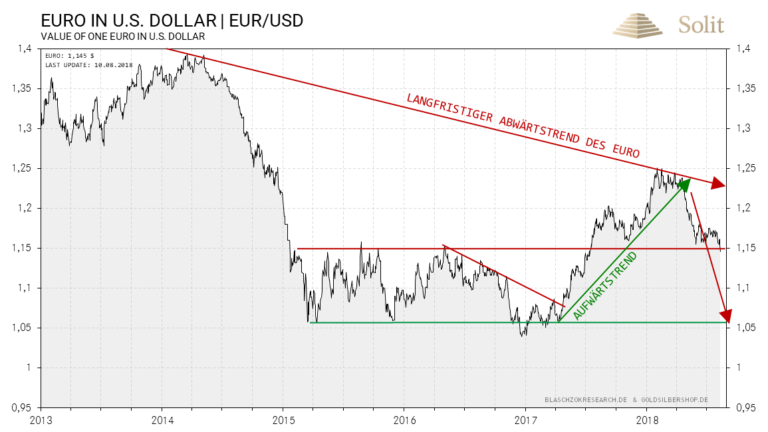

Die Edelmetalle tendierten seit Wochen trendlos, doch seit dieser Woche bahnt sich eine Trendwende für die Edelmetalle in Eurobasis an. Der Euro hat eine charttechnische Konsolidierungsformation bei 1,16$ nach unten durchbrochen, was durch einen Pull Back mit anschließendem Abverkauf bestätigt wurde. Dies ist kurzfristig extrem negativ zu bewerten. Die Bullen werden aktuell verprügelt und ein Long Drop von Terminmarktpositionen steht unmittelbar bevor. Käufer werden hier nicht mehr in das fallende Messer greifen, während die Bären die Chance sehen, um von einem fallenden Euro zu profitieren, weshalb sie zusätzlich den Euro verkaufen. Mit dem Bruch dieser sogenannten "Wimpelformation" hat sich ein Abwärtspotenzial von mindestens 1,09$ aufgebaut. Seit über zwei Jahren waren wir stets der festen Überzeugung, dass die Europäische Zentralbank nicht von ihrer lockeren Geldpolitik ablassen und die US-Notenbank diametral gegensätzlich ihre Versprechen zu weiteren Zinsanhebungen einhalten wird. Nahezu alle Marktteilnehmer hatten in dieser Zeit eine völlig gegensätzliche Auffassung, die sich nun als falsch herausgestellt hat. Wir hatten unseren Kunden die Absicherung der Depotbestände bei 1,25$ für den Euro empfohlen, was eine extrem wichtige Weichenstellung für eine gute Jahresperformance war.

Das amerikanische Bruttoinlandsprodukt ist im ersten Halbjahr 2018 annualisiert um 4,1% gestiegen, was den Weg für zwei weitere Zinsanhebungen durch die US-Notenbank in diesem Jahr frei macht. Der US Dollar dürfte daher weiter aufwerten. Dieser wirtschaftliche Erfolg ist den Steuersenkungen und den Deregulierungen der Trump Administration zu verdanken. Zumindest gelang es der US-Regierung die Spätphase des aktuellen Konjunkturzyklus noch einmal zu verlängern.

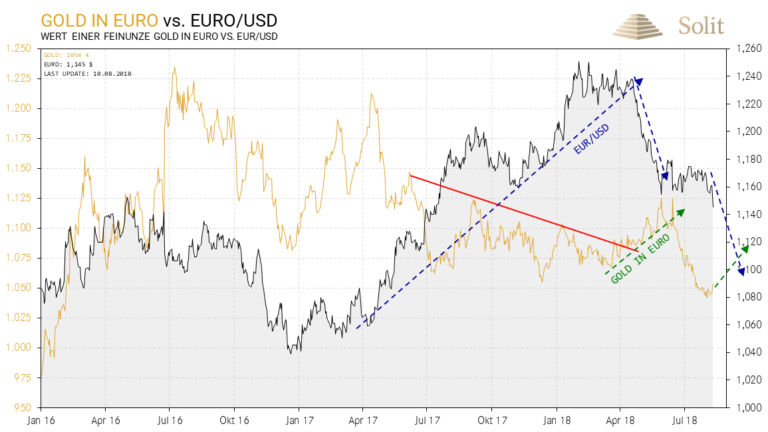

Auf der anderen Seite gibt es in Europa gigantische hausgemachte Probleme, die es der EZB unmöglich machen, die Zinsen anzuheben, geschweige denn die Geldmenge wieder zu reduzieren, womit die US Notenbank unlängst angefangen hat. Der Euro steht daher fundamental unter Beschuss, weshalb dieser weiter abwerten dürfte. Die Teuerung wird ansteigen und so werden auch die Edelmetalle, ebenso wie andere Assetklassen, nominal weiter ansteigen. Gold in Euro dürfte daher jetzt wieder stärker werden, im Zuge eines fallenden Euros. Vor etwas über einer Woche stand Gold in Euro noch bei 1.037€ und konnte seither 20€ auf 1.057€ hinzugewinnen. Auf Sicht der kommenden zwei bis drei Monate sehen wir den Goldpreis in Euro daher gut unterstützt – fundamental sowie technisch und zyklisch.

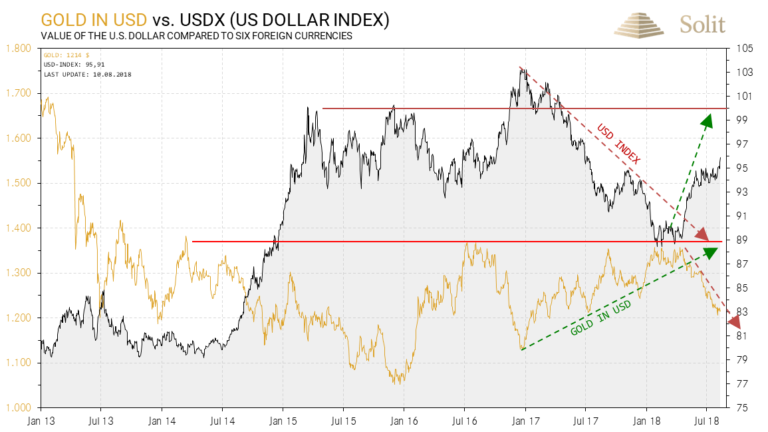

Diametral gegensätzlich sieht die Lage für Gold in US-Dollar aus. In dieser Woche wurde eine charttechnische Fortsetzungsformation im USD-Index bullisch aufgelöst. Der Widerstand bei 95 Punkten wurde, wie von uns seit Monaten erwartet, gebrochen und ein weiterer Anstieg des USDX auf 100 Punkte steht aktuell kurz bevor.

Der Terminmarkt gibt dem Euro noch Potenzial nach unten und dem Dollar noch Potenzial nach oben. In zwei bis drei Monaten dürfte die Dollarstärke jedoch ein zyklisches Hoch finden, was dann letztlich auch den Goldpreis in US-Dollar wieder mehr Spielraum nach oben lassen könnte. Übergeordnet hat es der Goldpreis in US-Dollar aufgrund des stärkeren Dollars schwer bis Jahresende. Auf Sicht der nächsten zwei Jahre sehen wir jedoch aufgrund einer unausweichlichen neuen Rezession und einem erneuten Aufflammen der Finanzkrise ein neues QE-Programm seitens der US-Notenbank, was letztlich auch den Goldpreis in US-Dollar wieder stark beflügeln wird. Langfristig betrachtet notiert Gold inflationsbereinigt nur bei 10% des Hochs von 1980, weshalb wir hier enormes Potenzial langfristig sehen. Die Gefahr eines Zusammenbruchs der Eurozone zwingt einen smarten und vernünftigen Anleger praktisch in ein Investment in Edelmetalle.

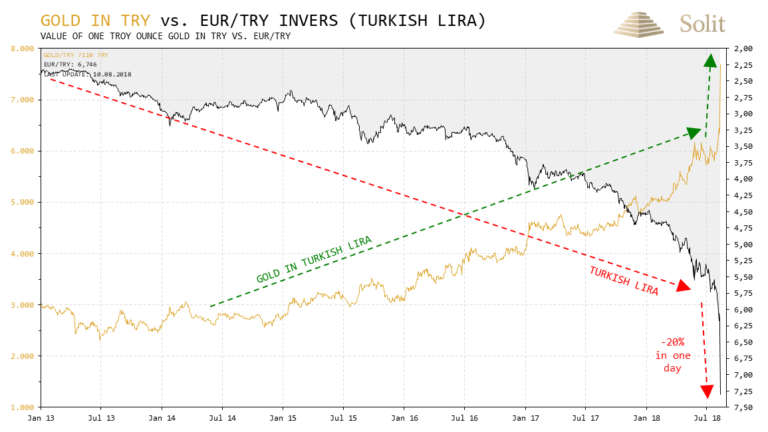

Türkische Lira: 20% Einbruch an einem Tag – Gold in Lira explodiert

Anfang Juni machten wir uns über die türkischen BIP Zahlen lustig, die ein Wirtschaftswachstum von absurden 7,4% auswiesen. Die Mainstream-Medien von Spiegel bis n-tv übernahmen diese Zahlen hingegen kritiklos. Erdogan hatte diese Illusion für seinen Wahlkampf genutzt. Uns war angesichts der Politik Erdogans und der grassierenden Inflation klar, dass es sich hier lediglich um einen statistischen Fehler handeln musste, da man die Zahlen nicht richtig um die grassierende Inflation bereinigte. Die Kombination aus starker privatwirtschaftlicher Verschuldung und inflationsinduziert steigenden Zinsen können letztlich nur zu einer Rezession führen, doch niemals zu einem realen Wirtschaftswachstum. Erdogans sozialistische Politik führte zu einer Vernichtung der Kaufkraft und zu einer Vernichtung der Ersparnisse der Menschen, die zuvor schon an den Staat umgeleitet wurden.

Nachdem die türkische Lira in den vergangenen Wochen schon deutlich abwertete, verlor diese heute alleine an einem Tag um über 20% zum US-Dollar. Der Goldpreis stieg heute zeitweise auf über 8.000 Lira an, was einem Plus von 1.000 Lira (+14%) binnen eines Tages darstellt.

Dies ist das immer gleiche und immer zwingende Finale sozialistischer Politik, die letztlich immer zu einer Vernichtung von Ersparnissen führt. Gold war und ist der sichere Hafen gegen die Allmachtsfantasien von Gottspielern in der Politik. Letztlich wird dieses Schicksal auch die Europäische Union ereilen, die wie Erdogan die Zinsen künstlich niedrig hält und die Verschuldung hochschraubt. Der aktuell laufende Einbruch des Euros hat die gleichen Ursachen, wie der Einbruch der Lira in der Türkei und sind immer hausgemacht. Erdogan schiebt die Schuld freilich von sich auf die USA und den Westen, die sich gegen die Türkei verschworen hätten. Trump hat daraufhin die Zölle auf Aluminium aus der Türkei auf 20% und für Stahl auf 50% angehoben.

Vertrauen Sie ihre Ersparnisse nicht dem Staat und dem staatlichen Geldmonopol an, sondern sparen Sie langfristig in den stärksten Währungen des freien Marktes, Gold und Silber, die seit Jahrtausenden Bestand haben und immer Privatvermögen vor Staats- und Währungskrisen schützten.

Palladium – das Teuerste unter den vier Edelmetallen

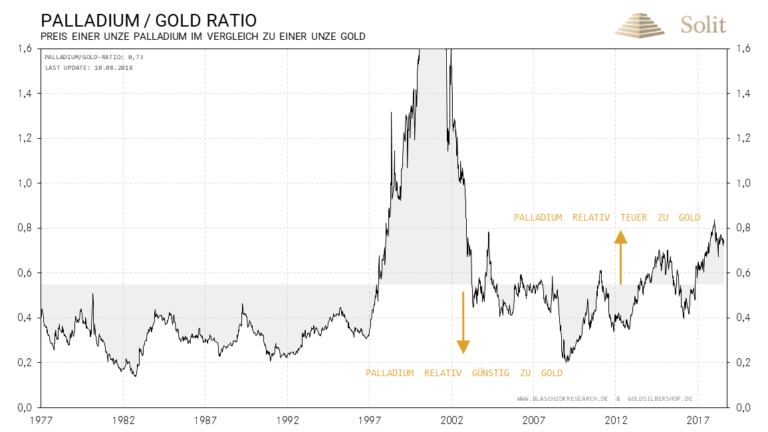

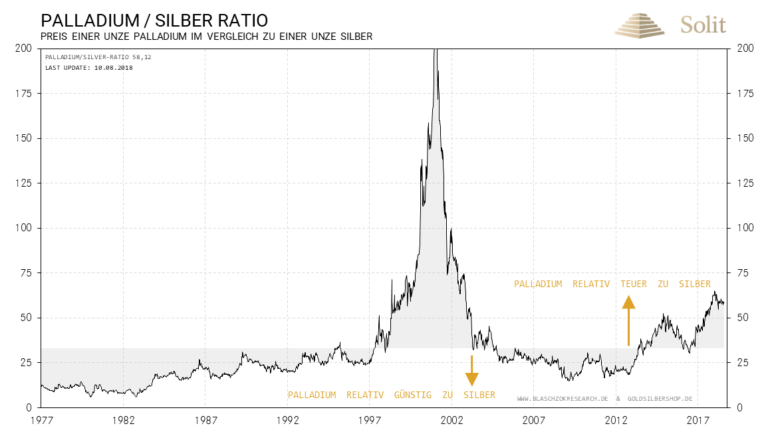

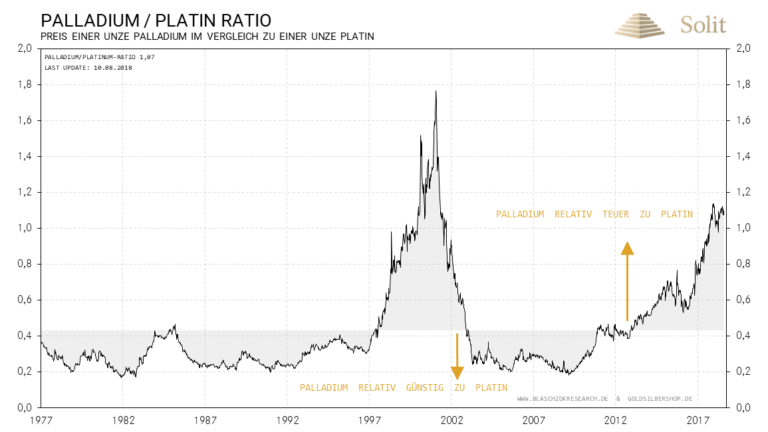

Smarte Anleger, die langfristig am Edelmetallmarkt investieren, haben immer die Ratios der vier Edelmetalle Gold, Silber, Platin und Palladium im Blick. Die Preise der Edelmetalle schwanken zueinander über die Jahre teilweise stark. Die Geschichte zeigt, dass die Verhältnisse zueinander immer wieder zu ihrem Mittelwert zurückkehren oder gar wie ein Pendel auf die Gegenseite ausschlagen.

Aus diesem Umstand kann man mit sehr geringem Risiko sehr hohe Renditen erwirtschaften, indem man die relativ günstigen Edelmetalle in einem Edelmetalldepot übergewichtet und die relativ teuren Edelmetalle untergewichtet. Hält man beispielsweise eine feste Gewichtung in einem Edelmetalldepot, so wird sich auf lange Sicht die Rendite entsprechend der Preissteigerung der Edelmetalle entwickeln. Verringert man jedoch immer dann, wenn ein Edelmetall relativ teuer ist, dessen Anteil im Depot zugunsten eines Edelmetalls, das historisch relativ günstig ist, so lässt sich über 30 Jahre eine zusätzliche Rendite von mehreren Hundert Prozent erreichen.

Heute wollen wir einen Blick auf das Edelmetall Palladium werfen, das aktuell sowohl zum Gold, und zum Silber sowie zum Platin relativ teuer ist.

Das Palladium/Gold Ratio war in der Geschichte nur einmal so hoch, was bedeutet, dass Palladium im Vergleich zum Gold relativ teuer ist. Das Hoch im Ratio Ende der neunziger Jahre muss man als statistischen Ausreißer betrachten. Auch das Palladium/Silber Ratio ist mit einem Verhältnis von 58 historisch relativ hoch und das Palladium/Platin Ratio hat mit 1,07 fast schon das historische Extremniveau der Jahrtausendwende wieder erreicht.

Daher scheint es für den strategischen Investor, der auf Sicht von zehn oder mehr Jahren investiert, klug zu sein, die Palladiumbestände relativ zu den Beständen an anderen Edelmetallen zu verringern. Die Spekulation dabei ist, dass Palladium wieder zu seinem langfristigen Mittelwert zurückkehren und der Preis in den nächsten zehn Jahren relativ schwächer ansteigen wird als die anderen Edelmetalle. Deshalb empfiehlt es sich Palladium langfristig unterzugewichten und insbesondere Platin, als auch Silber überzugewichten.

TECHNISCHE ANALYSE – Palladium mit extremer Stärke

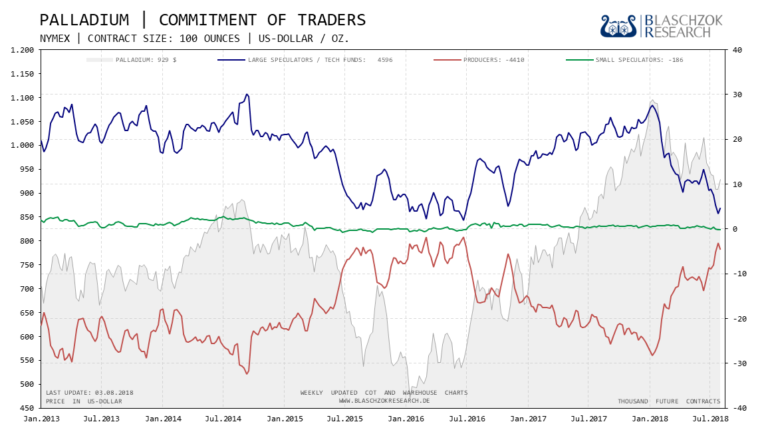

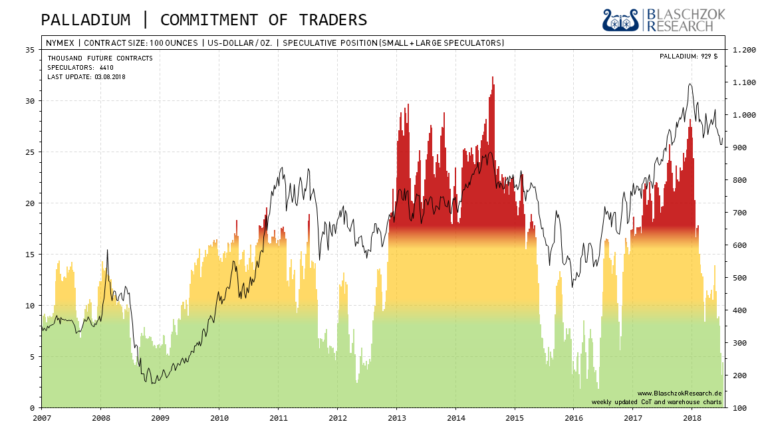

Positionierung der spekulativen Anleger (Commitment of Traders)

Die aktuellen, wöchentlich von der US-Terminmarktaufsicht "CFTC" veröffentlichten, Daten für Platin sind im extrem bullischen Bereich. Der Terminmarkt ist im Kaufbereich mit 90 Punkten im CoT-Index. Die Bereinigung und die Shortspekulation waren nie extremer in diesem Markt, was mittelfristig bullisch ist. Auf Sicht von einem Jahr zeigt sich enorme relative Stärke, was ebenfalls mittelfristig bullisch ist. Dazu zeigt sich auch auf Sicht von einem Monat relative Stärke und ein Nachfrageüberhang am physischen Markt, was kurzfristig bullisch ist. Fazit: Von allen vier Edelmetallen zeigt Palladium die meiste relative Stärke und dürfte auf Sicht der kommenden drei Monate das beste Chance/Risiko-Verhältnis auf der Longseite haben. Mit diesem Wissen können Daytrader entsprechende Kaufsignale nun annehmen.

Weitere CoT-Charts zu insgesamt 27 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Chartanalyse zu Palladium in US-Dollar

Palladium in US-Dollar wird durch die Stärke der amerikanischen Währung ausgebremst. In diesem Umfeld haben Spekulanten ein schlechtes Chance/Risiko-Verhältnis auf der Käuferseite, weshalb sie dazu neigen, abseits zu stehen. Dennoch zeigt der Terminmarkt für Palladium relative Stärke, was auch ohne Beteiligung der Spekulanten letztlich dazu führen wird, dass der noch intakte kurzfristige Abwärtstrend beim Palladium brechen wird. Letztlich werden dann auch Spekulanten prozyklisch, trotz eines stärkeren Dollars, den Preis zyklisch mit nach oben treiben.

Der wichtigste Aspekt ist der anhaltende Nachfrageüberhang am physischen Markt, der den Preisanstieg weiter befeuern dürfte. Solange keine Rezession auftritt, sollte die Stärke anhalten und der Preis fundamental getrieben weiter ansteigen.

Charttechnisch gibt es dann ein erstes Kaufsignal mit dem Bruch des kurzfristigen Abwärtstrends, sowie über 940$ sowie über dem Widerstand bei 960$. Solange die relative Stärke anhält, dürfte sich Palladium in diesem Jahr besser entwickeln als die anderen Edelmetalle, sodass wir auch einen Anstieg bis auf das Allzeithoch in den kommenden Monaten für möglich halten.

Chartanalyse zu Palladium in Euro

In Euro hat der Palladiumpreis zweimal die Unterstützung bei 760 Euro je Feinunze getestet. Aufgrund der weiteren Abwertung des Euros ist ein Anstieg bis ca. 830€ möglich, wo ein potenzieller Abwärtstrend verläuft und sich hier eine Dreiecksformation oder ein Keil ausformen könnte. Je nachdem wie sich diese Formation dann letztlich auflösen wird, wird dies eine Entscheidung für die kommenden Monate oder Jahre liefern.

Eins scheint sicher zu sein, dass Palladium in Euro unter einem wahrscheinlich weiterhin schwächeren Euro stärker performen dürfte als Palladium in US-Dollar. Die destruktive Geldpolitik der EZB wird den Palladiumpreis in Euro grundsätzlich unterstützen. Eine mögliche Rezession in den kommenden beiden Jahren bleibt ein Risikofaktor, der das primär industriell genutzte Edelmetall dann kurzzeitig unter Verkaufsdruck bringen könnte. Ein Stop Loss bei 740€ je Feinunze sichert etwaige Investments vor einer Rezession ab.