Panikverkäufe am Edelmetallmarkt – Basis eines neuen Anstiegs

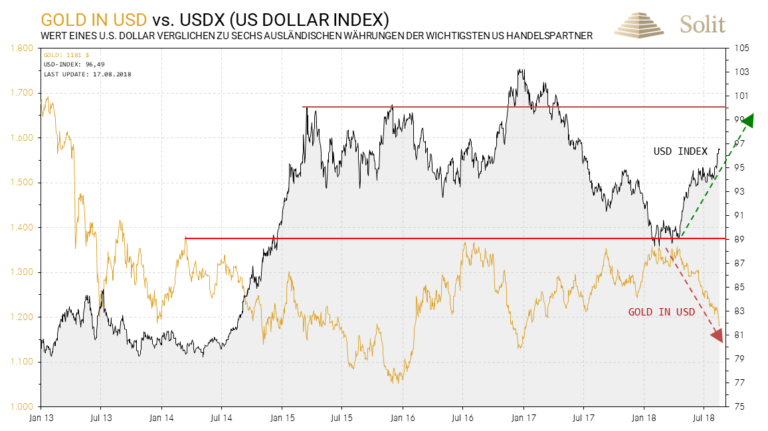

Die Edelmetalle brachen in der vergangenen Handelswoche noch einmal deutlich ein und es stellt sich die Frage, ob es sich hierbei um den finalen Abverkauf handelte und nun ein neuer Anstieg unmittelbar bevorsteht? Verschiedene Faktoren sind für diesen starken Preisrückgang verantwortlich. Einer der primären Gründe ist die Rallye des amerikanischen Dollars, die durch Zinsanhebungen der US-Notenbank sowie einem starken Wirtschaftswachstum in den USA genährt wird. Die Steuerreform und die Deregulierung der Trump Administration haben dem aktuellen Konjunkturzyklus in seiner letzten Phase noch einmal Schub gegeben, sodass die amerikanische Wirtschaft in diesem Jahr annualisiert bisher um 4,1% wuchs. Dies, ein guter Arbeitsmarkt und gleichzeitig hohe Inflationsraten lassen der US Notenbank Spielraum für zwei weitere Zinsanhebungen in diesem Jahr. Die bisherigen sieben Zinsanhebungen, die seit Anfang 2016 erfolgten, führten bereits zu der Auflösung von Carry Trades und so zu Kapitalrückflüssen aus den Schwellenländern zurück in die USA. Eine rosige Wirtschaftsentwicklung, steigende Zinsen, ein starker Dollar und ein haussierender Aktienmarkt nahe seinem Allzeithoch, sorgten dafür, dass Investoren den sicheren Hafen Gold in den vergangenen Monaten schmähten und in vermeintlich renditeträchtigere Anlagen investierten.

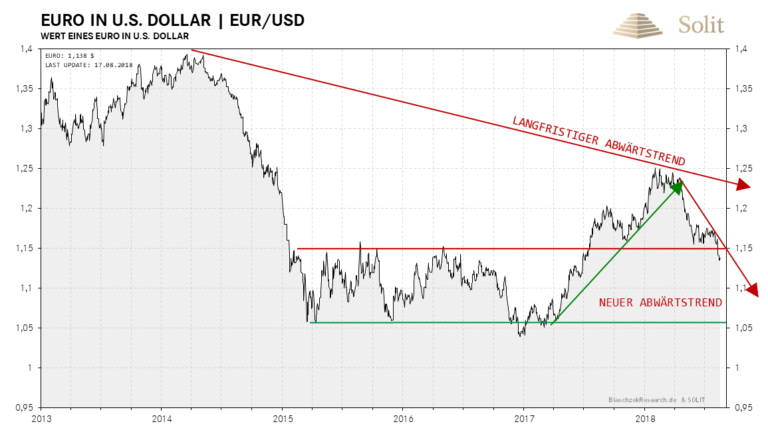

In Euro konnten die Edelmetalle seit Jahresbeginn jedoch deutlich besser performen und die Verluste sind hier geringer. Aufgrund hausgemachter Probleme in der Eurozone sowie aufgrund der unvermindert lockeren Geldpolitik der Europäischen Zentralbank, fiel die Kaufkraft der europäischen Gemeinschaftswährung von 1,25$ im Januar auf 1,13$, was einem Minus von fast 10% binnen eines halben Jahres entspricht. Die Edelmetalle in Euro gerechnet hatten diesen Kaufkraftverlust mit einer stärkeren Performance ausgeglichen. Es besteht eine sehr realistische Wahrscheinlichkeit, dass der Euro in den kommenden neun Monaten auf die Parität zum US-Dollar fallen könnte, was noch einmal einen Kaufkraftverlust von über 10% entsprechen würde. Während Rentenansprüche und Ersparnisse dann einen Verlust von 20% real ausweisen müssen, wird der Goldpreis diesen Kaufkraftverlust langfristig mit höheren Preisen ausgleichen.

Trotz der Euroschwäche musste auch der Goldpreis in Euro ein relativ kleines Minus von 75€ je Feinunze seit Januar verbuchen. Die Ursache für diese reale Schwäche liegt in einer aktuell besonders niedrigen Investmentnachfrage aufgrund der optimistischen Konjunkturerwartungen des Marktes. Diese optimistische Wirtschaftserwartung könnte sich jedoch in den kommenden Monaten bzw. im nächsten Jahr als völlig falsch herausstellen. Das aktuelle Nachfragedefizit für die Edelmetalle, insbesondere bei Silber und Platin, könnte ein Zeichen dafür sein, dass eine Rezession unlängst begonnen hat.

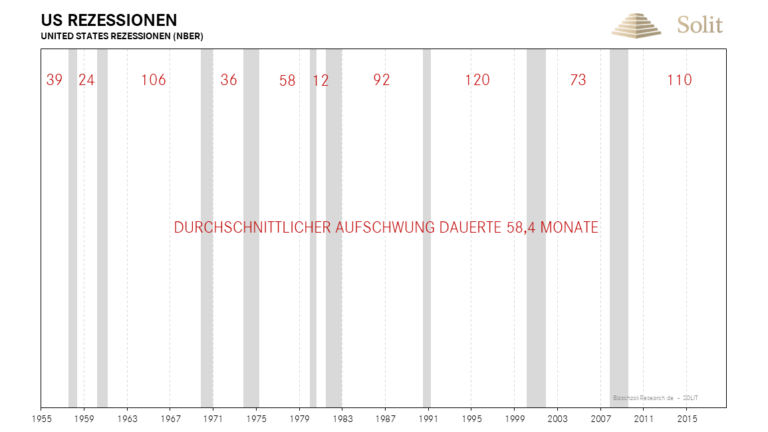

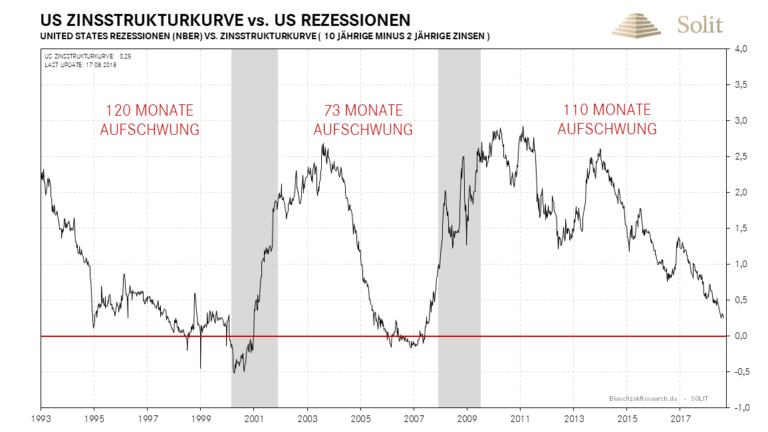

Die Preise der Edelmetalle, insbesondere der industriell genutzten Edelmetalle, neigen dazu während Rezessionen zu fallen. Dies war in allen fünf Rezessionen seit 1976 zu beobachten. Der aktuelle Konjunkturaufschwung ist mit 110 Monaten bzw. über neun Jahren, der zweitlängste Wirtschaftsaufschwung seit 1955. Durchschnittlich dauerte ein Aufschwung seit 1945 genau 58,4 Monate, womit der aktuelle Aufschwung schon fast doppelt so lang ist. Allein aus dieser Perspektive, steht eine Rezession womöglich vor der Türe oder ist gar schon dabei, sich zu manifestieren.

Der Konjunkturaufschwung der vergangenen Dekade trägt seinen Ursprung in der Gelddruckorgie der Notenbanken sowie in den daraus resultierenden künstlich niedrigen Zinsen. Diese inflationsinduzierten Aufschwünge sind nicht nachhaltig und enden letztlich immer in einer noch schlimmeren Rezession sobald die Zinsen steigen oder der Zustrom zusätzlicher Liquidität versiegt.

Exakt dies sehen wir seit Anfang 2016, als die US Notenbank ihre Zinswende begann und die weltweite Liquiditätsversorgung von einstmals monatlich 200 Mrd. Dollar mittlerweile fast ganz eingestellt wurde. Eine Rezession mit dem Platzen von Blasen am Aktien-, Anleihen-, und Immobilienmarkt könnte also kurz bevorstehen. Die Immobilienpreise in den USA und England fallen bereits und womöglich hat sich eine weltweite Rezession unlängst manifestiert, wobei lediglich die offiziellen Statistiken diese inflationsbedingt noch nicht ausweisen. Dies und die noch fehlende Erkenntnis der Investoren, die an eine Fortsetzung des Aufschwungs glauben, wäre eine Erklärung für die fundamentale Schwäche der Edelmetalle. Die Zinsstrukturkurve amerikanischer langfristiger Zinsen zu kurzfristigen Zinsen ist mittlerweile fast auf null gefallen, was in der Vergangenheit stets ein guter Indikator für eine bevorstehende Rezession war.

Notenbankenintervention werden der Startschuss einer neuen Goldrallye sein

Das Positive an einer Rezession ist jedoch, dass mit dieser auch das Ende des Edelmetall-Bärenmarktes eingeleitet wird. Die Europäische Zentralbank fürchtet sich seit Jahren davor die Zinsen anzuheben, da die Probleme in der Eurozone nicht gelöst wurden und stattdessen viele neue Krisenherde hinzukamen. Eine kleine Krise, wie beispielsweise die aktuelle Währungskrise in der Türkei, könnte ansteckende Effekte auf das Bankensystem haben. Sollte dies geschehen, wird die EZB nicht zögern, sofort wieder die Geldschleusen zu öffnen und Billionen an frischen Euros in das überschuldete Bankensystem zu pumpen. Bei einer Rezession, die praktisch unausweichlich ist, wird die EZB ebenfalls alles in ihrer Macht stehende unternehmen, um die Banken auf Steuerzahlerkosten zu rekapitalisieren. Daraus folgt zwingend und unausweichlich eine Abwertung des Euros und somit ein neuer Bullenmarkt für die Edelmetalle, da die Menschen dann einen sicheren Hafen für ihre Ersparnisse suchen werden.

Sollte sich in den kommenden Monaten eine Rezession manifestieren, so wird auch die US-Notenbank nicht davor zurückschrecken, sofort ein neues QE-Programm zu lancieren. Der Beginn einer Rezession könnte also noch einmal zu einem kurzfristigen Rückgang der Edelmetallpreise führen, doch dürften die Notenbanken diesmal noch schneller als im Jahr 2008 für Interventionen bereitstehen. Sobald diese Markteingriffe verkündet werden, wird sich der Goldpreis in Voraussicht auf die kommende Währungsabwertung schnell vervielfachen. Real sind die Edelmetallpreise inflationsbereinigt auf historisch niedrigem Niveau angekommen und somit sehr günstig.

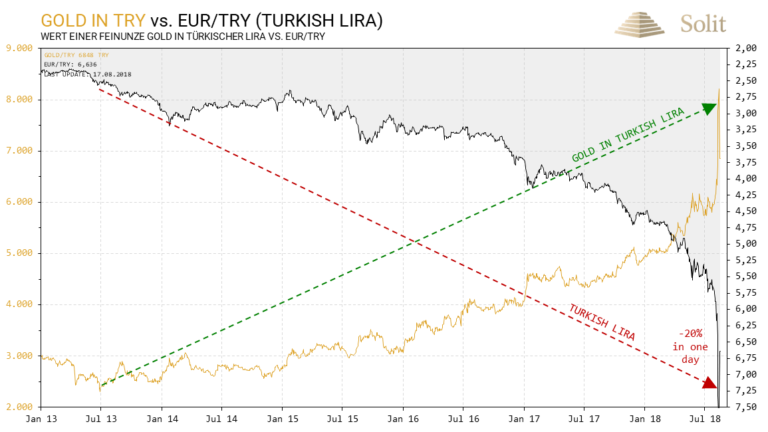

Die starke Abwertung der türkischen Lira ist die logische Folge aus der starken Ausweitung der Geldmenge seitens der türkischen Zentralbank in der vergangenen Dekade, die ihre Notenbankbilanz versiebenfacht hat. Die Liquidität hat sich, wie bei einem Staudamm, angesammelt, um letztlich in einer Krise die türkische Wirtschaft mit Lira zu überschwemmen und diese so abzuwerten. Während die türkische Lira mit zunehmender Geschwindigkeit ins Bodenloses stürzte, hat sich der Goldpreis in türkischen Lira allein seit 2013 auf über 8.000 Lira fast verdreifacht.

Auch die Europäische Zentralbank sowie die US Notenbank "FED" haben ihre Geldmengen vervielfacht seit 2008 und sobald sie wieder mit dem Drucken beginnen, gibt es noch mehr Liquidität, die den Staudamm zu bärsten und die Märkte mit Geld zu überschwemmen droht. Allein der Ausbruch einer neuen Rezession könnte die Erwartung neuer Gelddruckprogramme schüren und deshalb diesmal sofort für einen Anstieg der Edelmetallpreise sorgen, sobald die Krise beginnt.

Eine Trendwende am Edelmetallmarkt und ein neuer mehrjähriger Bullenmarkt stehen somit womöglich kurz bevor. Die ersten Anzeichen einer sich manifestierenden Rezession sind nun erstmals sichtbar und neue Eingriffe der Notenbanken zur Rettung des Bankensystems sowie der maroden Staaten, sind womöglich schon relativ nah.

Terminmärkte deuten auf Trendwende hin

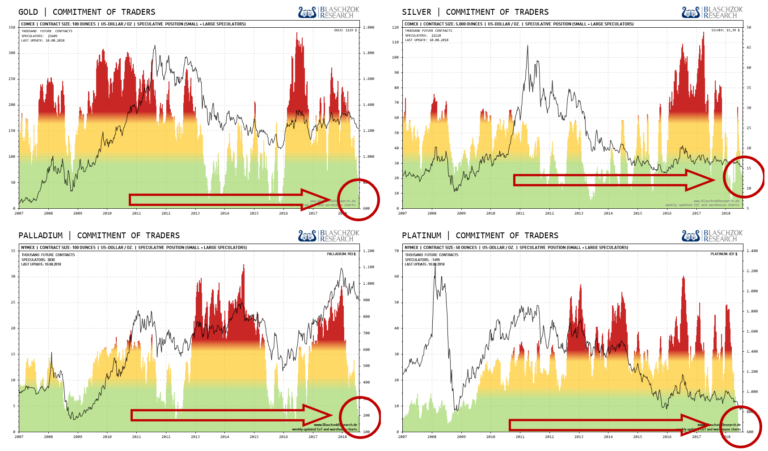

Der amerikanische Terminmarkt für die Edelmetalle weist aktuell eine historisch einmalige Konstellation auf mit einem Kaufsetup für alle Edelmetalle. Die Positionen für Gold und Palladium haben mehrjährige Extremwerte erreicht und die für Platin sogar eine historisch einmalige bärische Spekulation. Dies ist ein klassischer Kontraindikator mit hoher Treffergenauigkeit, der nun auf eine unmittelbar bevorstehende Trendwende und wieder steigende Preise hindeutet. Der folgende Chart zeigt, dass alle vier Edelmetalle ihr Kaufniveau erreicht haben und teilweise ein historisch einmalig bullisches Setup bieten.

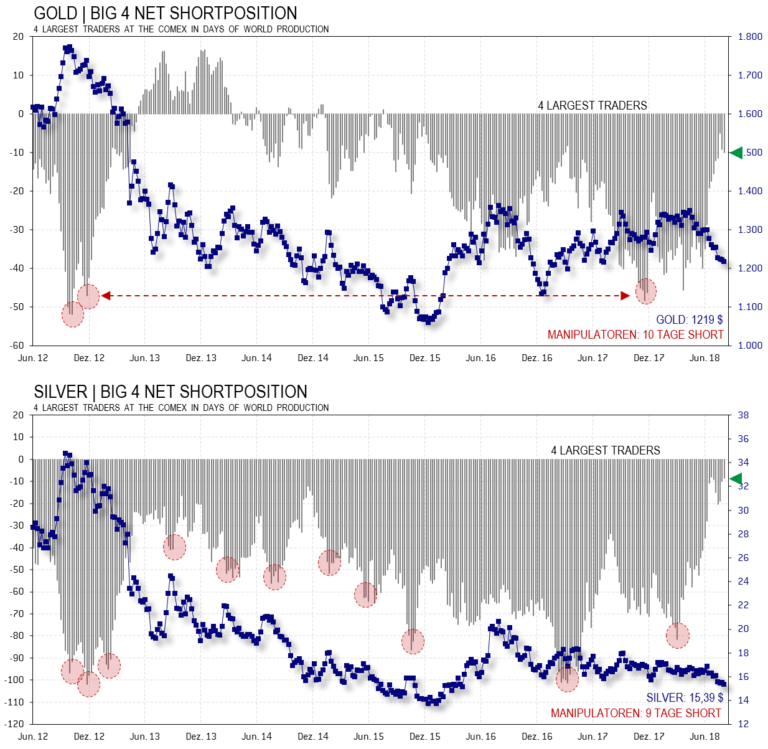

Als einzige im deutschsprachigen Raum verfolgen wir seit vielen Jahren die manipulativen Aktivitäten seitens Regierungen und Großbanken am US-Terminmarkt. Immer kurz vor einem neuen Anstieg reduzieren die Manipulatoren, die zuvor Shortpositionen auf dem Terminmarkt aufgebaut hatten, wieder ihre Positionen in die fallenden Preise hinein. Immer wenn dies geschieht, dann ist das ein zusätzliches Indiz für einen bald bevorstehenden Anstieg. Aktuell wurde die manipulative Position im Gold auf ein Dreijahrestief reduziert und die Position am Silbermarkt hat den niedrigsten Stand seit über zehn Jahren erreicht. Dies ist grundsätzlich ein weiterer Indikator für einen womöglich kurz bevorstehenden Anstieg der Edelmetallpreise.

FAZIT

Eine Rezession ist in den kommenden 18 Monaten sehr wahrscheinlich und es scheint sogar gut möglich, dass die Weltwirtschaft unlängst bereits in eine Rezession schliddert, worauf der Einbruch konjunktursensibler Rohstoffe wie Kupfer oder Bauholz hindeuten. Dies erklärt auch die Schwäche primär industrieller Edelmetalle, die wir aktuell beobachten konnten. Mit dem Beginn einer Rezession neigen Edelmetallpreise noch kurze Zeit zu fallen, da sich Fonds und Regierungen über den Verkauf von Reserven Liquidität verschaffen. Doch die Nachfrage nach dem sicheren Hafen nimmt mit der Ausweitung der Krise schnell zu, sodass sich die Preise, ähnlich dem Jahr 2008, kurze Zeit später schnell erholen werden. Nach der Bekanntgabe der QE Programme stieg der Goldpreis binnen drei Jahren um 170% von 700$ auf 1.900$ im Jahr 2011 an. Neue weltweite QE-Programme seitens der Zentralbanken werden diesmal wieder für eine neue Rallye und einen neuen langfristigen Bullenmarkt sorgen, der auch wieder zehn Jahre andauern kann. Fundamental sind die Edelmetalle aktuell inflationsbereinigt günstig wie nie zuvor, sodass sie das perfekte antizyklische Investment darstellen. Der perfekte Kaufzeitpunkt und der Beginn einer neuen langjährigen Hausse am Edelmetallmarkt ist womöglich jetzt sehr nah!

TECHNISCHE ANALYSE – Das beste Gold-Setup seit 3 Jahren

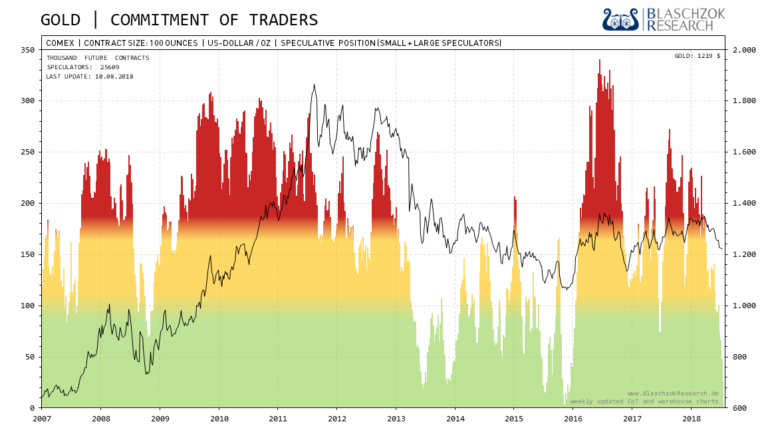

Positionierung der spekulativen Anleger (Commitment of Traders)

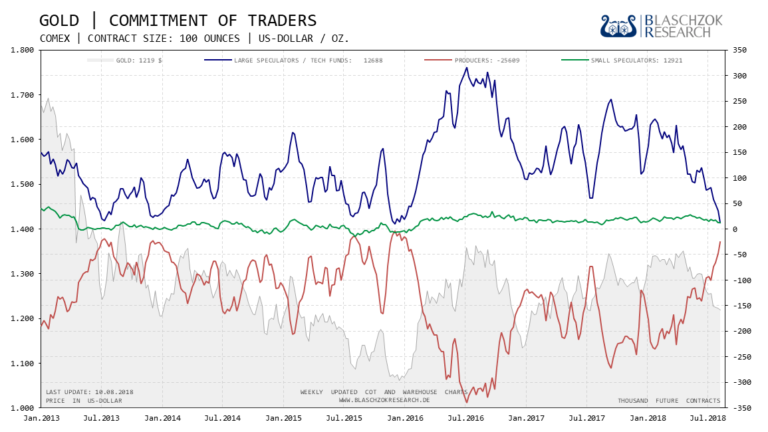

Die aktuellen, wöchentlich von der US-Terminmarktaufsicht "CFTC" veröffentlichten, Daten für Gold sind im extrem bullischen Bereich. Der CoT-Index zeigt nun endlich relative Stärke. Die Manipulation blieb unverändert zur Vorwoche und bewegt sich mit 10 Tagen der Weltproduktion bei den BIG 4 auf dem niedrigsten Niveau seit fast drei Jahren. Der CoT-Index notiert im bullischen Bereich. Übergeordnet würde dies eigentlich einem CoT-Index von 100 Punkten entsprechen, was man nun als antizyklisches Kaufniveau sehen kann. Zur Vorwoche hat sich die Situation nochmals verbessert. Das CRV für einen kurzfristigen Anstieg ist bei 5:1 und somit sehr gut. Charttechnische Kaufsignale dürfen weiterhin angenommen werden.

Weitere CoT-Charts zu insgesamt 27 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Chartanalyse zu Gold in US-Dollar

Ein starker US Dollar sowie ein temporäres Überangebot am Markt haben zuletzt dafür gesorgt, dass die Bären den Goldpreis noch weiter drücken konnten. Dabei wurde sogar die starke Unterstützung bei 1.200$ nach unten durchbrochen. Dies ist die stärkste bärische Spekulation seit fast drei Jahren. Das letzte Verlaufshoch wurde im Januar erreicht, sodass es sich bei dem Preisrückgang über die letzten 6 Monate um den längsten Preisrückgang seit der Jahreswende 2012/2013 handelt. Der normale Wechsel zyklischer Bewegungen hat das normale Muster vor drei Monaten bereits verlassen, was sehr außergewöhnlich ist. Ursache ist ein Überangebot am physischen Markt, über dessen Ursprung sich nur spekulieren lässt.

Trotz des guten Setups, gab es bisher kein prozyklisches Kaufsignal. Es gab lediglich zwei antizyklische Chancen bei 1.240$ und 1.200$ für einen Long-Einstieg, wobei spätestens mit dem Unterschreiten dieser Marken die Bullen wieder die Reißleine gezogen haben und der Preis weiter eine Etage tiefer fiel. Auch jetzt wären alle Käufe antizyklischer Natur, wobei erst mit dem Überwinden des kurzfristigen Abwärtstrends ein prozyklisches Kaufsignal entstünde.

Womöglich handelte es sich bei dem Tief vom Mittwoch um einen Sell Off mit einer sogenannten V-Umkehr, was im nächsten Schritt zu einem Sprung über den Abwärtstrend und somit einem prozyklischen Kaufsignal führen könnte. In diesem Fall wäre der Sell Off am Mittwoch die ideale antizyklische Kaufchance gewesen.

Übergeordnet ist das Chance/Risiko Verhältnis mit 5:1 sehr gut für eine kurzfristige Aufwärtsbewegung. Mittelfristig könnte ein weiterhin zur Stärke neigender Dollar sowie eine Abschwächung der Weltwirtschaft den Goldpreis in US-Dollar weiterhin belasten. Kurzfristig sind wir jedoch sehr optimistisch und ein Kaufsignal gibt es mit dem Sprung über den kurzfristigen Abwärtstrend.

Chartanalyse zu Gold in Euro

In Euro hat sich der Goldpreis im letzten halben Jahr viel besser gehalten mit einem relativ kleinen Minus von 75 Euro seit dem Hoch zum Jahresbeginn. Aktuell hat der Preis eine charttechnische Unterstützung bei 1.040 Euro erreicht, die guten Halt bieten dürfte und das Setup für antizyklische Käufe bietet.

Mittelfristig erwarten wir auf Sicht der kommenden sechs Monate eine weitere Schwäche des Euros, weshalb der Goldpreis in Euro viel besser abschneiden dürfte als der Goldpreis in US Dollar. Hält die aktuelle Unterstützung, so sehen wir in dem nächsten Swing über die kommenden drei Monate wieder Preise um 1.020 Euro und womöglich darüber.