Fed-Chef Williams heizt Goldrallye noch einmal an

Vergangene Woche versetzten mehrere Aussagen der US-Notenbank die Märkte in Aufruhr. US-Notenbankchef Williams implizierte am späten Donnerstagabend in einer Rede, dass "Nullzinsen (ZIRP) schon bald zurückkommen werden". Den neutralen Leitzins sieht er bei 0,5 %, wobei dieser Satz dann für längere Zeit auf niedrigem Niveau verweilen solle. Aktuell notiert der Leitzins in den USA bei 2,5 %.

"Zuerst schnelle Maßnahmen ergreifen, wenn die Wirtschaftsbedingungen ungünstig werden. Zweitens, Zinsen unten halten für längere Zeit und Drittens eine Anpassung der geldpolitischen Strategie…"

Am selben Abend legte Richard Clarida, stellvertretender Vorsitzender der Fed, noch einmal nach. Er fügte hinzu, dass Nachforschungen zeigen würden, dass die Fed mit einer Zinssenkung nicht warten sollte bis die Wirtschaftsdaten schlecht würden. Weiterhin sei eine präventive Aktionsweise zu empfehlen, sobald die Zinsen niedrig sind. Das bedeutet, dass Clarida sofortige Zinssenkungen wünscht und sobald die Zinsen im Bereich von 0,5 % angekommen sind, würde er gerne sofort mit neuen quantitativen Lockerungen nachlegen und die Märkte präventiv stützen, damit eine offene Rezession nicht mehr möglich wird.

Das, was Clarida hier skizziert, wird zu der Stagflation führen, die ich seit Jahren prognostiziere. Die Fed wird diesen Weg gehen und die Folge dessen wird eine Abwertung des Dollars sein, worauf sich der Goldpreis – ähnlich wie schon in den siebziger Jahren – vervielfachen wird. Die kreativen offiziellen Teuerungsraten der statistischen Ämter wird man zu niedrig ausweisen und so die Rezession kaschieren sowie die Baisse am Aktienmarkt durch die real hohe Inflation verschleiern. Ähnlich in den siebziger Jahren, als der Dow Jones über eine Dekade hinweg nominal bei 1.000 Punkte verharrte, während dieser inflationsbereinigt um 95 % einbrach, wird es den Aktien in den kommenden zehn Jahren wieder ergehen. Der Goldpreis verzwanzigfachte sich während dieser Zeit und eine Flucht in den sicheren Hafen der stärksten Währung der Welt könnte zu ähnlichen Preisanstiegen führen.

Die Markterwartung für eine Zinssenkung um 50 Basispunkte zum Monatsende stieg nach den ultra-dovishen Aussagen von Williams und Clarida auf 70 % an! Die Märkte reagierten chaotisch – der Aktienmarkt sowie die Kurse für Staatsanleihen stiegen sofort an. Der Dollar brach hingegen sofort ein und fiel auf 1,128 $ je Euro. Diametral gegensätzlich reagierte der Goldpreis mit dem Ausbruch über eine charttechnisch potenzielle Fortsetzungsformation und legte durch Short-Eindeckungen schnell um 25 $ auf 1.450 $ zu. Der Silberpreis, der in den letzten beiden Handelstagen bereits ausgebrochen war, stieg ebenfalls noch einmal 25 US-Cent auf 16,40 $ an und erreichte ein 12-Monatshoch.

Spät Donnerstagnacht (18.07.2019) relativierte die Fed die Aussagen von Williams als rein akademischer Natur, die nichts über die kommende Sitzung der Notenbank aussagen würde. Womöglich war die Marktreaktion auf Williams Aussagen so nicht gewollt oder man hatte die Absicht den Markt für Verkäufe des Smart Money liquide machen. James Bullard, Chef der US-Notenbank von St. Louis, meldete sich auch noch einmal zu Wort und wiederholte seinen Standpunkt, wonach eine Zinssenkung in Höhe von 25 Basispunkten angemessen und ein Zinsschritt von 50 Basispunkten übertrieben wäre.

Auch wir sind der Meinung, dass die Märkte zu optimistisch auf die Fed-Sitzung am 31. Juli blicken. Sollte die Fed die Zinsen nur um 25 Basispunkte senken, so dürften die Märkte enttäuscht reagieren. Wird eine Zinssenkung gar auf September verschoben, so hätten die Notenbanker mit ihren Aussagen die Märkte an der Nase herumgeführt. Im letzteren Fall könnte es extreme Marktreaktionen geben, da 25 bis 50 Basispunkte längst eingepreist sind.

Der Grund, warum die meisten Fed-Mitglieder, die Banken sowie Donald Trump frühe Zinssenkungen wollen, ist eine Verlängerung des aktuellen Konjunkturzyklus mit dem Ziel den Ausbruch einer großen Rezession so weit wie möglich in die Zukunft zu schieben. Sie können die Rezession nicht verhindern, doch sie können sie noch etwas in die Zukunft verschieben, wenn sie alle Stricke ziehen. Die US-Notenbank hat jedoch kaum mehr Pulver, um eine Rezession bzw. eine Bereinigung der über die Jahrzehnte angehäuften Fehlallokationen noch einmal weiter in die Zukunft zu schieben. Die Blase kann nicht ewig weiter aufgeblasen werden und letztlich wird sie platzen.

Seit Anfang 2014 stieg der Goldpreis in Euro bis zum Hoch der letzten Woche bereits um 43 % an. Von der Öffentlichkeit unbemerkt klettert der Goldpreis in Euro immer weiter und ihm fehlen nur noch 100 € bis zu einem neuen Allzeithoch.

Nicht nur in Euro und US-Dollar stieg der Goldpreis in den letzten Wochen und Monaten an, sondern in fast allen Währungen weltweit. Der chinesische Yuan wertete in den letzten Monaten seit Jahresbeginn besonders stark ab und der Goldpreis in dieser Währung stieg um 17 % an.

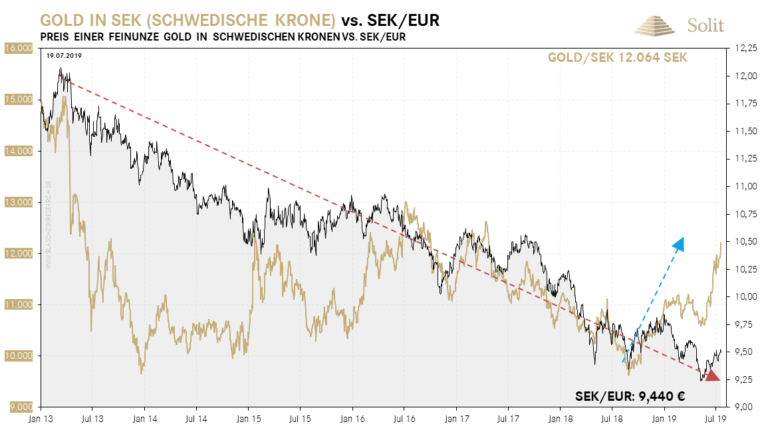

Auch der Goldpreis in schwedischen Kronen hatte zum Jahreswechsel seinen Abwärtstrend verlassen und stieg seither dynamisch auf über 12.000 Kronen an.

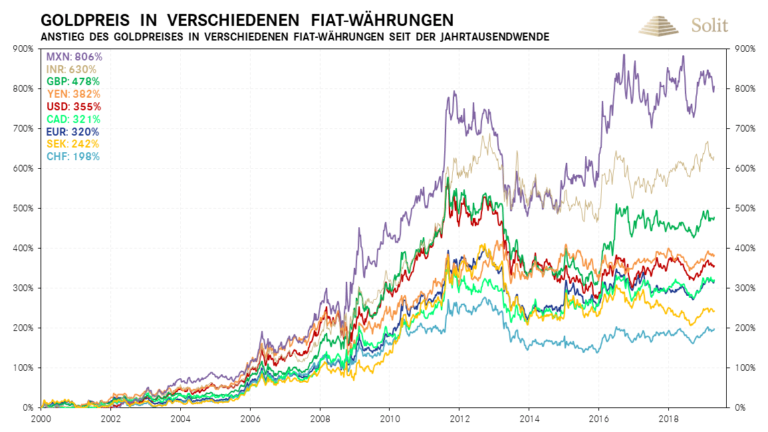

Seit der Jahrtausendwende werteten alle staatlichen Fiat-Währungen massiv zum Gold ab, wie folgender Chart zeigt. Gold hat in vielen Währungen ein neues Kaufsignal erzeugt und die Notenbanken haben bereits neue QE-Programme in Aussicht gestellt. Anleihekäufe bei der EZB sollen ab November wieder starten und das neue Inflationsziel sieht die EZB nach offizieller Statistik bei über 2 %. Es verwundert daher nicht, dass immer mehr Investoren beginnen in den sicheren Hafen des Goldes zu flüchten.

Silber bricht aus – Kaufsignal für Euroanleger!

Dem Silberpreis in Euro sowie auch in US-Dollar gelang in der vergangenen Woche der Ausbruch aus seinem langjährigen Abwärtstrend. Dies ist für langfristig agierende Investoren ein klares Kaufsignal!

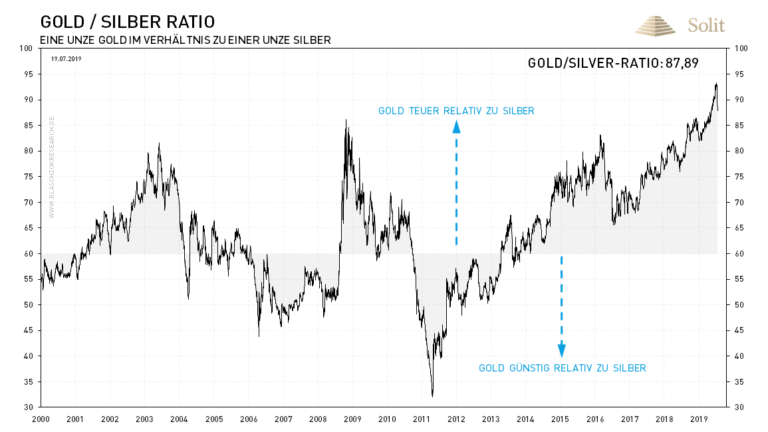

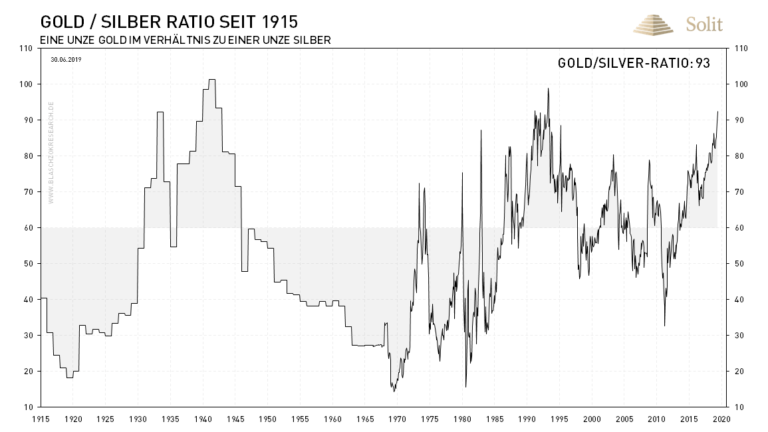

Das Gold-Silber-Ratio fiel durch den starken Anstieg des Silberpreises deutlich um 5 Punkte von 93 auf 88. Zuvor hatte das Gold-Silber-Ratio den höchsten Stand seit 1993 erreicht. Das bedeutet, dass Silber im Vergleich zum Gold zuletzt so günstig war wie vor 26 Jahren. Aufgrund seiner Unterbewertung wird der Silberpreis, ebenso wie in der letzten Woche, auch künftig deutlich stärker ansteigen als der Goldpreis.

Wir empfehlen daher Silber in einem Edelmetalldepot langfristig zum Gold über zu gewichten. Wie auch die langfristige Betrachtung des Gold-Silber-Ratio zeigt, so kehrt das Ratio langfristig immer zu seinem Mittel bei 60 zurück. Wir können uns diesmal sogar einen Anstieg auf unter 30 vorstellen, womit der Silberpreis in den kommenden Jahren dreimal so stark steigen könnte wie der Goldpreis. Diese Unterbewertung von Silber sollte man als kluger Investor jetzt nutzen. Silber hat mit dem Bruch des Abwärtstrends jetzt das Signal zum Kauf auf langfristige Sicht gegeben und die Trendwende eingeleitet.

Technische Analyse – Silber bricht Abwärtstrend und gibt ein Kaufsignal!

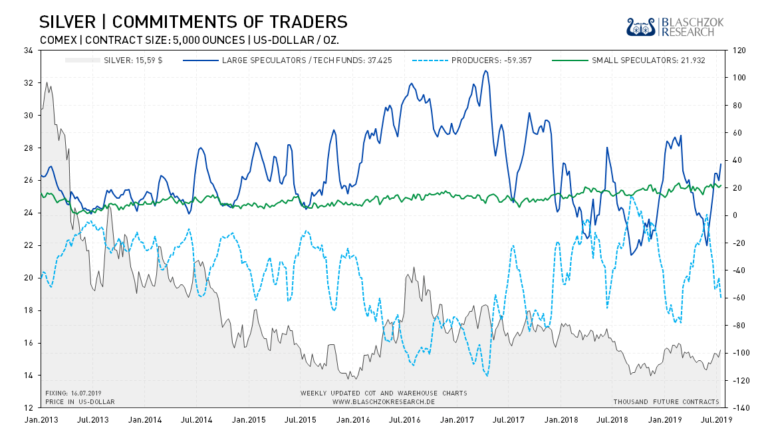

Positionierung der spekulativen Anleger (Commitments of Traders)

Der Preis stieg um 21 US-Cent und der CoT-Index um 10 Punkte, was normalerweise eine neutrale Entwicklung wäre. Die CoT-Daten für Silber haben sich zur Vorwoche jedoch verschlechtert. Erst sahen wir zwei Wochen lang Manipulationen, doch in der letzten Woche konnten wir keine Manipulation ausmachen.

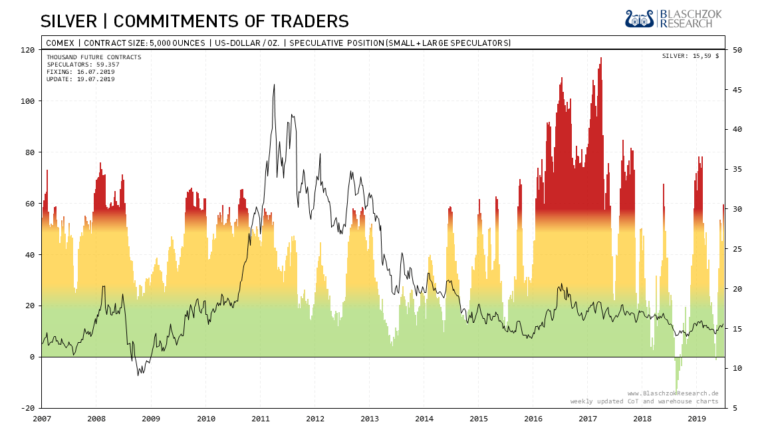

In dieser Woche, als der Silbermarkt scheinbar eng wurde und sich ein Ausbruch aus dem Abwärtstrend anbahnte, sahen wir hingegen erstmals seit sechs Monaten wieder eine extrem starke Manipulation, just nachdem Silber ein Eigenleben entwickelte und relative Stärke zum Gold zeigte. Jetzt, da es brenzlig wird, gibt es nach Monaten ganz plötzlich einen gigantischen Aufbau an nackten Shorts am Terminmarkt… Nachtigall ick hör Dir trapsen… Scheinbar haben in der letzten Woche bis Dienstag immer mehr Käufer auf eine Aufholjagd des Silbers zum Anstieg des Goldpreises gewettet. Die Lage am physischen Markt wurde scheinbar deutlich eng durch die gestiegene Investmentnachfrage, denn am Terminmarkt gab es keine nennenswerten Käufe von Spekulanten.

Man hielt sofort mit der stärksten Manipulation seit 6 Monaten in Höhe von 20 Tagen der Weltproduktion dagegen, um einen Ausbruch zu verhindern, was die Daten der CFTC bei den großen Händlern belegen. Die CoT-Daten in der kommenden Woche werden sehr wahrscheinlich zeigen, dass die Position bei den Big 4 explodiert ist, während auch die Spekulanten massiv gekauft haben. Es sei denn, der Goldpreis bricht bis zum Schlusskurs am Dienstag ein und es kommt auch zu einem Einbruch beim Silber, doch dürfte das bis Dienstag nicht unbedingt geschehen.

Silber in USD: Abwärtstrend gebrochen – langfristiges Kaufsignal

Als der Goldpreis über dem Widerstand bei 1.355 $ ein Kaufsignal generierte und massiv anstieg, zeigte der Silberpreis in den vergangenen zwei Monaten relative Schwäche. Der Ausbruch aus dem Abwärtstrend wollte einfach nicht gelingen, da das physische Überangebot zu mächtig war. Wir konnten in dieser Zeit nicht einmal Manipulationen am Terminmarkt ausmachen.

Über die letzten Wochen baute sich dann scheinbar durch die gestiegene Investmentnachfrage am physischen Markt über Käufe von physischem Silber sowie von ETFs immer mehr Kaufdruck auf. In den letzten fünf Tagen war der Kaufdruck so stark geworden, dass Silber zu steigen begann, obwohl Gold seitwärts lief. Diese relative Stärke des Silberpreises tritt in der Regel immer am Ende einer zyklischen Aufwärtsbewegung auf, weshalb wir auch dann immer die stärksten Eingriffe am Terminmarkt beobachten können.

Der Bruch des Abwärtstrends gibt dennoch ein langfristiges Kaufsignal. Da sich in den letzten anderthalb Jahren fundamentale Schwäche und ein Überangebot zeigte, dürften die nächsten Monate extrem volatil werden. Allein die gestiegene Investmentnachfrage war für diesen aktuellen Anstieg verantwortlich. Kommt es hingegen zu einem Käuferstreik, da der Goldpreis eine gesunde Zwischenkorrektur einleitet, so könnte Silber schnell wieder in den Überschuss rutschen und deutlich korrigieren. Ein Test des Ausbruchsniveaus ist daher durchaus wahrscheinlich zum aktuellen Zeitpunkt. Insbesondere dann, wenn die US-Notenbank am 31. Juli enttäuscht und keine Zinssenkung um 50 Basispunkte liefert, wird die Nachfrage voraussichtlich sofort abebben und das Überangebot wieder da sein. Alles was dann bleibt, ist eine große Menge an Spekulanten, die Long sitzen und irgendwann die Reißleine ziehen müssen und werden.

Auch wenn kurzfristig die Luft dünn geworden ist, so ist der Ausbruch ein Zeichen für eine Trendwende und eine von nun an sukzessiv steigende Investmentnachfrage, die letztlich für ein dauerhaftes Defizit in diesem Markt sorgen wird. Physische Käufer auf langfristige Sicht sollten daher nun aktiv werden und kaufen, während Trader Stop Loss Orders platzieren sollten. Nach dem Abschluss eines bestätigenden Rücksetzers an das Ausbruchsniveau wäre der Weg frei für einen erneuten Anstieg bis 17,40 $, wo der nächste signifikante Widerstand liegt.

Silber in Euro: Die Unterstützung bei 12,50 Euro hat gehalten

Der Silberpreis in Euro stieg mittlerweile auf 14,80 Euro je Feinunze in der Spitze. Wie folgender Chart zeigt, ist der Ausbruch aus dem Abwärtstrend ein historisches Ereignis, das von nun an zunehmend Investoren und Spekulanten in diesen Markt ziehen wird. Silber wird in den nächsten Jahren in Sprüngen die Widerstände bei 16 Euro, 18,80 Euro und bei 22 Euro anlaufen. Sobald das Hoch bei 32 Euro erreicht wird, geht die Rallye am Silbermarkt erst richtig los.

In den letzten Jahren wurde ich nicht müde, immer und immer wieder auf die antizyklische Kaufchance bei Silber im Bereich von 12,50 Euro bis 13,50 Euro hinzuweisen, da wir aufgrund des schwachen Euros mit keinem Unterschreiten dieser Unterstützung mehr gerechnet haben. Wir behielten nun Recht und anstatt eines weiteren Einbruchs mit dem Erreichen des Abwärtstrends, kam es nun zu einem Anstieg über den Abwärtstrend und zu einem langfristigen Kaufsignal.

In den nächsten Monaten wird sich der Silberpreis noch schwerfällig zeigen und eine hohe Volatilität an den Tag legen, was typisch für den Beginn eines neuen Bullenmarktes ist. Die Investmentnachfrage nach Silber wird mit der Investmentnachfrage nach Gold sukzessive zunehmen und der enge Silbermarkt wird relativ schnell in ein Defizit rutschen, in welchem der Silberpreis immer weiter ansteigen wird. Noch wird der Anstieg langsam erfolgen und bis zum Erreichen des Allzeithochs könnten ein bis zwei Jahre vergehen. Je nachdem, wie die Geldpolitik agieren wird, wird dann der Silberpreis über dem Allzeithoch dynamisch exponentiell ansteigen.

Kurzfristig ist noch mit Rücksetzern auf das Ausbruchsniveau bei 13,50 Euro zu rechnen, wobei auf Jahressicht ein Anstieg bis 17,50 Euro denkbar ist, wenn die Notenbanken weiterhin dovish bleiben.