Geldschwemme, Überangebot bei Platin

Geldschwemme der US-Notenbank stützt Märkte

Am Mittwochabend wurde das Protokoll der letzten US-Notenbanksitzung (FED) veröffentlicht. Es zeigte, dass die FED zwar gestiegene Abwärtsrisiken sieht, dennoch aber vermeintlich untätig abwarten und datenabhängig handeln wolle. Seitdem die FED am 30. Oktober die Zinsen gesenkt hatte, zeigt sich der Goldpreis schwach, während die Aktienmärkte neue Allzeithochs erreichten. Die US-Notenbank stützt Banken sowie die Anleihenmärkte mit Liquidität, was in Kombination mit der Hoffnung auf einen Handelsdeal der USA mit China für eine optimistische Stimmung am Aktienmarkt sorgt. Der Markt erwartet aktuell keine weitere Zinssenkung bei der kommenden Notenbanksitzung am 11. Dezember.

Die FED stellt den Banken täglich über den Repomarkt bis zu 70 Mrd. Dollar zur Verfügung, obwohl sie behauptet, es würde keine Probleme geben. Man schweigt unterdessen und weigert sich, jene Banken, die die Liquidität erhalten, zu benennen. Das Gold Anti-Trust Action Committee (GATA) hatte diesbezüglich eine Anfrage an die FED nach dem Freedom of Information Act gestellt, um herauszufinden, welche Banken die Nutznießer sind. Die FED antwortete, dass man nicht daran gebunden wäre und man diese Information erst in zwei Jahren veröffentlichen wolle. (Die FED ist nicht daran gebunden, da sie eine Privatbank ist und keine öffentliche Behörde.) In Schieflage stehende europäische Banken, wie beispielsweise die Deutsche Bank oder Credit Suisse, aber auch die amerikanische JP Morgan Chase, werden verdächtigt, diese Bail Outs zu erhalten. Entweder erfahren die Märkte erst in zwei Jahren wer die Banken waren oder früher, wenn diese bankrotten Zombieinstitute Pleite gehen und eine Krise auslösen, wie damals Bear Stearns oder Lehman Brothers.

Das QE-Programm der EZB sowie die Liquidität der FED und ihre Bereitschaft, die Märkte vor einem Crash durch Interventionen zu bewahren, sind die Faktoren, die die Aktienmärkte auf neue Allzeithochs heben. Es sind jedoch die gleichen Faktoren, die letztlich die Hausse am Goldmarkt langfristig weiter befeuern werden.

Platinmarkt 2019 bisher ausgeglichen – 2020 Überschuss erwartet – Langfristig enorme Chancen

Das World Platinum Investment Council hat eine neue Analyse zum physischen Markt für das dritte Quartal veröffentlicht. Aufgrund der Goldrallye explodierte die Investmentnachfrage in 2019 auf bisher 1,2 Millionen Unzen, wodurch die Gesamtnachfrage um 2% anstieg. Die diesjährige Prognose zeigt einen ausgeglichenen Markt und prognostiziert für 2019 ein Defizit von 30.000 Unzen, anstelle des erwarteten Überschusses von 345.000 Unzen. Die Nachfrage nahm aufgrund eines rekordverdächtigen ETF-Absatzes von einer Millionen Unzen, insgesamt um 12% zu, was den erwarteten Rückgang der Nachfrage im Automobil- (- 5%), Schmuck- (- 6%) und Industriesegment (- 1%) sowie das um 2% höhere Angebot im Jahr 2019 mehr als kompensierte.

Die Bergbauproduktion wuchs um 1 %, was nur zu einem Teil an der Aufnahme neuer Projekte lag, aber größtenteils an der Raffination von im Vorjahr abgebautem Metall liegt. Aufgrund der Preisanstiege von Palladium und Rhodium nahm die Wiederverwertung von Platin um 3 % zu, jedoch führte der zumeist niedrige Platinpreise im Jahr 2019 zu einer geringeren Wiederverwertungsrate im Schmucksegment.

Für 2020 schätzt man einen Überschuss von 670.000 Unzen, da das Angebot nur um 1%, die Nachfrage jedoch um 10 % abnehmen soll. Die Schätzungen sehen eine Investmentnachfrage, die zwar noch über dem 5-Jahres-Durchschnitt liegt, aber voraussichtlich nicht mit den diesjährigen Rekordzahlen mithalten kann. Die Bergbauproduktion wird nach aktuellen Schätzungen zwei Prozent geringer sein als im Jahr 2018.

Ein weiterer Preisanstieg über die diesjährigen Hochs wird auf Sicht eines Jahres nur bei einem weiteren Anstieg der Investmentnachfrage möglich sein, was jedoch äußert unwahrscheinlich zu sein scheint. Fundamental muss man daher klar erkennen, dass Platin noch nicht abheben dürfte, wie es Gold bereits getan hat. Der Platinmarkt, mit einer jährlichen Gesamtnachfrage von 8 Millionen Unzen, dürfte in den nächsten Jahren zunehmende Nachfrage durch gestiegene Diesel-Fahrzeug Verkäufe sehen oder durch eine Substitution von Palladium durch das günstigere Platin in der Industrie, da beide Edelmetalle ähnliche Eigenschaften aufweisen. Diese Substitution in der Industrie, weg von Palladium und hin zu Platin, dürfte in den nächsten ein bis zwei Jahren einsetzen und sukzessive zunehmen.

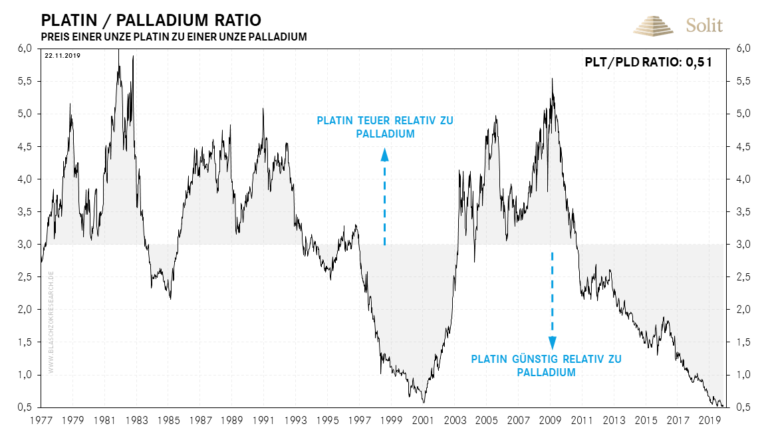

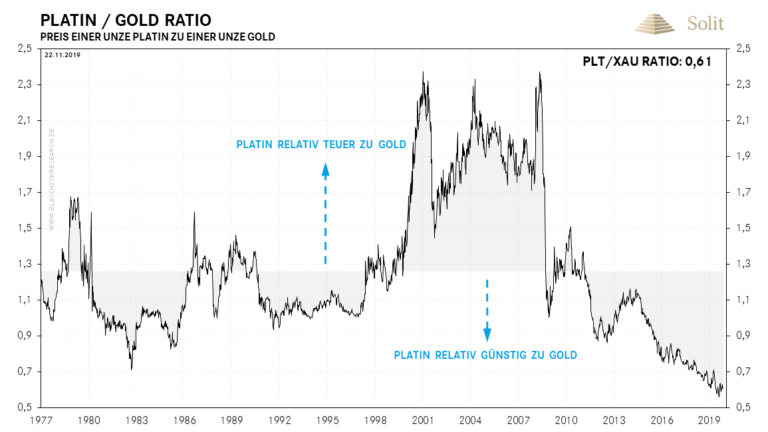

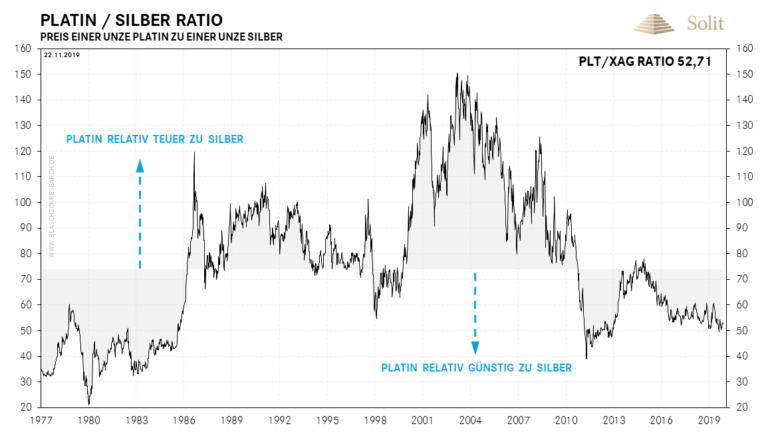

Das dann entstehende persistente Defizit dürfte zu einem sukzessiven Anstieg des Platinpreises führen, mindestens bis Platin und Palladium ihre Parität erreicht haben. Das Platin/Palladium-Ratio dürfte von seinem aktuellen historischen Tief bei 0,51 wieder deutlich ansteigen und eine Rückkehr zum statistischen Mittelwert bei 3 scheint langfristig durchaus möglich zu sein. Zu allen anderen Edelmetallen dürfte Platin dann in den kommenden Jahren aufholen und sicher besser als diese entwickeln. An den folgenden Ratios sehen Sie, dass Platin aktuell zu allen anderen Edelmetallen historisch günstig bepreist ist, weshalb es eine langfristig extrem interessante Investmentmöglichkeit, mit einer hohen Chance und einem sehr geringen Risiko, darstellt. Gerade strategisch agierenden Investoren mit einem Horizont von fünf bis 10 Jahren, raten wir daher ihr Edelmetalldepot mit 5-10% an Platin zu diversifizieren.

Technische Analyse zu Platin: Bodenbildung setzt sich fort

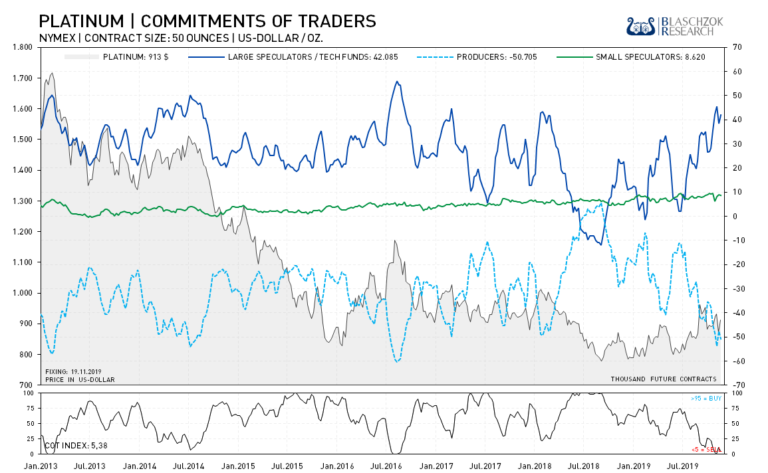

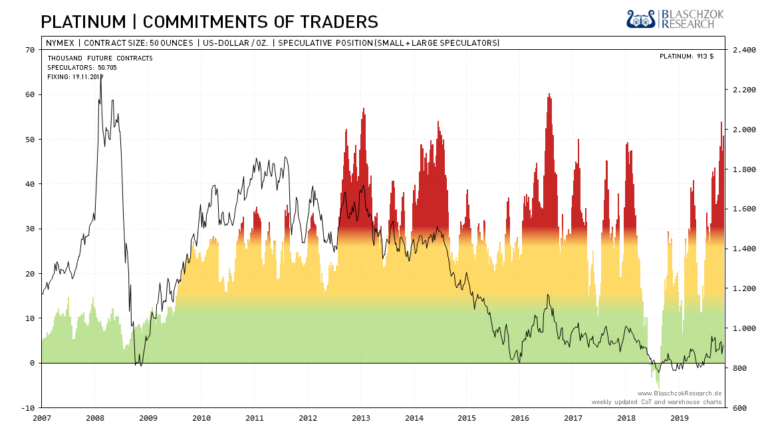

Terminmarkt: Bestätigung des physischen Überangebots

Der CoT-Report für Platin spiegelt das persistente Überangebot in diesem Markt wider. Zum Vormonat zeigt sich leichte relative Schwäche, doch vergleicht man die Daten mit jenen vor einem Jahr, so zeigt sich ein rekordhoher spekulativer Aufbau von 50 Tsd. Long-Kontrakten, wobei der Preis gerade einmal 100$ höher steht. Diese relative Schwäche mit dem Ausblick eines weiteren Überangebots im nächsten Jahr wird den Platinpreis mittelfristig weiter einen Boden ausbilden lassen. Mit einem CoT-Index von 5 Punkten hat Platin immer noch klar ein bärisches Verkaufssetup auf kurzfristige Sicht von etwa sechs Wochen. Dies, gepaart mit der hohen Wahrscheinlichkeit, dass der Goldpreis auch noch einmal etwas korrigieren dürfte, legt den Schluss nahe, dass Platin noch einmal 50$-80$ korrigieren sollte, bevor der Terminmarkt von der Spekulation bereinigt sein wird.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Platin: Erneute Kaufchance nach weiterem Rücksetzer

Der Langfristchart zeigt, dass Platin im Bereich von 800$ ein langfristiges Tief erreicht hatte, das in den letzten 15 Jahren mehrmals getestet, jedoch nie nach unten durchbrochen wurde. Dieses Preisniveau stellt eine langfristige Unterstützung dar, wobei man konstatieren muss, dass Platin inflationsbereinigt heute real deutlich niedriger bepreist ist, als zur Jahrtausendwende.

Charttechnisch gelang dem Platinpreis durch verstärkte Investmentnachfrage, infolge der Hausse am Goldmarkt in diesem Jahr, die Bodenbildung und ein Ausbruch aus dem langfristigen Abwärtstrend, was die langfristige Unterstützung bestätigt. Letztlich treibt die neue Liquidität der Notenbanken nicht nur die Aktien- und Anleihenmärkte, sondern auch den Gold- und den Platinpreis nach oben. Dadurch hat die Wahrscheinlichkeit, dass die Unterstützung bei 800$ aufgrund der aktuellen Überproduktion noch einmal nach unten durchbrochen wird und der Preis noch weiter fällt, stark abgenommen. Aufgrund der voraussichtlich hohen Minenproduktion und dem im kommenden Jahr womöglich weiter bestehendem Überangebot, dürfte der Platinpreis noch einige Zeit seitwärts laufen und seine Bodenbildung noch etwas ausbauen. Der langfristig agierende Investor mit dem Horizont von einer Dekade findet bei 800$ ein antizyklisches Kaufniveau mit einem sehr guten Chance/Risiko-Verhältnis, weshalb gerade Investments auf Sicht der kommenden Dekade eine überdurchschnittliche Rendite zu allen anderen Edelmetallen verspricht.

Für Trader bieten Rücksetzer an die Unterstützung bei 800$ antizyklische Kaufgelegenheiten in den kommenden Monaten, während Anstiege in den Bereich um die 1.000$ kurzfristige Verkaufsgelegenheiten darstellen dürften. Letztlich ist es von verschiedenen Faktoren abhängig, wann Platin in der Lage sein wird, einen neuen nachhaltigen Aufwärtstrend zu etablieren. Die Terminmarktdaten sind für das Timing entscheidend in den kommenden Monaten. Kurzfristig scheint ein erneuter Rücksetzer bis in den Bereich von 820$ durchaus wahrscheinlich zu sein. Zeigt sich dann Stärke und ist der gesamte Edelmetallmarkt ausverkauft, würde das dann die antizyklische Gelegenheit für neue spekulative Käufe bieten.