Turbulente Märkte lassen Gold und Silber wieder haussieren

Die bevorstehenden US-Präsidentschaftswahlen bescherten den Märkten in den vergangenen beiden Handelswochen eine volatile Achterbahnfahrt. Seit der Sezession der Süd- von den Nordstaaten war die US-Bevölkerung nicht mehr so gespalten. Je nachdem ob die Republikaner oder die Demokraten die Wahlen für sich entscheiden können, ist es wahrscheinlich, dass die Steuern drastisch angehoben sowie Billionen an zusätzlichen neuen Staatsschulden aufgenommen werden. Diese müssten durch die US-Notenbank über das Drucken neuer ungedeckter Greenbacks finanziert werden, wenn sie einen Anstieg der kurzfristigen Zinsen verhindern will. Gewinnt Joe Biden, so könnte sich die Talfahrt des US-Dollars beschleunigen, da die Demokraten Steueranhebungen, mehr Schulden, mehr Interventionen in die Wirtschaft, die Abschaffung des Filibuster und eine Veränderung des Verfassungsgerichts anstreben, womit sich die USA stark verändern und die Spaltung der Gesellschaft noch einmal verstärkt würde.

Dementsprechend sensitiv reagieren die Märkte aktuell auf jedes Ereignis, das den Wahlausgang beeinflussen könnte. Seit der Präsidentschaftswahl von 2016, bei der es zu der Erscheinung gekommen ist, dass selektiv vor allem jene Umfragen wahrgenommen wurden, die einen haushohen Sieg Hillary Clintons prophezeiten, sind die veröffentlichten Umfragen fragwürdig. Dennoch werden sie noch immer von den Märkten aufgenommen und eingepreist. Als Trump am Freitag vor einer Woche einen positiven Corona-Test erhielt, reagierte der US-Dollar mit Schwäche, nur um am vergangenen Montag mit der Genesung des Präsidenten wieder stark zu werden. Als US-Präsident Trump letzte Woche die Verhandlungen mit den Demokraten zu weiteren Stimuli bis nach den Wahlen verschob, stieg der US-Dollar, während der Goldpreis und der Aktienmarkt unter die Räder kamen. Als Trump einen Tag später zurückruderte und noch mehr Stimuli in Aussicht stellte als selbst die Demokraten wünschten, solange nicht die bankrotten Bundesstaaten quersubventioniert würden, ging der US-Dollar wieder auf Talfahrt und der Goldpreis stieg in vielen Währungen zum Wochenschluss deutlich an.

Ganz gleich, ob die Demokraten oder die Republikaner die Präsidentschaft und bzw. oder den Senat für sich gewinnen können, in jedem Fall werden die US-Staatsschulden, die mittlerweile auf über 27 Billionen US-Dollar bzw. 136 % des US-Bruttoinlandsprodukts angestiegen sind, weiter anwachsen und noch weitaus mehr Geld von der Fed gedruckt werden müssen, um dies zu finanzieren.

Die Inflationssteuer wird für Viele existenzbedrohend werden

Geld, das die Notenbanken aus dem Nichts schöpfen und drucken, bewirkt lediglich eine Umverteilung von Vermögen, weg vom Sparer hin zu den Empfängern des neu geschaffenen Geldes. Geld, das der Staat ausgibt, muss dem Bürger über direkte Steuern oder die indirekte Inflationssteuer genommen werden. Nicht spätere Generationen werden Staatsschulden tilgen, sondern ein jeder über die Entwertung von Löhnen, Ersparnissen, Rentenansprüchen bzw. steigenden Lebenshaltungskosten. Die Ausweitung der Geldmenge führt in der Regel mit einer Zeitverzögerung von zwei bis drei Jahren zu steigenden Konsumentenpreisen. Falsche Informationen, die Zeitverzögerung zwischen Ursache der Inflation und deren Auswirkung auf die Preise darstellen, sowie geschönte harmonisierte Verbraucherpreisindizes, die nicht annähernd die reale Preissteigerung von Waren und Dienstleistungen des täglichen Bedarfs abbilden, sind die Ursache für die verzerrte und sorglose Wahrnehmung in der Bevölkerung.

Geld, das der Staat vermeintlich großzügig verteilt, entwertet zwar grundsätzlich auch die Vermögen der Reichen und der gutverdienenden Steuerzahler, doch ist deren Vermögen meist in Immobilien, Aktien oder sonstigen inflationsgeschützten Anlagen geparkt, bei denen die Inflationssteuer nicht greift und diese womöglich sogar von steigenden Preisen profitieren. Den Großteil des Geldes, das der Staat ausgibt, zahlt hingegen der einfache Durchschnittsbürger, der kaum oder keine Ersparnisse hat, wobei es besonders hart die Ärmsten und Schwächsten in der Gesellschaft trifft. Staatsverschuldung, die letztlich immer über die Druckerpresse finanziert wird, ist eine unsoziale Steuer, da sie die Lebenshaltungskosten für die Ärmsten nach oben treibt und die Renten und Pensionen jener, die ein Leben lang gearbeitet und gespart haben, entwerten und sie in die Altersarmut treiben.

Steigende Steuern und Staatsschulden sind auch der Grund, warum die Schere zwischen Arm und Reich seit Jahrzehnten immer weiter auseinanderklafft. Es sind nicht die "gierigen" Unternehmer, die die Bevölkerung ausplündern, sondern es ist der Staat, der den Menschen implizit 70 % ihrer Einnahmen über direkte und indirekte Steuern nimmt und letztlich auch noch die restlichen Ersparnisse über die Inflationssteuer entwertet. Bis zur Auflösung des Goldstandards 1971 konnte ein jeder die Früchte seiner Arbeit für das Alter konservieren und von der Produktivitätssteigerung in der Wirtschaft profitieren, was für jedermann einen gewissen Wohlstand im Alter sicherte. Seitdem das staatliche Geld jedoch ungedeckt ist und durch ausufernde Staatsverschuldung zunehmend an Wert verliert, ist es für den kleinen Mann schwer bis unmöglich geworden, für das Alter vorzusorgen. Das wenige Geld, das nach Abzug der hohen Steuern übrig bleibt, verliert im Laufe der Zeit aufgrund der staatlich erzeugten Inflation an Kaufkraft.

Staatsschulden sind immer destruktiv und können eine Wirtschaft weder ankurbeln noch zu mehr Wachstum verhelfen. Jeder Euro oder Dollar, den Regierungen ausgeben, fehlt der Wirtschaft. Also dort, wo er produktiv die Bedürfnisse der Menschen am besten befriedigen könnte und Wohlstand sowie nachhaltige Arbeitsplätze schaffen würde. Noch gibt es die Möglichkeit, der Inflationssteuer zu entkommen, indem man den immer weiter an Kaufkraft verlierenden Euro gegen die stärkste Währung der Welt tauscht: in Gold und Silber. Mit weiteren Schulden und einer zunehmenden Ausweitung der Geldmenge in den kommenden Jahren, werden nicht nur der Dollar und der Euro weiter an Kaufkraft verlieren, sondern der Goldpreis auch real ansteigen, da immer mehr Menschen diesen Fluchthafen suchen werden.

Die destruktive Politik der Notenbanken

Aufgrund des staatlich erzwungenen Shutdowns und der künstlich ausgelösten Rezession sind die Einnahmen von Bund, Ländern, Gemeinden sowie Sozialversicherungen in der Bundesrepublik im ersten Halbjahr erstmals seit 2012 zum Vorjahr gesunken. Diese sanken um 5 % auf 709,4 Mrd. Euro, während gleichzeitig die Ausgaben um 8,6 % auf 797,8 Milliarden Euro anstiegen, wodurch das Finanzierungsdefizit 89,8 Mrd. Euro beträgt. Dieses Defizit wird über Schulden finanziert, die wiederum von der Europäischen Zentralbank auf dem Sekundärmarkt aufgekauft und durch das Drucken von Geld monetarisiert werden, was letztlich den Euro abwerten und Vermögen und Ersparnisse entwerten wird.

In den USA hatte das Weiße Haus sein Angebot für ein "Hilfspaket" auf 1,8 Billionen US-Dollar erhöht, wobei die Demokraten unverändert 2,2 Billionen US-Dollar verlangen, nachdem sie ihre Forderung von 3,5 Billionen bereits gesenkt hatten. Der Präsident der US-Notenbank in Chicago, Charles Evans, sagte vergangene Woche, die US-Notenbank würde ihr QE-Programm ausweiten, wenn sich die Erholung der Wirtschaft verlangsamen sollte.

Das Protokoll (Fed-Minutes) der letzten Sitzung des Offenmarktausschusses der US-Notenbank, das am vergangenen Mittwochabend veröffentlicht wurde, brachte nichts Neues und ließ die Märkte kalt. Bevor die Fed überhaupt eine Anhebung der Leitzinsen von 0 % in Betracht ziehen würde, müsste vorher folgendes geschehen:

Die Aussage der Fed, keine Zinsanhebung bis mindestens 2023 durchzuführen, ist damit nicht in Stein gemeißelt. Man will bei künftigen Notenbanksitzungen besprechen, wie die Anleihekaufprogramme die Erreichung dieses Ziels am besten unterstützen könnten. Die Käufe von Staatsanleihen und MBS sollen über die kommenden Monate unverändert bleiben, doch hat die US-Notenbank seit zwei Monaten eine Pause eingelegt, was dieser Aussage widerspricht.

Die Fed geht davon aus, dass noch in diesem Jahr weitere Finanzhilfen nötig sein werden, da ohne diese die wirtschaftliche Erholung vermeintlich langsamer sein würde. Hier handelt es sich nur um eine monetäre Illusion, indem die ausgewiesene Teuerungsrate zu niedrig berechnet wird und so ein steigendes Wirtschaftswachstum vorgegaukelt wird, das lediglich nur auf Inflation beruht. Die sogenannten Finanzhilfen der Fed können die wirtschaftliche Erholung nicht beschleunigen, sondern sie verlangsamt sie. Die "Hilfen" sorgen jedoch dafür, dass die Last auf die gesamte Bevölkerung verteilt wird, wobei die Reichen, die inflationsgeschützte Vermögenswerte haben, kurzfristig sogar davon profitieren können. Langfristig wird die Erholung der Wirtschaft dadurch ausgebremst, das Wirtschaftswachstum in den USA nimmt ab und letztlich schadet es dem Wohlstand aller, auch dem der reichen Amerikaner.

Die Fed geht davon aus, dass die aktuellen Einschränkungen im sozialen Zusammenleben und Unternehmensgeschäften sowie die freiwillige soziale Distanzierung sich im Laufe des kommenden Jahres lockern werden. Der Care Act und die Schecks für die Bevölkerung seien sehr wichtig, da der Niedriglohnsektor besonders hart von der Pandemie getroffen wurde.

Mittlerweile hat auch die WHO ihre Meinung geändert und empfiehlt nun von Lockdowns als die primäre Art der Pandemie-Kontrolle abzusehen. Ein Lockdown war und sei nur dann gerechtfertigt, um sich Zeit zu erkaufen. David Nabarro verwies auf die Kollateralschäden der weltweiten Lockdowns, besonders unter der armen Bevölkerung. Wegen dieser Maßnahmen könnte sich die Armut in der Welt bis nächstes Jahr verdoppeln. Ebenso dürfte sich die Unterernährung von Kindern verdoppeln, da sich deren Familien ohne Arbeit weder Essen noch Medikamente mehr leisten könnten. Die Lockdowns haben eine einzige Konsequenz, die man niemals vergessen darf, sie machen die armen Menschen noch ärmer, so Nabarro.

Notenbanken gegen Kryptowährungen

Nun plant neben der US-Notenbank und der Europäischen Zentralbank auch die japanische Notenbank einen digitalen Yen zu schaffen. Zeitgleich verstärken alle Zentralbanken ihren Kampf gegen die dezentralen Kryptowährungen. Es war seit langer Zeit klar, dass die Regierungen versuchen würden, den Besitz oder die Transaktionen von Kryptowährungen zu kriminalisieren. Vor einer Woche wurden die Besitzer der Kryptobörse BitMax von der US-Terminmarktaufsicht CFTC angeklagt, nachdem über ein Jahr gegen diese ermittelt wurde. Ihr einziger Fehler, dem man ihnen vorwirft, liegt darin, sich nicht der US-Regierung und der US-Terminmarktaufsicht unterworfen zu haben. Daraufhin brach der Bitcoin um 500 US-Dollar ein. Die bloße Existenz des Bitcoins und der mehreren Hundert Milliarden US-Dollar schweren Marktkapitalisierung der Kryptowährungen sind der Beweis für das schlechte Fiat-Geld der Notenbanken sowie dafür, dass das aktuelle Geldsystem gerade dabei ist, zu scheitern. Der Bitcoin und ein dezentrales Finanzsystem sind eine echte Gefahr zu der absoluten Macht des Staatsapparates. Die Entstehung der Kryptowährungen war eine natürliche Reaktion auf eine Ära, in der Notenbanken im Jahr 2008 die Weltwirtschaft an den Rand eines systemischen Zusammenbruchs getrieben haben. Auch wenn man die Kryptowährungen nicht gänzlich verbieten kann, so werden Regierungen und Zentralbanken die Nutzungsmöglichkeiten weiter einschränken, weshalb es besser ist, Fiat-Euros in die seit Jahrtausenden bewährten sicheren Häfen Gold und Silber zu tauschen.

Technische Analyse zu Platin: Langfristig riesige Gewinnchancen

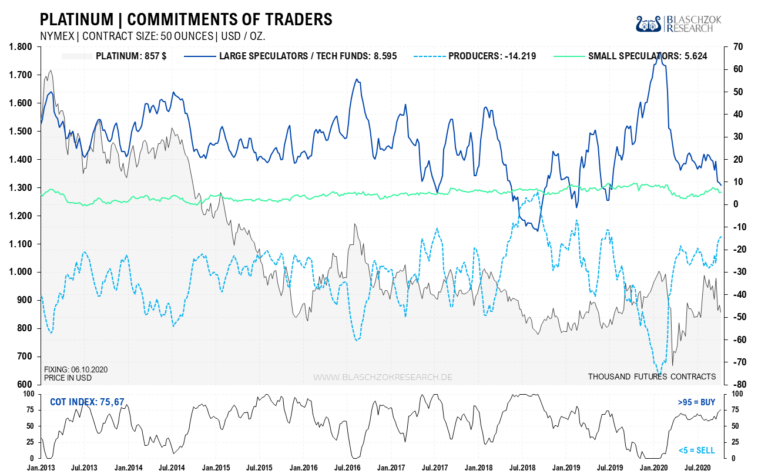

Terminmarkt: Wieder einmal Schwäche zur Vorwoche

Die Situation bei Platin ist wie in den Vorjahren gegensätzlich zu der von Palladium. Nach einer Woche mit leichter Stärke zeigt sich in dieser Woche wieder Schwäche, so wie auch in den Vorwochen. Das physische Überangebot ist aktuell nur gering, denn immer dann, wenn Gold und Silber stiegen, zeigte sich ein leichtes Defizit, was durch gestiegene Investmentnachfrage in physisch hinterlegte ETF-Produkte entstanden sein dürfte. So dürfte auch der Preisanstieg von Gold und Silber zum Wochenschluss am 9. Oktober ebenso zu erhöhter Investmentnachfrage und einem Defizit am Platinmarkt geführt haben, was der CoT-Report der nächsten Woche zeigen sollte.

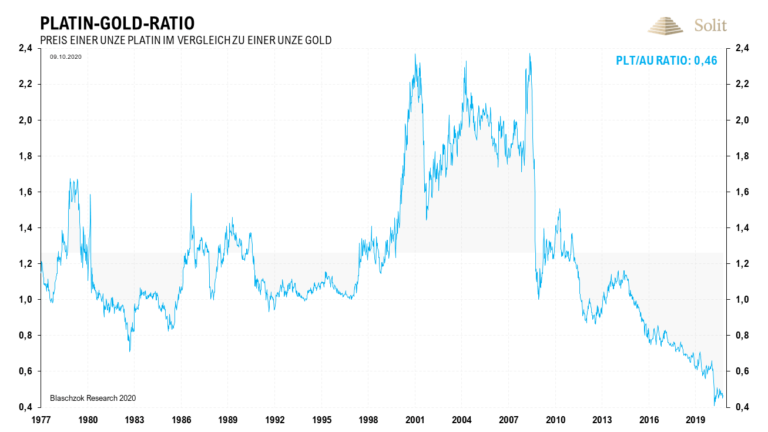

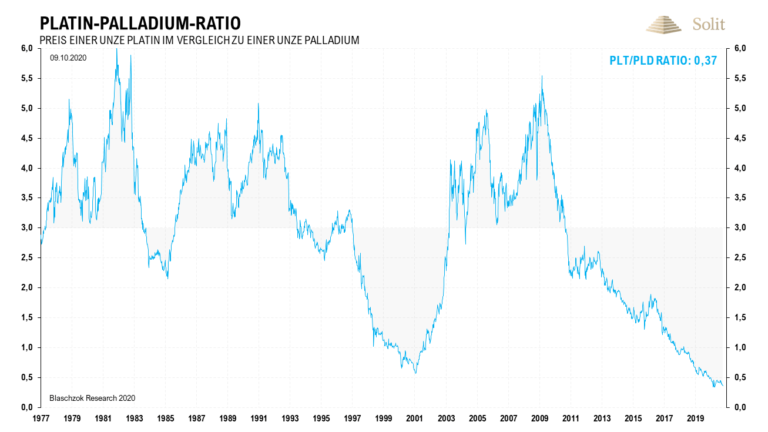

Platin hat sich in den letzten zehn Jahren schlechter als alle anderen Edelmetalle entwickelt und war aufgrund eines persistenten Überangebots am physischen Markt sogar im Preis gefallen. Im Jahr 2001 war Platin mit einem Platin-Palladium-Ratio von 0,57 ähnlich günstig bewertet wie aktuell und stieg danach in den nächsten fünf Jahren auf ein Ratio von fünf an, was in etwa dem achtfachen Anstieg des Palladiumpreises entsprach. Ob und wie schnell Platin sich wieder besser als die anderen Edelmetalle entwickeln wird, hängt von politischen Förderungen (Brennstoffzelle) und Verboten (Diesel) sowie technologischen Neuerungen, industrieller Nachfrage und der Minenproduktion ab. Dadurch ist eine mittel- bis langfristige Prognose kaum möglich. Die statistischen Chancen im Verhältnis zum Risiko scheinen jedenfalls sehr gut zu sein, wenn man in Platin spekulativ auf Sicht von einer Dekade investiert. Man sollte jedoch nicht mehr als 5 % bis 10 % Platin in ein gut diversifiziertes Edelmetalldepot investieren und den primären Fokus auf die monetären Edelmetalle Gold und Silber legen.

Der Langfristchart für Platin zeigt den langfristigen Abwärtstrend, der bereits im vergangenen Jahr gebrochen wurde. Der Beginn der Rezession und der Shutdown sorgten für massiven Abgabedruck, wodurch der Platinpreis kurzfristig noch einmal unter 600 US-Dollar je Feinunze fiel. Die V-förmige Erholung des Platinpreises gelang nur, da auch die Minen vom Shutdown betroffen waren und die Förderung eingestellt werden musste, wodurch ebenfalls das Angebot einbrach. Ohne den Shutdown wäre in der Rezession nur die Nachfrage eingebrochen und der Platinpreis noch tiefer gefallen, wie in jeder Rezession der letzten fünfzig Jahre auch.

Jetzt, da die Geldmenge durch die Notenbanken drastisch ausgeweitet wurde und sich bald verdoppelt haben wird sowie durch die sukzessive Erholung der Wirtschaft treffen abgewertete Fiat-Währungen auf eine wieder ansteigende Nachfrage, was zumindest dafür sorgen sollte, dass im Bereich von 800 US-Dollar ein Boden ausgebildet werden könnte. Charttechnisch gibt es eine Kreuz-Widerstandszone zwischen dem langjährigen Widerstand bei 1.000 US-Dollar und dem langfristigen Abwärtstrend bei 1.100 US-Dollar je Feinunze. Ein Anstieg über den Abwärtstrend würde ein weiteres mittel- bis langfristiges Kaufsignal erzeugen. Der Platinpreis dürfte während der Ausbildung eines Bodens und einer Trendumkehr in den nächsten beiden Jahren sehr volatil bleiben, was kurzfristig agierenden Tradern immer wieder entsprechende Chancen auf kurzfristige Gewinne ermöglichen dürfte.

Der Tageschart zeigt den Widerstand bei 1.000 US-Dollar, der es uns im vergangenen Jahr immer wieder ermöglichte auf einen fallenden Preis zu setzen. Zum Jahreswechsel 2019/2020 baute sich extreme relative Schwäche und ein Überangebot am Platinmarkt auf, das sich letztlich mit dem Shutdown in einem Crash des Platinpreises entlud. Die Stärke und der Preisanstieg von April bis August war auf den Shutdown der Minen zurückzuführen und hatte uns überrascht. Mittlerweile haben die Minen einen Teil ihrer Tätigkeit wieder aufgenommen und das Defizit hat sich in ein leichtes Überangebot gewandelt.

Seit Mitte März standen wir zumeist abseits und erst an der Marke von 1.000 US-Dollar bot sich guten Tradern wieder die Chance auf einen Short-Trade bis 860 US-Dollar. Von hier aus ist im Vorfeld der US-Wahlen die kurzfristige Einschätzung schwer. Gewinnen die Republikaner mit Donald Trump, dürfte der US-Dollar sich kurzzeitig erholen und in diesem Umfeld könnte der Platinpreis noch einmal bis 800 US-Dollar oder etwas tiefer korrigieren, was wir als antizyklische Kaufchance sehen würden. Gewinnen hingegen die Demokraten und Biden wird neuer US-Präsident, so dürfte sich die Talfahrt des US-Dollars in diesem Jahr fortsetzen und Platin womöglich kurzzeitig wieder ansteigen.

Sollten Gold und Silber nun in der kommenden Handelswoche nach oben ausbrechen und neue Hochs erklimmen können, dann wird Platin wieder den Widerstand bei 1.000 US-Dollar anvisieren, insbesondere dann, wenn Biden die US-Wahl gewinnen sollte. Physische Investoren, die das historisch günstige Ratio von Platin zu Gold, Silber und Palladium langfristig spielen wollen, sollten sich daher fragen, ob es wirklich sinnvoll ist, einen weiteren Rücksetzer um 100 US-Dollar abzuwarten und das Risiko einzugehen, womöglich diese langfristige Einstiegschance zu verpassen.

Kurzfristig agierende Trader, die auf einen steigenden Preis von Platin setzen wollen, finden hingegen beim Palladium ein besseres Chance-Risiko-Verhältnis (CRV), weshalb wir Palladium und nicht Platin long handeln würden auf kurzfristige Sicht. Insgesamt gefällt uns das Setup nicht, da der Platinmarkt in den vergangenen Monaten zwischen Überangebot und Defizit hin- und hersprang. Weiterhin könnte der Anstieg vom Freitag mit der Schwäche des US-Dollars eine Eintagsfliege gewesen sein. Insgesamt ist das CRV für einen kurzfristigen Trade bis zu den US-Wahlen schlecht, weshalb wir bis dahin abseits stehen werden. Bei einem Sieg Trumps dürften wir Platin im Zuge eines Short-Squeeze beim USD-Index noch einmal günstiger bekommen.