US-Verbraucherpreise steigen um 4,2% - Gold mit Kaufsignal über 1.800 US-Dollar! Vorübergehende Hyperinflation?

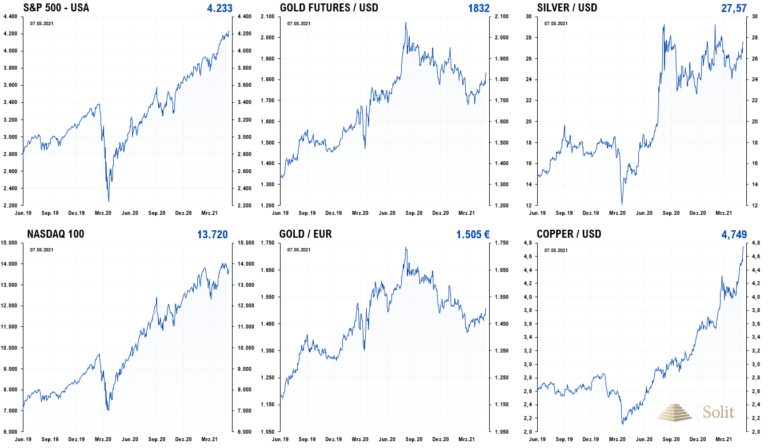

Der Goldpreis stieg vergangene Woche über seinen wichtigen Widerstand bei 1.800 US-Dollar und 1.500 Euro an, während der US-Dollar aufgrund politischer Äußerungen sowie enttäuschender Arbeitsmarktdaten aus den USA in die Knie ging und die Zinsen für Staatsanleihen kurzzeitig sanken. Es gab bereits Anfang April erste Kaufsignale, die wir annahmen, doch seit dem Bruch des langfristigen Abwärtstrends bei Gold in Euro sowie dem Überwinden der Widerstände (1.800$/1.500€) werden auch mittel- bis langfristig agierende Investoren wieder als Käufer aktiv. Das bullische Kaufsignal würde sich jedoch negieren, sollte der Goldpreis wieder unter diese Unterstützungen zurückfallen. Gold stieg mittlerweile auf 1.844 US-Dollar an und der Silberpreis sprang am Montag auf 27,88 US-Dollar, womit der nächste signifikante Widerstand bei 28$ bereits erreicht wurde.

Der erneute Angriff von "Wall Street Silver" zum ersten Mai, um einen erneuten Short-Squeeze am Silbermarkt zu forcieren, hatte diesmal wenig Auswirkungen auf den Silberpreis. Die erste orchestrierte Kaufpanik Ende Januar konnte den Markt kurzzeitig noch stark beeinflussen, doch diesmal war deren Einfluss deutlich geringer, sodass die Gewinne von Anfang letzter Woche am Mittwoch bereits wieder vernichtet wurden. Front Runner dürften sich diesmal im Voraus positioniert haben, da die Aktion frühzeitig kommuniziert wurde. Der letzte Report des Silver Instituts zeigte, dass die Minenproduktion noch hoch ist und da auch die COMEX-Lager voll sind, dürfte ein Short-Squeeze am Silbermarkt erst einmal unwahrscheinlich bleiben.

Dennoch ist Wall Street Silver ein Phänomen, das zeigt, wie stark die Investmentnachfrage bereits ist und wo die Reise hingehen könnte in den kommenden Jahren, sobald sich immer mehr Investoren der starken Inflation bewusstwerden. So haben sich die Bestände der Silber-ETFs, angesichts der massiven Inflation, im letzten Jahr verdreifacht, was primär für den Preisanstieg von Silber verantwortlich war.

Vergangene Woche reagierten die Finanzmärkte verstört auf die Aussagen von US-Finanzministerin Janet Yellen beim "The Atlantic – Future Economy Summit", worauf die Aktienmärkte deutlich nachgaben.

"Es kann sein, dass die Zinsen ein wenig steigen müssen, um sicherzustellen, dass unsere Wirtschaft nicht überhitzt. Wir haben viel zu lange die langfristigen Probleme in unserer Wirtschaft faulen lassen."

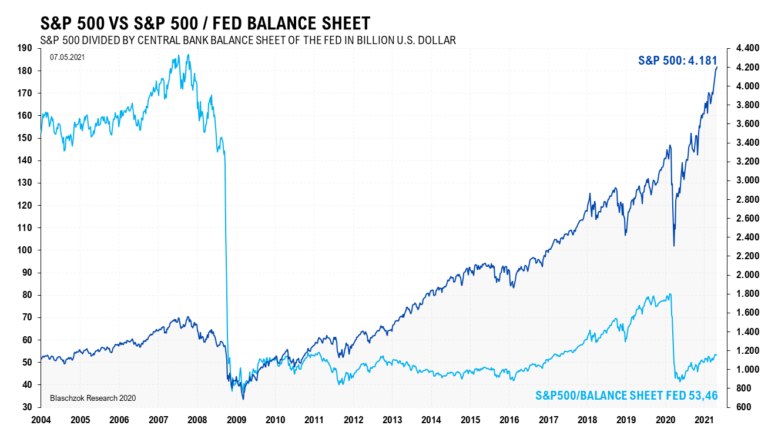

Die Geldschwemme der QE- und Konjunkturprogramme hatte die Aktienmärkte inmitten einer Rezession weit über ihre Allzeithochs hinausgetragen. So stieg der breite US-Aktienindex S&P 500 seit dem Crashtief um 92% und seit Anfang 2020 um 31% an. Die Technologiebörse Nasdaq kann seit Anfang letzten Jahres ein Plus von 44% verbuchen.

Diese inflationsinduzierte Scheinblüte an den Aktienmärkten könnte schnell wieder verblühen, sollten die Zinsen inflationsinduziert ansteigen. Ein Zinsanstieg würde vielen Unternehmen, die durch die Lockdowns zusätzlich geschwächt wurden, den Todesstoß versetzen, was die Rezession wieder ans Tageslicht bringen und einen deflationären Effekt auf die Kreditgeldmenge haben würde.

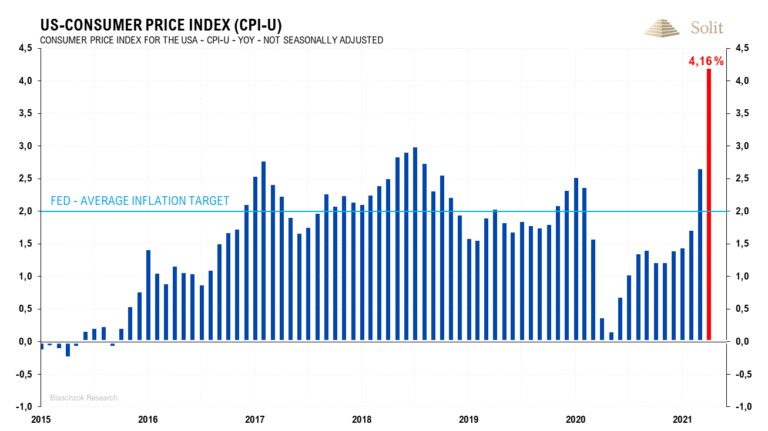

Die Zinsen für 10-jährige US-Staatsanleihen sprangen heute wieder auf 1,68 Prozent an, nachdem die neueste Statistik zu den Konsumentenpreisen veröffentlicht wurden. Die Verbraucherpreise stiegen im April um 4,2 Prozent zum Vorjahr an. Dies übertraf den Marktkonsens von lediglich 3,6 Prozent deutlich, nachdem im März die Preise "nur" um 2,6 Prozent anstiegen. Befürchtungen, die Inflation könnte aus dem Ruder laufen, lässt Investoren aus dem Anleihenmarkt fliehen und da steigende Zinsen Gift für die überschuldete Wirtschaft sind, gingen die Aktienmärkte auch wieder in die Talfahrt über.

Die US-Notenbank druckt aktuell noch immer 120 Mrd. US-Dollar im Monat und kauft dafür Staats- und Hypothekenanleihen auf. FED-Vize Richard Clarida gab sich von der Stärke des Preisschubs überrascht. Doch machte die FED unlängst klar, dass es noch lange keinen Anstieg der Leitzinsen geben werde und man die QE-Programme auch nicht drosseln wird, was Clarida noch einmal bestätigte.

Ein künftiger Einbruch der Aktien- und der Anleihenmärkte in einem stagflationären Umfeld wird der Katalysator einer neuen Goldrallye sein. Dies wird zu einer Flucht in Edelmetalle und inflationsgeschützte Anlageklassen führen, wie wir sie seit den siebziger Jahren nicht mehr gesehen haben, als der Goldpreis um mehr als das Zwanzigfache binnen zehn Jahren anstieg.

Angesichts dieser Marktreaktion verwundert es nicht, dass Janet Yellen ihre Äußerung zu steigenden Zinsen am vergangenen Mittwoch nur Stunden später wieder zurücknahm und behauptete, Inflation wäre kein Problem und sie würde weder Zinserhöhungen vorschlagen noch vorhersagen.

Yellens Kehrtwende offenbart wie fragil das System und die Wirtschaftserholung ist und wie angespannt die Notenbanker sind. Die Federal Reserve kann nichts mehr gegen die selbst verursachte Inflation tun, außer zu lügen, die Situation schön zu reden, die offiziellen Konsumentenpreisdaten zu schönen und den Zinsanstieg zu managen, sodass die Schuldenprobleme über viele Jahre hinweg durch Inflation und nicht über einen deflationären Crash, gelöst werden. Dass über die Weginflationierung von Schulden die Ersparnisse der Bürger vernichtet werden, ist in Wahrheit das Ziel der Geldpolitik.

Ein weiteres Beispiel dieser Lügen ist Yellens Behauptung, die US-Wirtschaft benötige Investitionen, um wettbewerbsfähig und produktiv zu sein. Indem man zwei Billionen US-Dollar über ein Konjunkturprogramm unproduktiv umverteilt, schafft man kein Wirtschaftswachstum, denn würde die Regierung das Geld nicht ausgeben, so würden es die Bürger konsumieren und somit sinnvolle Arbeitsplätze schaffen. Die Regierung verteilt das Geld an regierungsnahe Kreise und zur Finanzierung politischer Ziele, zwackt sich einen großen Teil für das unproduktive Bürokratiemonster ab und erzählt den Menschen, dass ohne die "Hilfen des Staates" keine Wirtschaftserholung möglich wäre. Die Wahrheit ist jedoch diametral gegensätzlich, denn es ist der freie Markt der Wohlstand, Arbeit und Fortschritt schafft, während Regierungen diese Wirtschaftserholung über direkte Besteuerung sowie die Inflationssteuer unablässig torpedieren. Dadurch wächst eine Wirtschaft langsamer, nicht mehr oder schrumpft real gar, wenn der Staat einen zu großen Teil der Wirtschaftsleistung abschöpft.

Nebenbei erwähnt, in keinem der 37 OECD-Staaten, zu denen die meisten europäischen und nordamerikanischen Länder gehören, sind die Einkommenssteuer und Sozialabgaben höher als in Deutschland, wie die neueste Studie der OECD kürzlich ergab. Indirekte Steuern und die Inflationssteuer sind dabei noch nicht mitgerechnet, die über die Jahre hinweg Ersparnisse heimlich und hinterrücks entwertet. Dieses wirtschaftsfeindliche Umfeld führt zur Abwanderung der Spitzenkräfte und neuer Technologien, da in Deutschland gegründete Startups in diesem Umfeld zu ausländischen Konkurrenten kaum eine Chancen haben. Innovation und Forschung werden gehemmt, während die alten Industrien zunehmend ausbluten und den Anschluss verlieren.

Es gibt ein Inflationsproblem, seitdem die Notenbanken anfingen Billionen von Dollar und Euro aus dem Nichts zu drucken, um Staatsausgaben in Billionenhöhe zu monetarisieren und so das Kreditgeldsystem zu rekapitalisieren. Wir beginnen nun, die Auswirkungen dieser Inflation auf die Preise zu sehen, wie die Preisexplosion von Kupfer, Stahl, Bauholz, Mais oder auch Sojabohnen zeigen. Der Kupferpreis war vergangene Woche inmitten einer Rezession mit über 10.500 US-Dollar je Tonne auf ein Allzeithoch angestiegen, während dieser in den vergangenen Rezessionen immer einbrach. Dies ist alles der Geldschwemme sowie der politischen Umlenkung von Kapitalströmen im Sinne des Green New Deal bzw. der Elektrifizierung der Automobilindustrie zu verdanken.

Die Bank of America sprach zuletzt sogar von einer "vorübergehenden Hyperinflation" und glaubt, dass der Preisanstieg nicht nur zu vorübergehend höheren Preisen führen, sondern diese dauerhaft hoch bleiben werden, bis das neu gedruckte Geld ein höheres Preisniveau widerspiegelt. Doch ist das Ganze zu kurz gedacht, denn wie ich in den letzten Jahren bereits ausgeführt habe, befinden sich die Notenbanken in einer Interventionsspirale gefangen, aus der sie nicht mehr entkommen können. Das Ausbremsen des Zinsanstiegs wird weiteres Drucken von Geld erfordern, was den Abwertungsdruck auf die Fiat-Währungen erhöhen und zu weiteren Zins- und Konsumentenpreisanstiegen führen wird. Auch in den siebziger Jahren erwarteten die Notenbanker nur vorübergehend steigende Zinsen, worauf letztlich die Preise im zweistelligen Preis jedes Jahr anstiegen und der Goldpreis in dieser Zeit explodierte. Damals wie heute reden Politiker und Notenbanker die Situation schön, denn sonst würde ihnen das Schuldenkartenhaus um die Ohren fliegen.

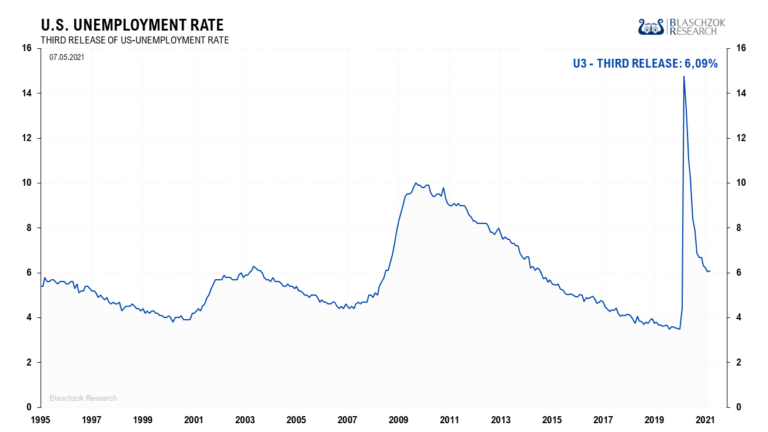

Am Freitag gab es dann noch einmal einen Schub für die Edelmetalle, nachdem die US-Arbeitsmarktdaten viel schlechter ausfielen und die Vormonatsdaten nach unten revidiert wurden. Mit 266 Tsd. neuer Stellen wurde die Prognose von durchschnittlich 893.000 bis 1,1 Millionen neuer Stellen weit verfehlt. Die Vormonatsdaten wurden von 916 Tsd. neuer Stellen auf 770 Tsd. nach unten revidiert. Die US-Arbeitslosenquote steig auf 6,1%, während sie noch im Vormonat bei 6% lag.

Die Wirtschaft läuft also nicht so rund, wie man befürchtet hat, was die Aktienmärkte steigen ließ in dieser verkehrten Welt. Schlechte Arbeitsmarktdaten verringern die Wahrscheinlichkeit einer baldigen Drosselung der QE-Programme, was die Gefahr steigender Zinsen minimiert und gleichzeitig Inflation bedeutet, weshalb dies mit einem Kursfeuerwerk an der Börse belohnt wurde.

Letztlich bedeutet das jedoch, dass die Aktienkurse nur wegen der Geldentwertung ansteigen und so sprangen der Gold- und der Silberpreis nach Veröffentlichung der schlechten Arbeitsmarktdaten auch steil nach oben, während sie heute nach Veröffentlichung der Inflationsdaten mit nach unten gezogen wurden, obwohl dies grundsätzlich extrem bullisch für die Edelmetalle ist.

Immer mehr Investoren wird bewusstwerden, dass wir vor einer Dekade der Stagflation stehen, wie ich sie in den letzten Jahren als einsamer Rufer in der Wüste bereits angekündigt hatte. Die Edelmetalle und die Minenaktien befinden sich daher immer noch am Anfang einer übergeordneten Hausse und werden die Aktienmärkte in den nächsten Jahren outperformen, weshalb wir weiterhin empfehlen in Gold und Silber zu investieren!

Technische Analyse zu Platin: Enormes Potenzial durch steigende Investmentnachfrage

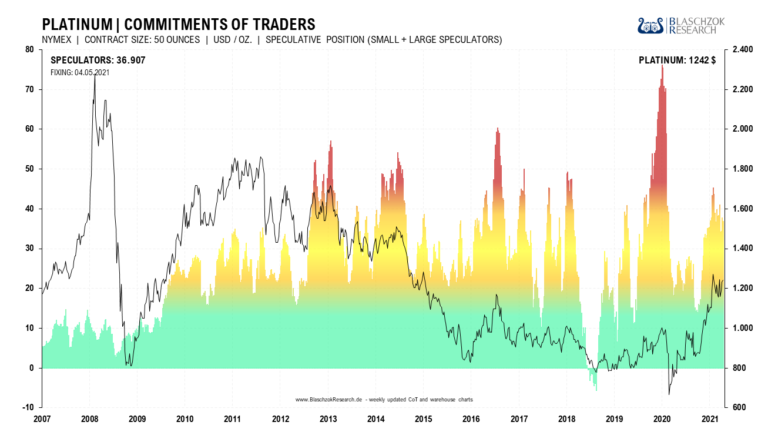

Terminmarkt: COT-Report vom 04.05.2021

Die Daten zeigen sich zum Vormonat neutral bis leicht stark. Dies zeigte sich aber in einem Umfeld eines steigenden Goldpreises um fast 100 US-Dollar, was relative Schwäche offenbart.

Insgesamt zeigen die Terminmarktdaten, dass der Platinmarkt noch immer spekulativ überkauft ist, weshalb man sich weiterhin auf jederzeit mögliche starke Preisrücksetzer gefasst machen muss. In der einfachen Darstellung sieht man das an dem roten Bereich, in dem sich die Daten noch immer befinden. Da der Goldpreis in US-Dollar und Euro wichtige Widerstände nehmen konnte, nimmt das Verkaufsdruck vom Platinmarkt. Ziehen Gold und Silber weiter an, dann dürften weitere Spekulanten den Platinpreis nach oben treiben. Sobald der Goldpreis jedoch unter Druck kommt, ist auch am Platinmarkt mit einer deutlicheren Korrektur zu rechnen. Angesichts dieser CoT-Daten, die überkauft sind und keine relative Stärke zeigen, dürfte Platin weiterhin volatil bleiben und immer wieder neue Chancen bieten, um Dips zu kaufen.

Der Platinpreis konnte den Widerstand bei 1.240 US-Dollar rausnehmen, doch kam es zu keinen Anschlusskäufen, die den Preis bis auf 1.350 US-Dollar getrieben haben. Stattdessen hat sich eine Art "Keil" ausgebildet. Die überkauften CoT-Daten zeigen bereits, dass den Bullen langsam die Luft ausgeht. Während der Goldpreis im letzten Monat deutlich ansteigen konnte, zeigte sich Platin in Relation dazu schwach, was ebenfalls die kurzfristige Schwäche noch einmal schön vor Augen führt.

Dennoch – sollte der Goldpreis weiter anziehen in den nächsten Tagen und Wochen, dann wird steigende Investmentnachfrage den Platinpreis auch bis zum Widerstand bei 1.350 US-Dollar nach oben hieven. Dort ist die Luft dann jedoch schon sehr dünn und Gewinnmitnahmen auf kurzfristige Sicht sinnvoll. Sollte der Goldpreis aufgrund eines stärkeren Dollars jedoch wieder unter Druck kommen, so würde dieser Anstieg in sich zusammenfallen und auch ein Einbruch aus dem Keil wäre denkbar, was Korrekturpotenzial bis mindestens 1.120 US-Dollar eröffnen würde und auch ein Preisrückgang bis 1.060 US-Dollar möglich wäre.

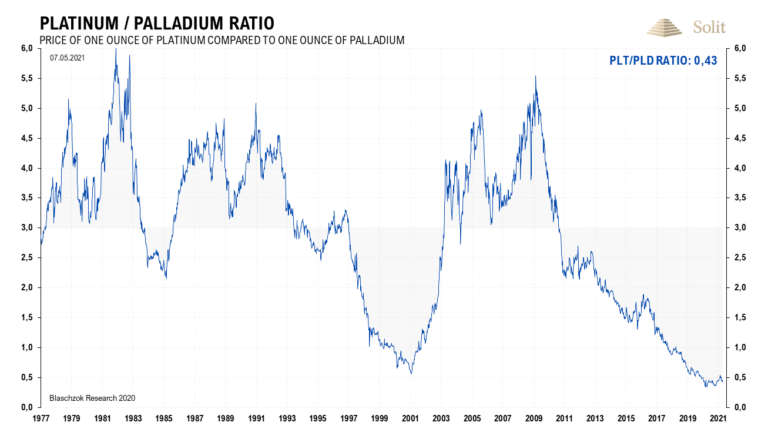

Da Platin, anders als Palladium, aktuell kein physisches Defizit vorweisen kann, bleibt der weitere Anstieg wahrscheinlich von der Entwicklung des Goldpreises abhängig. Steigt der Goldpreis, dann wird er Platin mitziehen – fällt der Goldpreis, dann dürfte der Platinpreis überproportional zum Goldpreis korrigieren und neue Kaufchancen auf tieferem Preisniveau bieten.

Im Tageschart sieht das Chartbild hingegen sehr konstruktiv und bullisch aus. Bereits mit dem Ausbruch aus dem Abwärtstrend in 2019 gab es ein langfristiges Kaufsignal. Der Preis korrigierte noch einmal im Rahmen der Lockdowns und der Rezession, was wir erwartet hatten, doch die QE-Programme sorgen für schnelle Preisanstiege. Gerade im Platin dürfte die Investmentnachfrage sukzessive zunehmen und ein Defizit in den nächsten Jahren verursachen. Wir sind daher gerade für Platin langfristig bullisch.

Charttechnisch wurden zwei Abwärtstrends überwunden und bei 1.350 US-Dollar liegt aktuell ein starker Widerstand, der noch einige Zeit halten könnte. Sobald dieser bricht, wäre Luft bis 1.900 US-Dollar frei. Spätestens im nächsten Jahr erwarten wir, dass Platin wieder sein Allzeithoch erreichen kann. Die Preisanstiege bei Kupfer oder Stahl zeigen, wo die Reise für Platin hingehen dürfte.

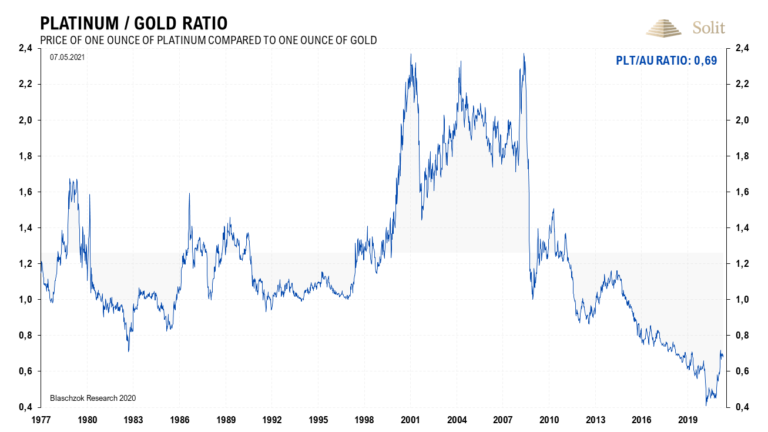

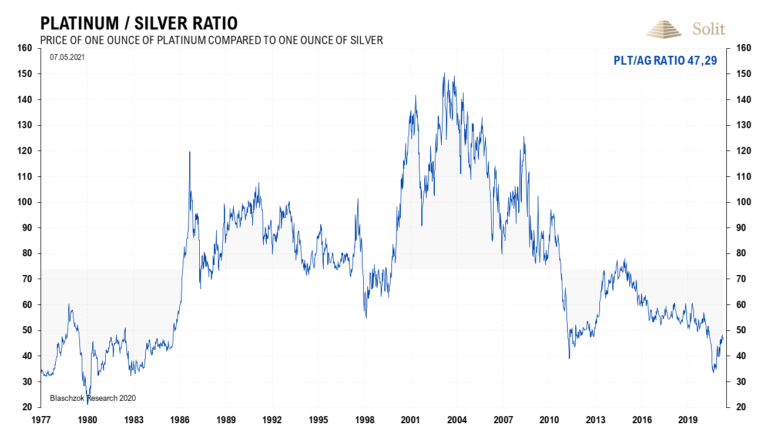

Die Ratios von Platin zu Gold, Silber und Palladium zeigen, dass Platin historisch günstig zu allen drei Edelmetallen ist. Insbesondere die Investmentnachfrage dürfte dafür sorgen, dass es zu einer Mean-Reversion kommt, womit der Platinpreis das Potenzial zur Outperformance aller anderen Edelmetalle hat. Gerade vor dem Hintergrund eines möglichen Gold- und Silberverbotes bzw. einer hohen Besteuerung dieser Edelmetalle durch eine künftige Regierung, mach Platin als Investment zum Schutz in einer Hochinflationsphase sehr interessant. Viele Investoren dürften diesen sicheren Hafen suchen, da Platin als Industriemetall womöglich nicht verboten oder zusätzlich besteuert würde. Wir sehen in Platin daher ein unterbewertetes Edelmetall mit viel Preisfantasie nach oben.