Gold und Silber glänzen - Zinsen steigen - Aktienmärkte schwächeln

Nachdem der Goldpreis am Freitag kurz vor Handelsschluss wichtige technische Widerstände überwand, sprang dieser zum Wochenstart gleich weiter zum Nächsten bei 1.870 US-Dollar. Damit stieg der Goldpreis seit Anfang April um 180 US-Dollar (+10%) an. Die Bullen sind auch bei den Goldminenaktien am Zug und so kletterte der HUI-Goldminenindex auf 325 Punkte, womit der Index ein Plus von 30% seit Anfang März verbuchen kann. Der Widerstand bei 1.870 US-Dollar ist nun entscheidend, ob es zu einem Pull Back auf 1.840 US-Dollar oder gar 1.800 US-Dollar kommen wird, oder ob der Widerstand sofort fällt, was noch einmal ein Preisziel bei 1.960 US-Dollar in Aussicht stellen würde.

Der Silberpreis kämpfte sich bis an den Widerstand bei 28 US-Dollar und konnte diesen mit einem Tageshoch bei 28,75 USD kurzzeitig deutlich überwinden. Damit sind der Gold- und der Silberpreis an kurzfristig wichtigen technischen Widerstandsmarken angekommen.

Vergangene Handelswoche sorgten falsche Lagerbestandsdaten der LBMA für großes Aufsehen, nachdem diese deutlich nach unten korrigiert wurden. Am 9. April wurde fälschlicherweise ein historisch starker Anstieg der Bestände im März um 11% auf 1,249 Milliarden Unzen (38.859 Tonnen) bekanntgegeben. Nach Berichtigung der Zahlen gab im März jedoch nur einen Anstieg um 1,6% auf lediglich 1,13 Milliarden Unzen (35.557 Tonnen).

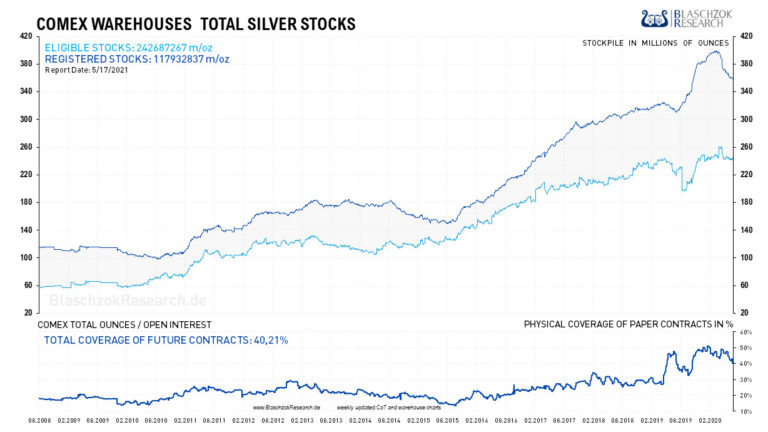

Dieser peinliche Datenfehler hätte, angesichts des starken statistischen Ausreißers, normalerweise ins Auge stechen müssen. Die Silberbestände der LBMA befinden sich nahe einem Allzeithoch und die Lagerhäuser an der Terminbörse COMEX verzeichneten zuletzt zwar deutliche Abflüsse in Höhe von 40 Mio. Unzen, doch auch dort sind die Bestände historisch hoch mit einer Deckung von 40% aller Futures-Kontrakte. Da der Fehler entstand, als der Silberpreis niedriger notierte und zu einem höheren Preis korrigiert wurde, sehen wir darin keine bewusste Irreführung des Marktes.

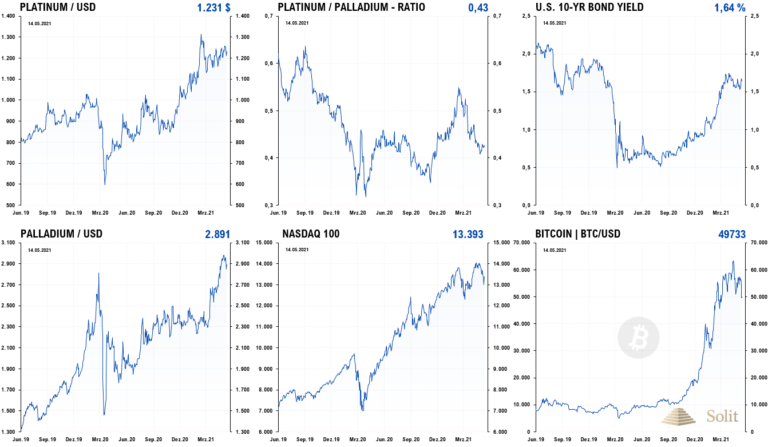

Platin und Palladium zeigten sich angesichts der Aussagen von US-Notenbank und Finanzministerin Janet Yellen zu einen potenziellen Zinsanstieg in der letzten Woche schwächer. Die Rendite zehnjähriger US-Staatsanleihen kletterte inflationsinduziert wieder auf 1,64%, weshalb auch die stark überkauften Aktienmärkte im Wochenverlauf schwach waren.

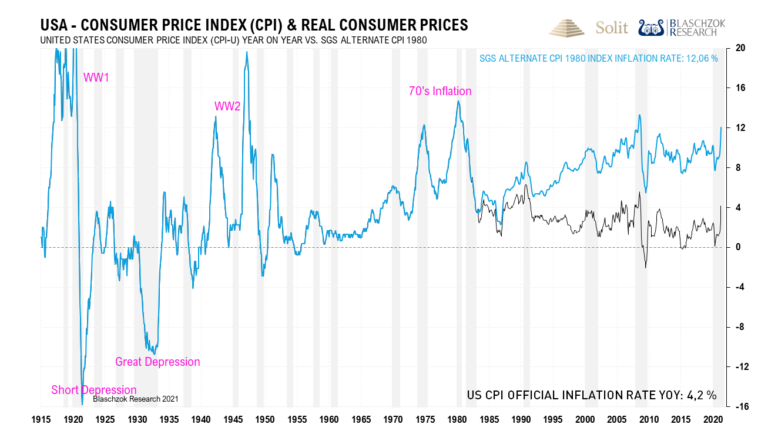

Dass ein Zinsanstieg ein mögliches Problem für die US-Aktienmärkte werden könnte, zeigten die Verbraucherpreise in den USA, die im April um 4,2 Prozent zum Vorjahr gestiegen waren. Die Produzentenpreise stiegen gar um 6,2 Prozent an. Der harmonisierte Verbraucherpreisindex für Deutschland weist für den April eine Teuerung in Höhe von 2% auf, womit die EZB noch Spielraum nach oben hat, bevor sie wie die FED anfangen müsste nachzudenken, ob sie über einen möglichen Zinsanstieg nachdenken soll, wie es FED-Chef Powell vor einigen Wochen formuliert hatte.

Steigende Zinsen sind Gift für die überschuldeten westlichen Volkswirtschaften, weshalb auch am Aktienmarkt Verkaufsdruck zu sehen war und die Notierungen zweitweise deutlich einbrachen.

Noch werden Rücksetzer am Aktienmarkt gekauft, doch entpuppt sich der Anstieg der Konsumentenpreise als dauerhaft und nicht von vorübergehender Natur, so könnten Investoren am Anleihen- und Aktienmarkt in Panik geraten und diese Märkte einbrechen. Ein Zinsanstieg würde vielen Unternehmen, die durch die Lockdowns zusätzlich geschwächt wurden, den Todesstoß versetzen, was die Rezession wieder ans Tageslicht bringen und einen deflationären Effekt auf die Kreditgeldmenge haben würde.

Aktuell glauben die Märkte noch an das Goldilock-Szenario, dass ihnen die FED und Regierungen suggerieren mit weiterhin starkem Wachstum, niedriger Inflationsrate, weiterer Liquidität seitens der FED und ewig niedrigen Zinsen. In diesem Teletubbie-Land der Inflationshausse sind alle Kleinanleger Tradingexperten, indem man jeden Rücksetzer für Nachkäufe nutzt. Wir sehen Blasen in allen Märkten und eine gesellschaftliche Beteiligung am Aktienmarkt, die nur mit der Manie der Dotcom-Blase Ende der neunziger Jahre zu vergleichen ist.

Es muss sich nur einer der Faktoren verkehren, um eine Korrektur auszulösen. Stellt sich die steigende Inflation als dauerhaft heraus, wird dies der Anfang vom Ende sein. Ein Taper Tantrum des Anleihenmarktes würde unweigerlich die Aktienmärkte im Umfeld explodierender Zinsen mit nach unten ziehen. Die Flucht in den sicheren Hafen der Edelmetalle, insbesondere Gold, wäre die logische Folge. Gold bietet zwar keine Erträge, doch es wird in der Industrie genutzt und es hat einen realen Nutzen, da es seit Jahrtausenden als Schmuck verwendet wird, weshalb es immer ein stabiler Wertspeicher in Zeiten der Deflation sowie Inflation, Finanzkrisen und geopolitischen Krisen war.

Es reicht, dass die Teuerung über die nächsten sechs Monate im Bereich um von vier Prozent verharren würde, um die US-Notenbank in Zugzwang einer Zinsanhebung zu bringen bzw. die Märkte nervös zu machen.

Die US-Notenbank druckt aktuell noch immer 120 Mrd. US-Dollar im Monat und kauft dafür Staats- und Hypothekenanleihen auf. Selbst FED-Vize Richard Clarida gab sich von der Stärke des Preisschubs im April überrascht. Doch machte die FED unlängst klar, dass es noch lange keinen Anstieg der Leitzinsen geben werde und man die QE-Programme auch nicht drosseln wird, was Clarida noch einmal bestätigte.

Die Märkte glauben weiterhin, dass es sich bei dem starken Anstieg der Konsumentenpreise lediglich um einen Basiseffekt handelt, nachdem die Preise im März 2020 mit den ersten Lockdowns eingebrochen waren. Darüber hinaus haben die Abbrüche von Lieferketten, die die Lockdowns verursacht hatten, zu förmlich explodierenden Rohstoffpreisen, wie beispielsweise bei Bauholz, Stahl, Kupfer, Mais oder Sojabohnen geführt. Hier dürfte es jedoch bald zu einer Mean Reversion kommen und die Preise wieder stark fallen, sobald sich das Angebot erhöht und das Horten im Umfeld voller Lager abebbt.

Der folgende Chart zeigt die langfristige Entwicklung der Konsumentenpreise seit 1915 in den USA. Unserer Auffassung nach wird sich die Hochinflationsphase der siebziger Jahre in den kommenden Jahren wiederholen. In dieser Zeit stieg der Goldpreis um mehr als das Zwanzigfache an. Aufgrund der Erfahrungen aus den siebziger Jahren hatte man die Berechnung der Konsumentenpreise 1980 verändert, weshalb die Preisanstiege seither chronisch zu niedrig ausgewiesen werden. Berechnet man die Teuerung jedoch nach der alten Berechnungsmethode, so steigen die Konsumentenpreise in den USA aktuell bereits mit einer Rate von 12%, anstatt wie offiziell veröffentlicht mit nur 4,2%.

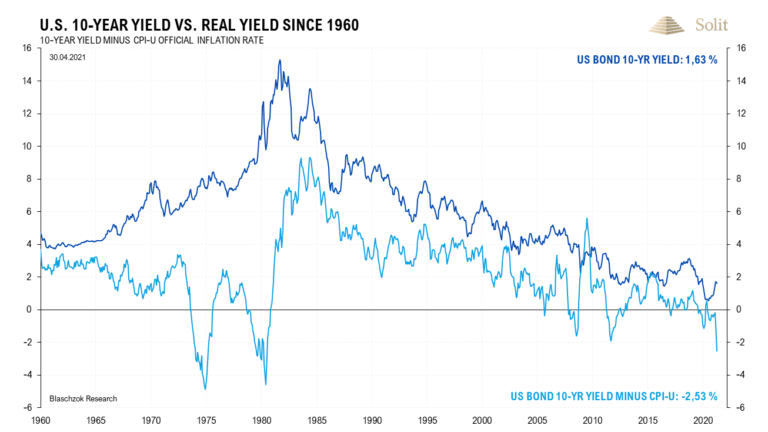

Sieben Billionen US-Dollar wurden durch die großen Notenbanken im letzten Jahr gedruckt. Nur aufgrund des Glaubens, der Preisanstieg wäre temporär, steigen die langfristigen Zinsen und der Goldpreis noch nicht stärker. Der folgende Chart zeigt die reale Rendite der zehnjährigen Staatsanleihen bei -2,53%, womit die Realzinsen offiziell so niedrig sind, wie zuletzt im Jahr 1980. Damals flohen Investoren in den sicheren Hafen der Edelmetalle.

Viel logischer erscheinen jedoch die realen Negativzinsen unter Berücksichtigung der alten Berechnungsmethode, die bis 1980 verwendet wurde. Hier zeigt sich sofort eine klar negative Korrelation zwischen realen Negativzinsen und einem steigenden Goldpreis. Nach dieser Berechnungsmethode rentieren zehnjährige US-Staatsanleihen aktuell mit -10,43 Prozent, was weiterhin ein extrem bullisches Umfeld für die Edelmetalle ist.

Das Goldielocks-Umfeld wird früher oder später in nackter Panik enden, denn für all das Drucken von Geld und die Eingriffe in die Wirtschaft, Zinsbildung und Schuldenexpansion muss letztlich die Rechnung gezahlt werden. Die Notenbanken sind unlängst in einer Interventionsspirale gefangen und dazu verdammt einen schnellen Zinsanstieg über das weitere Drucken von Geld zu verlangsamen und zu managen. Der Preis dieser Politik ist die Abwertung der Fiat-Währungen sowie ein reales Negativzinsumfeld mindestens über die kommenden fünf Jahre, in denen der Goldpreis diametral gegensätzlich seinen Höhenflug fortsetzen und glänzen wird!

Technische Analyse zu Palladium: Konsolidierung auf neuem Allzeithoch

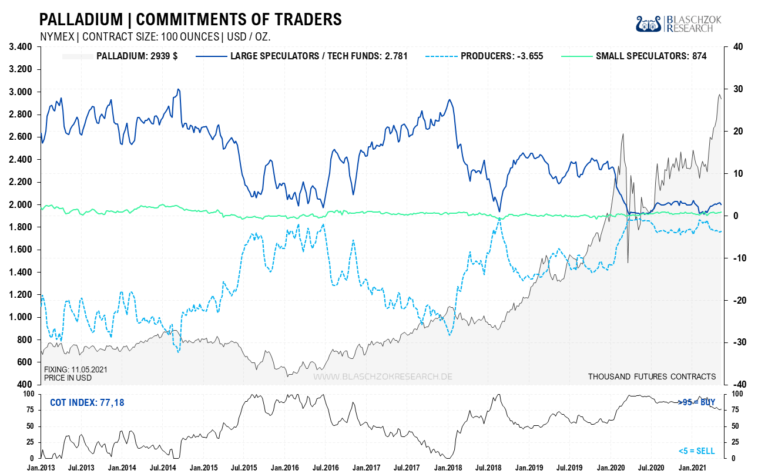

Terminmarkt: COT-Report vom 14.05.2021

In dieser Handelswoche zeigte sich ein Überangebot – der Preis fiel zum Stichtag des 11. Mai um 42,5 US-Dollar, während die Spekulanten netto mit 206 Kontrakten long gingen. Dies überrascht etwas, da der Goldpreis im gleichen Zeitraum um 60 US-Dollar und der Silberpreis um 1,15 US-Dollar zulegen konnten. Dies deutet auf ein kurzzeitiges Überangebot am physischen Markt hin.

In den drei Handelswochen davor zeigte sich hingegen extreme relative Stärke mit einem Preisanstieg um 288 US-Dollar, während die Positionierung der Spekulanten unverändert blieb. Auf Monatssicht gab es also ein physisches Defizit am Markt.

Eine Schwalbe macht jedoch noch keinen Sommer und die Gesamtbetrachtung des letzten Monats ist bullisch. Insgesamt sind die Daten mit einem COT-Index von 77 Punkten immer noch gut und lassen Luft nach oben für die Spekulanten. Hält das Defizit des letzten Monats an, so spricht nichts dagegen, dass der Palladiumpreis neue Allzeithochs erreicht.

Nachdem der Palladiumpreis über neun Monate hinweg trendlos seitwärts in einer engen Preisspanne gehandelt wurde und in dieser Zeit bereits relative Stärke zeigte, kam es Mitte März, nachdem der Goldpreis sein Tief fand, zum Ausbruch aus dieser. Schnell stieg der Palladiumpreis binnen einem Monat um 500 US-Dollar (+20%) auf ein neues Allzeithoch, was wir angekündigt hatten.

Womöglich kam es auf dem neuen Allzeithoch erst einmal zu Gewinnmitnahmen. Auch die Äußerungen seitens des US-Finanzministeriums und der US-Notenbank zu steigenden Zinsen dürften den Preis in diesem Zeitraum belastet haben. Auch der Kupferpreis kam im gleichen Zeitraum unter Druck aufgrund der Verschlechterung der konjunkturellen Perspektive.

Im Chart ist zu sehen, wie der Palladiumpreis schnell das Allzeithoch bei 2.880 US-Dollar überschritten hatte. 120 US-Dollar darüber ging den Bullen die Luft aus und der Preis korrigierte. Aktuell handelt es sich um einen mustergültigen Pull Back an den vorherigen Widerstand des Allzeithochs, der nun als Unterstützung fungiert. Mit dem Sprung aus der Handelsspanne bei 2.500 US-Dollar gab es ein Kaufsignal, das für mittelfristige Investoren immer noch intakt ist, solange der Preis nicht zurück unter dieses Niveau fällt. Kurzfristige Trader orientieren sich an dem alten Allzeithoch bei 2.880 US-Dollar. Kann von hier der Preis wieder ansteigen, so wäre der Pull Back charttechnisch bestätigt und der Preisanstieg wird sich fortsetzen. Fällt der Preis jedoch darunter, so würden kurzfristig agierende Spekulanten ihre Position reduzieren oder gänzlich schließen. Der Bruch des kurzfristigen Aufwärtstrends hat den Spekulanten bereits ein Warnsignal geliefert, sodass jetzt alles von der technischen Unterstützung bei 2.880 US-Dollar abhängt.