Edelmetalle korrigieren – CPI explodiert

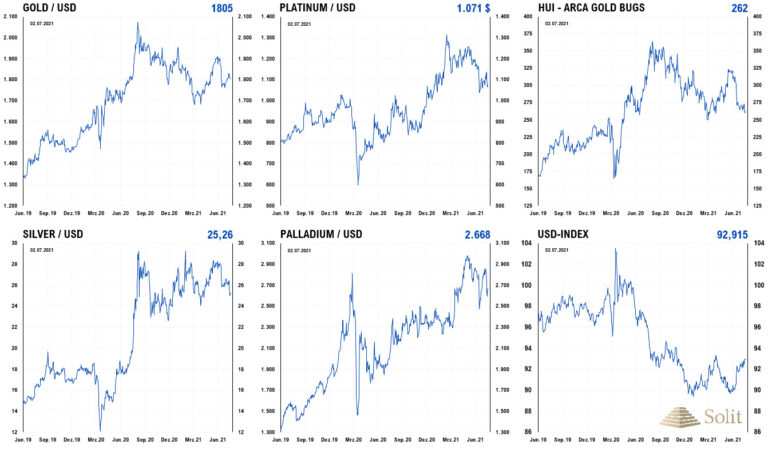

Der Goldpreis konnte Mitte vergangener Woche bis auf 1.834 US-Dollar ansteigen, doch fiel dieser mittlerweile wieder zurück an die Unterstützung bei 1.800 US-Dollar. Platin gab alle Gewinne der letzten Woche wieder ab und fiel zurück auf die Unterstützung bei 1.060 US-Dollar. Silber, das sich in der letzten Woche bereits schwach zeigte, brach zum Wochenbeginn endlich aus der engen Handelsspanne, in der es sich über einen Monat hinweg gehalten hatte, nach unten aus. Da das Sentiment für Silber immer noch sehr bullisch und die Positionierung der Spekulanten am Terminmarkt entsprechend hoch ist, droht hier ein deutlicher Rückgang, wenn Gold schwach bleibt.

Die Goldminen im HUI-Goldminenindex korrigierten ebenfalls leicht auf aktuell 262 Punkte, womit sich die Minen aktuell schwächer zeigen als der Goldpreis selbst. Gold notiert noch 120 US-Dollar über dem März-Tief, während die Minen dieses Tief bereits wieder erreicht haben. Investoren, die an das Märchen der nur vorübergehend steigenden Preise glauben, sehen scheinbar keinen Grund mehr auf Gold und Minen zu setzen, denn die Inflation sei ja nur "vorübergehend", wie es FED-Chef Powell unermüdlich propagiert.

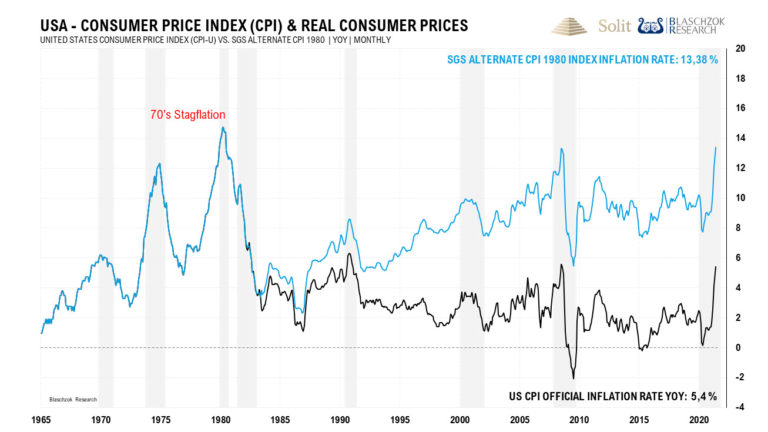

Die Schwäche der Edelmetalle in der vergangenen Handelswoche überraschte viele Investoren, da der Anstieg der amerikanischen Verbraucherpreise vergangene Woche wieder einmal viel heißer ausgefallen war, als es der Markt erwartet hatte. So stieg der US-Konsumentenpreisindex im Juni um 5,4% zum Vorjahr an, während lediglich ein Anstieg von 4,9% erwartet wurde. Der Index für gebrauchte Pkw und Lkw stieg im Juni den dritten Monat in Folge stark an und legte um 10,5% zu. Dies war der stärkste monatliche Anstieg, der jemals im Index für gebrauchte Pkw und Lkw gemeldet wurde, seitdem dieser im Januar 1953 aufgelegt wurde. Ein Drittel des Anstiegs der Konsumentenpreise im letzten Monat entfiel auf Gebrauchtfahrzeuge und dürfte sich so nicht weiter fortsetzen.

Nach der alten Berechnungsmethode des US-CPI, die man bis 1980 verwendet hatte, stiegen die Preise im Juni bereits mit 13,4% zum Vorjahr, was den Hochs der 70er Jahre entspricht. Willkommen in der Stagflation! Da die Zinsen ungleich den siebziger Jahren nicht mit der Inflation ansteigen, sondern durch die Notenbanken auf künstlich niedrigem Niveau gehalten werden, kommt es aktuell zu einer gigantischen Umverteilung von Vermögen, während sich weitere Fehlallokationen in der Wirtschaft auftürmen. Die Rechnung kommt, sobald die Marktzinsen der Inflation folgen in den kommenden Jahren.

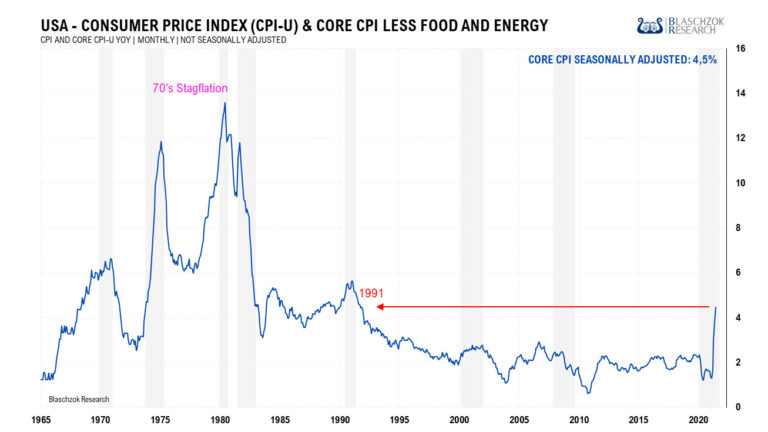

Der Kern-Inflationsrate ex Energie und Lebensmittel stieg um 0,9% (Prognose: +0,4%) und explodierte damit förmlich auf 4,5% zum Vorjahr, was der höchste Wert seit September 1991 darstellt. Die Güterpreise stiegen mit 8,7% zum Vorjahr so stark wie zuletzt in 1981 und dramatisch stärker als die Dienstleistungen mit einem Anstieg von bisher nur 3,1%. Auch der Produzentenpreisindex (PPI) lag weit über den Erwartungen und stieg allein zum Vormonat 1,0% an, was einem Anstieg zum Vorjahr in Höhe von 7,3% entspricht. Das ist der höchste Wert seit Beginn der Aufzeichnungen im Jahr 2010.

Durch die steigenden Einkaufspreise sinken die Gewinnmargen der Unternehmen, was typisch ist in einer Stagflation. Zusätzlich werden inflationsinduziert steigende Zinsen in den nächsten Jahren insbesondere die hoch verschuldeten Unternehmen belasten, wodurch die Gewinne der Unternehmen von zwei Seiten her angegriffen werden. Deren Aktien werden dann real (inflationsbereinigt) abstürzen, ähnlich den siebziger Jahren, als der Aktienmarkt zum Goldpreis um 94% einbrach über eine Dekade hinweg. Die steigenden Produzentenpreise müssen die Unternehmen letztlich auf ihre Produkte umschlagen, sodass es sich bereits abzeichnet, dass die Inflation (richtig: Teuerung) nicht nur vorübergehend so hoch sein wird.

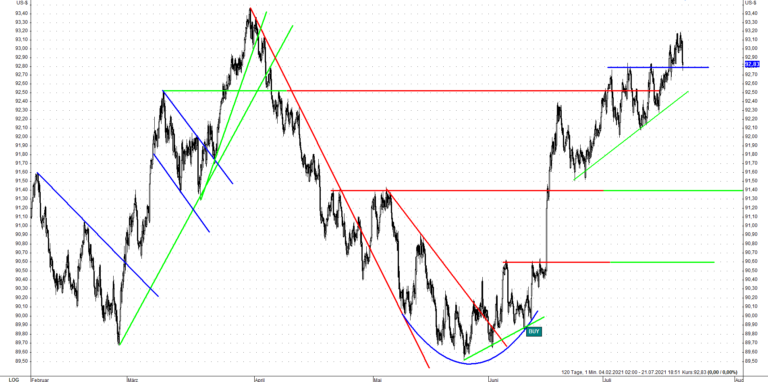

Der USD-Index stieg vergangene Woche um 0,6% an, obwohl die CPI-Daten höher als der Marktkonsens ausgefallen waren. Der USD-Index, bei dem wir bei 90 Punkten ein mittelfristiges Kaufsignal gaben, zeigt sich aktuell sehr stark. Der Dollar hatte sich in den letzten beiden Wochen eingekeilt und konnte mittlerweile den Widerstand bei 92,80 Punkten überwinden. Ein weiterer Anstieg des US-Dollars in den kommenden Wochen könnte die Hoffnung vieler Investoren auf eine kurzfristige Erholung der Edelmetallpreise torpedieren.

Trotz der historisch hohen Inflationsrate und der historisch steigenden Konsumentenpreise, wandte sich FED-Chef Powell vergangene Woche gegen die Vorstellung, die Fed würde eine Rückführung ihrer Wertpapierkäufe und eine Anhebung der Zinssätze schon früher in Betracht ziehen. Powells ständige Wiederholung eines nur vorübergehenden Anstiegs der Konsumentenpreise ist Unsinn, ebenso wie seine Vorstellung, dass die Nachfrage und die US-Wirtschaft stark wären, was beides lediglich Symptome der Inflation sind. Real befindet sich die US-Wirtschaft erst am Beginn einer langandauernden Rezession, die jedoch durch eine falsch zu niedrig ausgewiesene Inflationsrate kaschiert wird. Jedermann, der sein Vermögen und Einkommen nicht gegen die Inflation schützen kann, wird diesen Niedergang des Wohlstands in den nächsten Jahren am eigenen Leib erleben.

Lockdown zwingt Inder Gold zu verkaufen

Einer der Gründe für die Schwäche des Goldpreises könnte die schwache Schmucknachfrage sein. In Indien dient Gold als Rettungsanker für all jene, die durch die Maßnahmen der Regierung als Reaktion auf die Coronavirus-Pandemie wirtschaftlich geschädigt wurden. Während die Inder mit der zweiten Welle von Lockdowns kämpfen, sind diese dazu gezwungen ihr Gold zu verkaufen, um über die Runden zu kommen.

Der neue Lockdown hat eine bereits schlechte Situation noch einmal verschlimmert. Für viele Inder, vor allem in ländlichen Gebieten, ist ihre Investition in Gold und Goldschmuck das Einzige, was sie über Wasser hält. Die Lockdowns haben Millionen von Indern in die Armut oder den Bankrott getrieben und der Verkauf von Goldschmuck ist deren letzter Ausweg. In Südindien, dem größten Pro-Kopf-Goldverbraucher des Landes, wurde laut Bloomberg in diesem Jahr etwa 25 % mehr Altgold als üblich an Juweliere verkauft.

Die indischen Haushalte kaufen und halten traditionell Gold in Form von Schmuck als Investment und besitzen schätzungsweise 25.000 Tonnen. Zwei Drittel der indischen Goldnachfrage kommt aus diesen Gebieten, wo die große Mehrheit der Menschen außerhalb des offiziellen Steuersystems lebt. Gold war in 2016 die letzte Rettung für Viele, nachdem die Regierung im November desselben Jahres erklärte, dass die 1.000- und 500-Rupien-Scheine nicht mehr gültig sein würden. Sie gab der Öffentlichkeit nur vier Stunden Vorlaufzeit, bis diese Banknoten, die 86 % der im Land umlaufenden Währung ausmachten, wertlos verfielen. Mit einer einzigen Ankündigung machte die indische Regierung praktisch das gesamte Bargeld in Indien wertlos. Gold ist Geld und wer es hat, wird immer in der Lage sein Waren und Dienstleistungen zu bekommen, die man dringend benötigt, selbst im Falle eines wirtschaftlichen Zusammenbruchs.

Banken und LBMA erhalten Ausnahme für neue Basel III Regeln

Die erhöhten Eigenkapitalvorschriften für Banken im Rahmen von Basel III, die Ende Juni in Europa in Kraft getretenen waren und helfen sollen eine Wiederholung der Finanzkrise von 2008 zu verhindern, werden zum Jahresende auch in London umgesetzt. Banken sollen für nicht-alloziertes Gold künftig deutlich mehr Eigenkapital in Form von Tier-1-Assets, wie Bargeld oder allozierten Gold, vorhalten müssen.

Auf dem weltweit größten Handelsplatz für physische Edelmetalle in London werden täglich Transaktionen in Höhe von 30 Mrd. Dollar, größtenteils mit nicht-allozierten Gold, abgewickelt. Daher warnte die London Bullion Market Association (LBMA) vor der Umsetzung der neuen Vorschriften, durch die Banken sowie Clearingbanken möglicherweise den Handel einstellen müssten. Vor diesem Hintergrund hatten sich Warnungen vor einer Explosion des Goldpreises Anfang Juli im Internet viral verbreitet. Seit Jahrzehnten sind derartige Crash-Warnungen mit einhergehender Explosion der Edelmetallpreise ein regelmäßig wiederkehrendes Phänomen am Gold- und Silbermarkt.

Die Prudential Regulation Authority, die eine Abteilung der Bank of England ist, hat deshalb eine Klausel in die neuen Regeln eingefügt (Artikel 428f), womit das Abwicklungssystem der LBMA weiterhin funktionieren soll. Banken, die in London Goldgeschäfte abwickeln, können eine Ausnahme von den im Januar 2022 fälligen strengeren Kapitalregeln beantragen. Es wurde eine "abhängige Edelmetallerlaubnis" eingeführt, die die Höhe des erforderlichen Kapitalpuffers reduzieren wird. Zusätzlich soll das Clearing von den neuen Regeln ausgenommen werden. Die "UBS begrüßt die Entscheidung der PRA, die die Stabilität im Goldclearing unterstützt und eine Störung des Londoner Marktes vermeidet."

Die PRA will Gold dennoch nicht als hochqualitatives liquides Asset klassifizieren, was andere Geschäfte wie Edelmetalldarlehen und -leasing von der hohen Kapitalanforderung befreit hätte. Die LBMA ist hingegen der Ansicht, Gold sei liquide genug, weshalb es keinen zusätzlichen Liquiditätspuffer benötige.

Die Befürchtungen, die Liquidität könne abnehmen und die Finanzierungskosten für das Clearing stark ansteigen, sind damit größtenteils gebannt. Wir waren der Ansicht, dass die Änderungen keinen großen Einfluss auf die physische Nachfrage haben werden, da die Notenbanken alles tun werden, um einen nennenswerten positiven Einfluss auf die physische Nachfrage am Goldmarkt und somit den Goldpreis zu verhindern. Gold war immer die Weltwährung des freien Marktes und steht unvermindert in direkter Konkurrenz zu allen Fiat-Währungen. Deshalb haben Notenbanken und Regierungen ein vitales Interesse daran, Anstiege des Goldpreises entweder zu verhindern oder in geregelten Bahnen laufen zu lassen, sodass die Entwertung staatlicher Fiat-Währungen der Aufmerksamkeit der Masse von Investoren entgeht.

Technische Analyse zu Gold: Kritische Unterstützung bei 1.800 US-Dollar – die Entscheidung naht

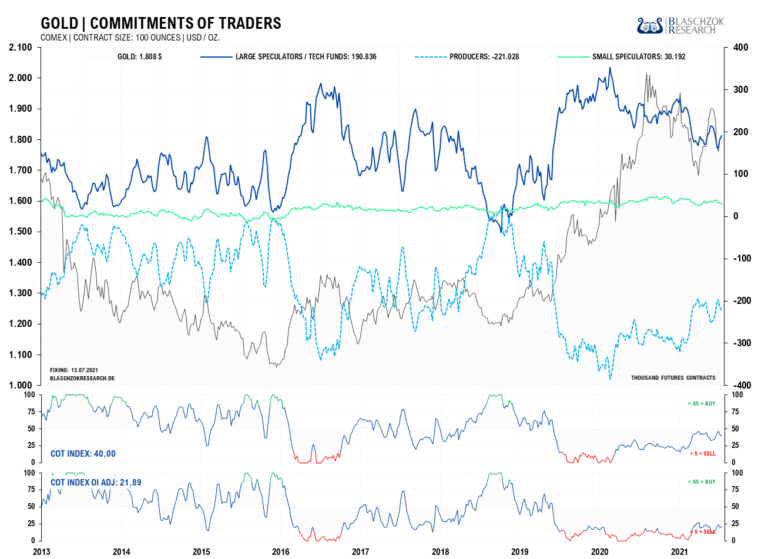

Terminmarkt: COT-Report vom 09.07.2021

Die Analyse der neuesten COT-Daten zeigt, dass nach drei Wochen mit Schwäche und Stärke in der letzten Woche, der Markt bereits wieder ausgeglichen zu sein scheint.

Zum Vormonat zeigt sich Schwäche, doch im Vergleich zum letzten Tief bei 1.680 US-Dollar zeigt sich noch deutliche Stärke und mehr physische Nachfrage als Angebot.

Eine Manipulation sahen wir in der letzten Woche nicht.

Die COT-Daten sind bis dato weit davon entfernt ein Kaufsignal zu geben und absolut sowie zum Open Interest bestenfalls im neutralen Bereich. In einem Bullenmarkt wäre dies jedoch grundsätzlich ausreichend für einen weiteren Preisanstieg, wie die Jahre 2008-2011 eindrucksvoll zeigten. Dennoch gibt es grundsätzlich viel Potenzial für einen Long-Drop, weshalb es aktuell weiterhin 50:50 für einen weiteren Anstieg oder Preisrücksetzer steht.

Die Daten sind weit davon entfernt, dass wir ein antizyklisches Kaufsignal mit einem guten CRV geben könnten. Nach einem kurzzeitigen Preisanstieg in der letzten Woche, hat sich das Chartbild mittlerweile wieder eingetrübt. Die COT-Daten sind weiterhin nur durchwachsen und geben noch kein klares Bild.

Nach dem erfolgreichen Short-Trade von 1.870 US-Dollar auf 1.760 US-Dollar nahmen wir die Gewinne an dieser Unterstützung mit. Der Goldpreis war angesichts des hawkischen Zinsentscheids sehr schnell um über 100 US-Dollar auf unser Korrekturziel bei 1.760 US-Dollar gefallen, weshalb eine technische Gegenbewegung wahrscheinlich war.

Der Preiseinbruch hatte das bullische Sentiment zerstört und so verblieb der Goldpreis über drei Wochen hinweg in einer engen Handelsspanne zwischen 1.870 US-Dollar auf der Unterseite und 1.800 US-Dollar auf der Oberseite, bevor die Bären etwas zurückdrängt wurden und sich der Preis knapp oberhalb des Widerstands bei 1.800 US-Dollar etablieren konnte. Dass es hier nicht zu einer deutlicheren Erholung kam, war und ist ein weiteres Anzeichen von Schwäche.

Vergangene Woche gelang es dem Goldpreis auf 1.835 US-Dollar zu klettern, nachdem der Anstieg der Konsumentenpreise in den USA historisch hoch ausgefallen war. Trotz all der für den Goldpreis bullischen Meldungen aus der Geldpolitik in den vergangenen Wochen, fiel der Goldpreis wieder zurück und notiert aktuell bei 1.803 US-Dollar. Wenn der Goldpreis auf all diese Meldungen nicht mit einem Preissprung reagiert, dann ist dies ein Warnzeichen für kurzfristig agierende Spekulanten in diesem Markt.

Solange der Goldpreis über der Unterstützung bei 1.800 US-Dollar verbleibt, ist Gold kurzfristig noch long. Dieses Signal negiert sich mit einem erneuten Rücksetzer unter diese Unterstützung, wobei sich das Risiko eines finalen Abverkaufs um noch einmal 100 US-Dollar erhöhen würde. Dass der Silber- und Palladiumpreis deutliche Preisrückgänge erlitten, ist ein zusätzliches kurzfristiges Warnsignal. Unter 1.760 US-Dollar gibt es ein weiteres kurzfristiges Verkaufssignal mit dem Ziel bei 1.700 / 1.680 US-Dollar.

Im Tageschart sehen wir im größeren Bild noch einmal den starken Rücksetzer auf den langfristigen Aufwärtstrend, der nun kurzzeitig unterschritten wurde. Aktuell versuchen die antizyklisch agierenden Spekulanten und Investoren hier in das fallende Messer zu greifen und den Aufwärtstrend zu halten.

Über 1.800 US-Dollar ist Gold long mit dem Potenzial einer Fortsetzung des Anstiegs der letzten Monate. Den Stopp-Loss muss man nach dem Ausbruch aus der Handelsspanne jedoch konsequent bei 1.800 US-Dollar setzen, da noch die Gefahr besteht, dass der Goldpreis in Bälde en eine zweite Korrekturbewegung vollziehen wird, bevor sich die Hausse fortsetzen kann. Sollte der Goldpreis noch einmal abtauchen, so würden all jene, die am Aufwärtstrend gekauft haben, kalte Füße bekommen und eine Korrektur verstärken.

Der Chart für den Goldpreis in Euro sieht viel besser aus als in US-Dollar. Nach dem Ausbruch aus dem Abwärtstrend erfolgte ein mustergültiger Pull Back an das Ausbruchsniveau aus dem Abwärtstrend bei 1.500 Euro je Feinunze. Von dort aus konnte der Goldpreis bereits wieder um 28 Euro ansteigen. Ein Anstieg über das letzte Verlaufshoch bei 1.565 Euro würde ein erneutes prozyklisches Kaufsignal generieren, dem Spekulanten und Investoren folgen dürften. Ein möglicherweise schwächerer Euro in den kommenden Monaten dürfte dem Goldpreis in Euro unter die Arme helfen.

Gerade deshalb, da wir einen schwächeren Euro zum US-Dollar erwartet hatten, sahen wir für Investoren im Euroraum im März eine besonders gute antizyklische Kaufchance bei 1.400 Euro. Gold in Euro ist aktuell long, solange der Preis über der Unterstützung bei 1.500 Euro notiert. Dort sollte man seinen Stopp-Loss platzieren, für den durchaus denkbaren Fall, dass der Goldpreis noch einmal unter Druck geraten sollte.