Beendet die Immobilienkrise das Blutbad am Edelmetallmarkt?

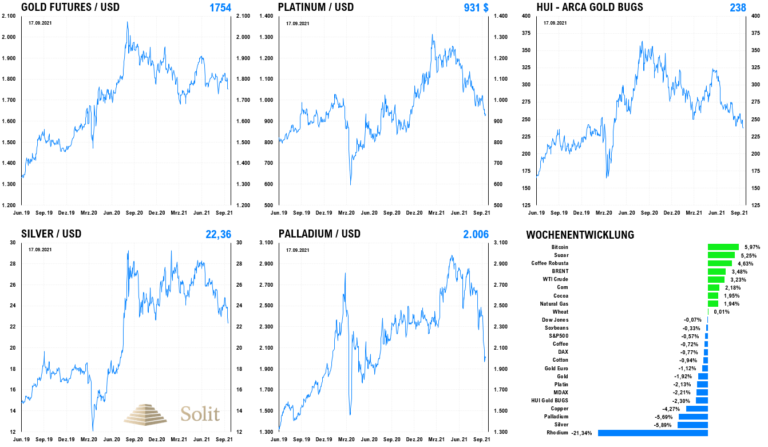

Der Goldpreis fiel vergangene Handelswoche um 1,9 Prozent auf 1.754 US-Dollar, nachdem dieser in der Vorwoche bereits wichtige technische Unterstützungen unterschritten hatte. Silber korrigierte wieder deutlich stärker um 6 Prozent, nachdem die kurz zuvor zurückeroberte Unterstützung bei 23,80 US-Dollar wieder nach unten gebrochen wurde. Die großen vier Händler an der COMEX hatten den Anstieg des Silberpreises über dieses Level mit einer Shortposition in Höhe von 11 Tagen der Weltproduktion ausgebremst, was uns frühzeitig einen Hinweis auf eine Fortsetzung der Korrektur lieferte. Silber fiel nun auf die langfristige Unterstützung bei 22 US-Dollar, die jetzt zum dritten Mal getestet wird. Finden sich hier nicht genügend Käufer, so droht ein finaler Abverkauf auf 19 US-Dollar, wo wir ein sehr gutes antizyklisches Setup vorfänden.

Die Platinmetalle verbuchten nur kleine Verluste, nachdem diese in der Vorwoche bereits stark eingebrochen waren. Platin, das bis dato immer noch ein Überangebot am physischen Markt aufweist, fiel um 1,7 Prozent auf die nächste Unterstützung bei 920 US-Dollar. Platin hatte in der Vorwoche bereits einen langfristigen Aufwärtstrend gebrochen, nachdem es seit Anfang Mai um 350 US-Dollar (28 Prozent) gefallen war. Der Terminmarkt für Platin ist bereits überverkauft und das Tief mit einer Trendwende scheint nah zu sein.

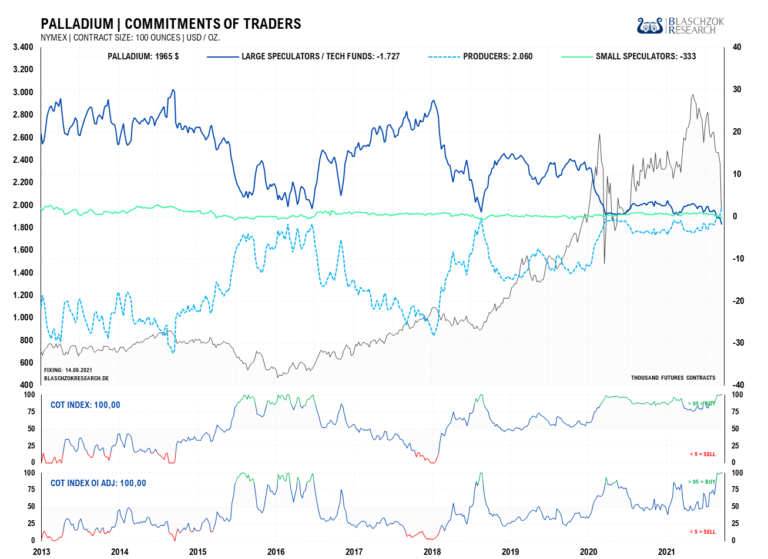

Palladium fiel in der letzten Woche "nur" um 6,2 Prozent, nachdem der Preis in der Vorwoche um heftige 12 Prozent eingebrochen war. Seit Juli 2020 wurde Palladium nicht mehr so niedrig gehandelt. Der Abverkauf verlangsamte sich an der Unterstützung bei 1.950 US-Dollar erst einmal und industrielle Verbraucher dürften hier unter den Käufern sein. Nachdem der Preis fünf Monate gefallen war, sucht Palladium aktuell einen Boden. Der Chipmangel in der Automobilindustrie wird für die aktuell fehlende Nachfrage nach Palladium zum Einsatz in Katalysatoren verantwortlich gemacht. Da Gold und Silber immer noch dabei sind ihre Tiefs auszuloten und der Goldpreis womöglich noch einmal unter das letzte Tief fallen könnte, scheint es auch für einen Einstieg in Palladium zu früh sein. Wir erwarten, dass alle Edelmetalle diesmal zur gleichen Zeit ein Tief und eine Trendwende ausbilden werden.

Der Terminmarkt für Palladium ist historisch überverkauft. Immer dann, wenn die Spekulanten eine derart hohe Netto-Shortposition aufgebaut hatten, kam es zu starken und schnellen Preiserholungen. Sobald der Chipmangel in der Automobilindustrie Geschichte ist, könnte schnell wieder ein Defizit entstehen und der Palladiumpreis womöglich noch einmal auf das Allzeithoch bei rund 3.000 US-Dollar ansteigen. Langfristig, auf Sicht der nächsten Jahre sehen wir im Palladium jedoch keine so gute Investmentchance und würden stattdessen auf das günstigere Platin setzen, da es vielfältiger eingesetzt wird und die Industrie zunehmend Palladium durch Platin substituiert.

Der HUI-Goldminenindex durchlebte vergangene Woche eine Achterbahnfahrt und beendete mit einem Minus von 1,4 Prozent bei 237 Punkten die Handelswoche. Es ist schon erstaunlich, dass der HUI aktuell günstiger zu haben ist als vor dem Beginn der Coronakrise. Die QE-Programme, der hohe Goldpreis und die hohen Gewinne der Minenunternehmen wurden nicht eingepreist in den aktuell zum Goldpreis historisch niedrigen Kursen. Die Minen sind ein unterbewertetes Investment, das in den nächsten Jahren bei persistent hohen Inflationsraten noch sehr viel Kurspotenzial haben.

Womöglich finden die Edelmetalle und die Minenaktien ihren Boden erst mit der Ankündigung einer Drosselung der Anleihenkäufe durch die US-Notenbank. Es ist eher unwahrscheinlich, dass die FED nach Ihrer Sitzung am Mittwochabend das Tapering bekanntgeben wird. Sollte dies geschehen, so gäbe es womöglich kurzzeitige Turbulenzen an den Märkten, doch danach wären alle Risiken eingepreist und Investoren würden wieder in den Edelmetallmarkt einsteigen. Wahrscheinlicher ist jedoch, dass die FED diesen Schritt erst im Dezember wagen wird. Dies würde für die Gold- und Silberbugs eine weitere Streckfolter mit sich bringen. Womöglich wünscht man sich einen möglichst tiefen Gold- und Silberpreis zum Jahresende, wie wir es oft seit 2013 sahen. Pünktlich zum neuen Jahr startete oftmals eine neue Rallye über sechs Monate. Kurzfristig liegen die Augen am Mittwoch auf dem Zinsentscheid der FED, die aufgrund der hohen Preissteigerungsraten zunehmend unter Handlungsdruck gerät.

Die amerikanischen Verbraucherpreise stiegen am Dienstag den fünfzehnten Monat infolge an mit einem Plus von 5,3% zum Vorjahr. Im Vormonat stiegen die Preise ebenfalls um 5,3%. Die Kerninflationsrate ohne Nahrungsmittel und Energie stieg jedoch nur um 4% zum Vorjahr, während ein Anstieg von 4,2% erwartet wurde. Zum Vormonat stieg der CPI um 0,3% (Erwartung: 0,4%) und die Kerninflationsrate um 0,1% (Erwartung: 0,3%), womit auch hier die Erwartungen des Marktes enttäuscht wurden.

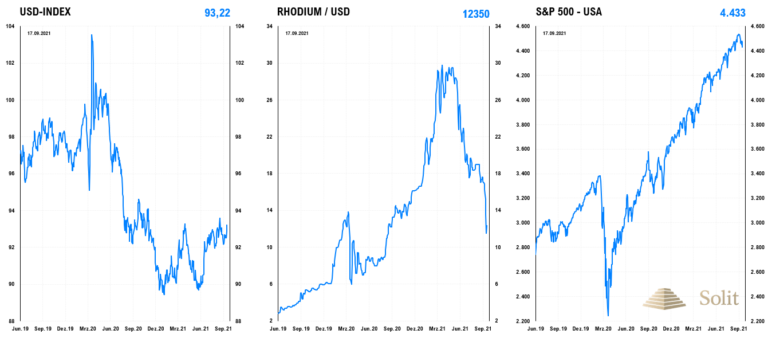

Diese leichte Enttäuschung hatte kurzzeitig die Hoffnung auf eine Verschiebung des Taperings geschürt, worauf der US-Dollar absackte, der Goldpreis um 25 US-Dollar nach oben schoss und dabei kurzzeitig den Widerstrand bei 1.800 US-Dollar überwand. Auch am Aktienmarkt gab es kurzzeitig eine Kaufpanik, doch dann setzten diese ihren Abwärtstrend fort. Der S&P 500 fiel seit Anfang September um 3,4 Prozent, nachdem sich die Wirtschaftsdaten zunehmend eintrüben.

Die drohende Pleite des chinesischen Immobilienentwicklers Evergrande liegt belastend auf den Aktienmärkten. Der Immobiliensektor macht bis zu 30% des chinesischen BIPs aus. Führt dies zu Dominoeffekten im überschuldeten Bankensystem, so steht die nächste Krise bereits vor der Türe. Die Immobilienblase in China hat damit ihr Ende erreicht und eine Millionen Menschen, die ihre Ersparnisse bei diesem Unternehmen investiert haben, drohen hohe Verluste. Da jedoch 90% der Chinesen Wohneigentum besitzen, hätte ein unkontrollierter Einbruch des Immobilienmarktes einen massiven Einfluss auf die Rest- und Weltwirtschaft.

Dies könnte ein Anlass dafür sein, eine Drosselung der Anleihenkäufe weiter in die Zukunft zu verschieben. Letztlich werden die Notenbanken auf Kreditausfälle mit dem Drucken von Geld reagieren, was letztlich bullisch für den Goldpreis sein wird. Mit steigenden Zinsen wird es in den nächsten Jahren zu einer Neustrukturierung der weltweiten Arbeitsteilung kommen. In dieser Zeit wird eine Krise die andere jagen, worauf die Notenbanken immer mit dem Drucken von Geld reagieren werden. Die Stagflation ist daher weiter das wahrscheinlichste Ergebnis dieser Politik für die nächsten Jahre.

Dem Aktienmarkt, der sich in den letzten Monaten eingekeilt hatte, droht eine Korrektur, wenn die Kursverluste der letzten Woche nicht bald wettgemacht werden. Dies könnte zu einer kurzfristigen Flucht in die Edelmetalle führen, was deren Preise auf dem aktuellen Niveau stabilisieren würde. Der breite US-Aktienmarkt stieg seit dem März 2020 um mehr als 100 Prozent an und was hoch steigt, fällt in der Regel auch tief. Dies sah man zuletzt nicht nur bei Bauholz, sondern nun auch bei Rhodium, dessen Preis auf über 30.000 US-Dollar anstieg und in der letzten Woche wieder auf 12.350 US-Dollar fiel.

Die Zeichen für einen Anstieg der Edelmetallpreise in den nächsten Jahren stehen sehr gut, während sich die Lage am Aktien- und Anleihenmarkt zunehmend eintrübt. Die Edelmetalle und die Minenaktien bleiben daher eines der interessantesten Investments für die nächsten Jahre.

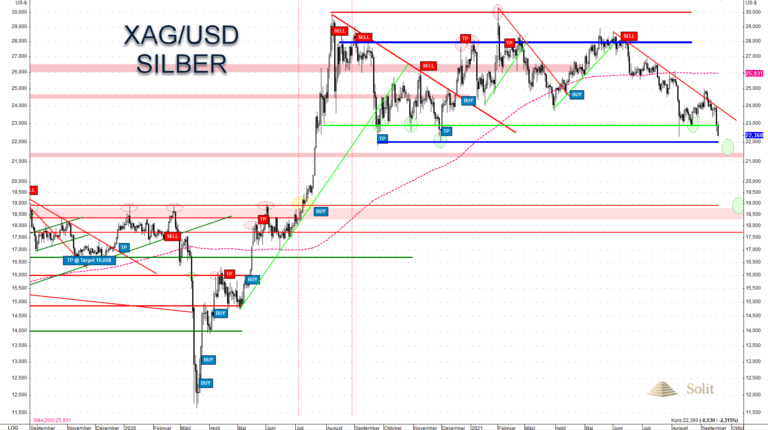

Technische Analyse zu Silber: Unterstützung erreicht, doch Silber droht aus der Handelsspanne zu fallen

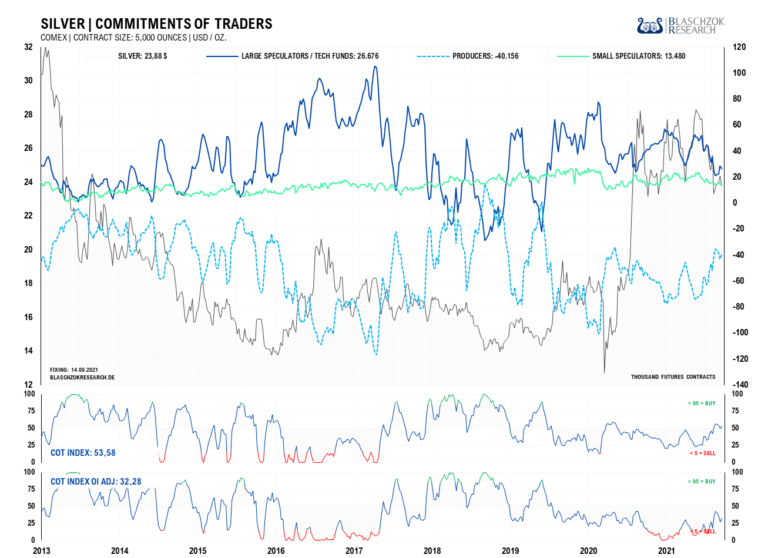

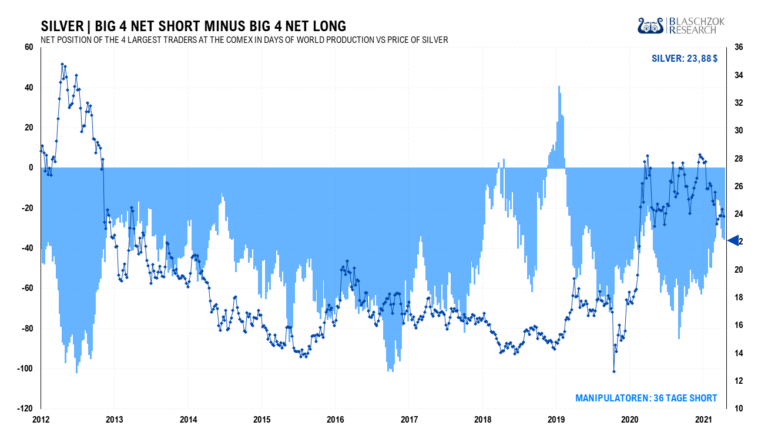

Terminmarkt: COT-Report vom 17.09.2021

In der Analyse des Vormonats schrieben wir: "Die COT-Daten für Silber sind nun auch auf dem besten Stand seit zwei Jahren. Die Daten zeigen klar, dass es aktuell weiterhin ein Überangebot am physischen Silbermarkt gibt. Nicht einmal der starke Preiseinbruch der Vorwoche konnte so viel Nachfrage erzeugen, dass sich hier ein deutliches Defizit in dieser Woche gezeigt hätte. Man muss beim Silber weiterhin sehr vorsichtig sein. Sollte es Gold nicht gelingen, den Abwärtstrend und den Widerstand bei 1.800 US-Dollar zu überwinden und stattdessen noch einmal die Tiefs anlaufen, dann wären beim Silber gar 20$ oder 19$ in einer stärkeren Bereinigung des Terminmarktes möglich."

Im neuesten Report fiel der Silberpreis zur Vorwoche um 51 US-Cent, während die Spekulanten 3 Tsd. Kontrakte netto short gingen. Dies war neutral, doch zu den letzten drei Wochen zeigt sich Schwäche. Der Nachfrage scheint schwächer gewesen zu sein als in den drei Vorwochen, berücksichtig man, dass es in dieser Woche keine Intervention gab.

Die letzte eindeutige Manipulation beim Silber sahen wir vor einem Monat, als hohe Nachfrage kurzzeitig den Preis über den Widerstand bei 23,80 US-Dollar schob. Dieser ungewünschte Ausbruch wurde mit einer nackten Shortposition in Höhe von 11 Tagen der Weltproduktion seitens der BIG4 wieder eingehegt. Dieser Eingriff gab uns frühzeitig den Hinweis, dass die Korrektur noch nicht ihr Ende gefunden hat.

Die COT-Daten für Silber sind weiterhin auf dem besten Stand seit zwei Jahren, doch fehlt eine deutliche Bereinigung von der Spekulation zum aktuellen Zeitpunkt, sowie relative Stärke auf diesem Preisniveau. Angesichts der langen Dauer der Korrektur, hätte man hier mehr erwarten können. Insgesamt bleibt klar, dass sich Silber aktuell nicht abkoppeln und nur mit Gold ansteigen kann, weshalb man auch auf die technischen Signale beim Goldpreis achten muss.

Es ist kurzfristig wahrscheinlich, dass sich die Korrektur ein letztes Mal ausweiten wird – es gäbe jedenfalls noch genügend Potenzial für einen weiteren Long-Drop.

Seit dem Bruch der Unterstützung bei 23,80 US-Dollar ist Silber wieder short, da auch Gold seine Bärenflagge nach unten aufgelöst hatte. Silber ist aktuell nicht in der Lage sich vom Goldmarkt abzukoppeln. Die immer noch hohe Positionierung am Terminmarkt schwebt wie ein Damoklesschwert über dem Silberpreis. Der kurzzeitige Ausflug über den Widerstand bei 23,80 US-Dollar wurde schnell ausgebremst. Nachdem der Goldpreis aus seiner Bärenflagge nach unten ausbrach, ist ein weiterer Rückgang des Goldpreises auf 1.700 US-Dollar und tiefer gut möglich in den nächsten Wochen und Monaten im Vorfeld einer Ankündigung eines Taperings. Damit besteht die Gefahr, dass der Silberpreis kurzzeitig noch weiter unter Druck gerät. Solange der Abwärtstrend intakt ist, braucht man nicht über Käufe nachdenken.

Im größeren Bild des Tagescharts wird eine große Handelsspanne zwischen 28 US-Dollar auf der Oberseite und 22 US-Dollar auf der Unterseite sichtbar. Nach der Schwäche, die sich im letzten Monat am Silbermarkt zeigte, hat die Wahrscheinlichkeit deutlich zugenommen, dass die Unterstützung bei 22 US-Dollar einen weiteren Preisverfall nicht stoppen wird.

Da der Silberpreis im Vergleich zum Goldpreis aktuell so schwach ist, hängt der weitere Verlauf ganz von der Entwicklung des Goldpreises ab. Silber hat kurzfristig nur dann eine Chance anzusteigen, wenn der Goldpreis wieder über 1.800 US-Dollar ansteigen kann, was kurzzeitig unwahrscheinlich ist.

Vor einem Monat schrieben wir: "Fehlinterpretiert der Markt den Taper-Talk der FED, so könnte der Goldpreis kurzzeitig sogar noch einmal abrutschen und eine Verkaufspanik auslösen und dabei noch einmal das Flash-Crash-Tief bei 1.680 US-Dollar anlaufen. In diesem Fall läuft Silber Gefahr aus seiner großen Handelsspanne nach unten auszubrechen und noch einmal auf 19 bis 20 US-Dollar zu fallen."

Genau dieses Szenario scheint sich aktuell auszuspielen. Im Bereich zwischen 19 US-Dollar und 20 US-Dollar dürften sich die BIG4 eindecken, während Spekulanten ihre Positionen auf den Markt werfen. Antizyklische Käufe bei 19 US-Dollar haben daher ein sehr gutes Chance-Risiko-Verhältnis. Kurzfristig dürften nun die Bären an der Unterstützung bei 22 US-Dollar Short-Gewinne mitnehmen und Bullen mutig werden, weshalb eine kurzfristige Preiserholung auf 23 US-Dollar durchaus denkbar wäre. Man kann sich auch gut an den Abwärtstrend halten, denn erst wenn dieser bricht, gibt es ein prozyklisches Kaufsignal. Die Gefahr, dass sich die Korrektur fortsetzen wird, ist hoch.

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch. Im Wochenchart ist das dreimalige Scheitern am Widerstand bei 28 US-Dollar noch deutlicher sichtbar. Selbst ein Rücksetzer auf die Unterstützung bei 19 US-Dollar, was zuvor der langfristige Widerstand war, würde das übergeordnet charttechnisch bullische Bild nicht zerstören. Ein nun mögliches Korrekturpotenzial dürfte im schlimmsten Fall bei 19 US-Dollar auf starke Nachfrage treffen, weshalb wir dort ein sehr gutes Chance-Risiko-Verhältnis für Käufe auf kurz-, mittel- und langfristige Sicht vorfinden.

Im nächsten Jahr ist ein Anstieg über den Widerstand bei 28 US-Dollar denkbar, was den Silberpreis, spekulativ getrieben, schnell bis auf 36 US-Dollar hieven würde. Mit dem Scheitern der Geldpolitik bzw. fortgesetzten Anleihenkäufen, persistent hohen Inflationsraten und inflationsinduziert steigenden Zinsen, werden Gold und auch Silber zum Schutz vor Inflation zunehmend gefragt werden. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das Silber weit über sein Allzeithoch bei 50$ tragen wird. Antizyklische Käufe bei 19 bis 20 US-Dollar wären daher im Umfeld eines wahrscheinlichen Stagflationsjahrzehnts eine äußerst günstige Kaufgelegenheit.

Der Goldpreis müsste nun vom Fleck weg drehen und wieder auf über 1.800 US-Dollar ansteigen, damit Silber die Unterstützung bei 22 US-Dollar halten kann. Dieses Szenario hat mittlerweile eine schlechtes CRV. Man kann sich am Goldpreis in Euro orientieren – fällt hier der Preis unter die Unterstützung bei 1.490 Euro, so dürfte sich die Korrektur am Silbermarkt unter 22 US-Dollar fortsetzen. Kurzfristig ist über die nächsten Tage mit einer Konsolidierung über dem Widerstand bei 22 US-Dollar zu rechnen, sodass noch etwas Hoffnung bleibt, dass ein exogener Faktor den Gold- und Silberpreis wieder nach oben ziehen wird.