Inflation in Deutschland erstmals seit 1993 über 4 %

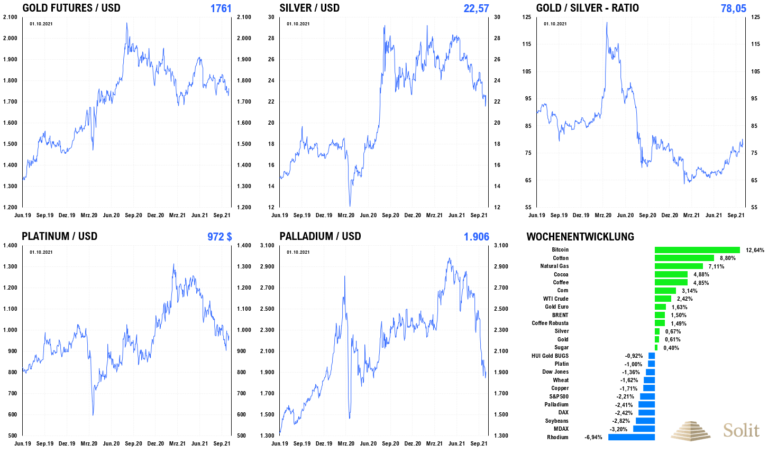

Der Goldpreis zeigte sich vergangene Handelswoche wieder einmal stark mit einem Plus von 0,6 % auf 1.761 US-Dollar. Bei 1.770 US-Dollar verläuft ein mittelfristiger Abwärtstrend, den es zu überwinden gilt. Scheitert der Goldpreis hier, so droht ein erneuter Test der Unterstützung bei 1.680 US-Dollar. Gelingt dem Goldpreis hingegen der Ausbruch, so würde dies ein Kaufsignal erzeugen, dem die anderen Edelmetalle folgen dürften.

Silber konnte sich mit einem Plus von 0,7 % mit 22,56 US-Dollar gerade noch über der wichtigen Unterstützung bei 22 US-Dollar ins Wochenende retten, nachdem es bereits einen kurzzeitigen Tageseinbruch auf 21,40 US-Dollar gab. Der Silberpreis keilt sich gerade ein zwischen der Unterstützung bei 22 US-Dollar und einem Abwärtstrend, der bei 23 US-Dollar verläuft. Kann der Abwärtstrend an dieser wichtigen Unterstützung überwunden werden, so wäre dies bullisch auf Sicht der nächsten Wochen. Fällt der Silberpreis hingegen unter die Unterstützung bei 22 US-Dollar im Zuge eines schwächeren Goldpreises, so stünde ein finaler Abverkauf auf 19 US-Dollar bevor, bei dem sich die Spekulation am Terminmarkt völlig bereinigen dürfte.

Platin beendet die vergangene Handelswoche mit einem Minus von 1 % und Palladium verbuchte ein Minus von 2,4 %. Da beide hauptsächlich in der Automobilindustrie Einsatz in Katalysatoren finden, ist der Chipmangel und die folglich zur Kurzarbeit gezwungenen Automobilhersteller der kurzfristig dominierende Faktor, der auf deren Preise drückt. Spätestens dann, wenn die Automobilhersteller zur vollen Produktion zurückkehren können, werden sich die Preise der beiden Edelmetalle wieder deutlich erholen.

Das größte Risiko für die Weißmetalle Silber, Platin und Palladium, wäre eine Wiederholung der Finanzkrise von 2008, die eine Rezession auslöste, wodurch die Rohstoffpreise crashten. Das Platzen der irrationalen Immobilienblase in China ist ein Risikofaktor, der für die Weltwirtschaft wieder ein großes Problem werden kann. Dies würde kurzfristig die Preise dieser primär industriell genutzten Edelmetalle drücken, doch langfristig würde sich der langfristige Ausblick insbesondere für Silber verbessern, da die Notenbanken auf eine erneute Rezession mit noch mehr Geld aus der Druckerpresse reagieren werden. Ein weiteres QE-Programm würde die realen Zinsen im weit negativen Bereich halten und insbesondere Gold und Silber als sicherer Hafen langfristig von der Inflation profitieren.

Silber steht aktuell mit 25 % zu Gold und im breiten Rohstoffsektor unterbewertet, was in der Vergangenheit immer antizyklische Kaufchancen brachte. Sollte es zu einem Sell Off an die Unterstützung bei 19 US-Dollar kommen, so würde dies eine antizyklische Kaufchance mit einem sehr hohen Chance-Risiko-Verhältnis (CRV) auf Sicht von einem bis mehreren Jahren bieten.

Besonders die Silberminen kamen in der vergangenen Handelswoche unter Verkaufsdruck, doch auch die Goldminen mussten in den letzten Wochen herbe Verluste verbuchen. Der HUI-Goldminenindex ist aktuell günstiger als vor der Corona-Krise und vor den QE-Programmen. Sollte dem Goldpreis der Sprung über den Abwärtstrend nicht gelingen und dieser im Vorfeld eines Taperings, das womöglich mit der Notenbanksitzung am 3. November angekündigt und gestartet wird, noch einmal deutlich fallen, so dürfte es zu einer Verkaufspanik bei den Minen kommen, die den HUI auf ca. 180-190 Punkte drücken könnte. Wir hatten bei 350 Punkten in 2020 und bei 320 Punkten in 2021 Verkäufe empfohlen, wobei nun der Kaufzeitpunkt endlich in Reichweite rückt.

Das Sentiment für Edelmetalle und Minenaktien ist bereits denkbar schlecht und ein finaler Abverkauf wäre die finale Kapitulation, worauf das Smart Money diese Chance zur Akkumulation nutzen wird. Darauffolgend dürften die Edelmetalle und Minenaktien im nächsten Jahr wieder deutlich ansteigen. Es ist erstaunlich, dass die Minenaktien trotz der hohen Gewinne, die diese aktuell einfahren, und der herrschenden ultralockeren Geldpolitik noch einmal so stark korrigiert haben.

Eine Rezession könnte die Goldnachfrage anheizen

Die Margen der Unternehmen kommen ohnehin aufgrund der Inflation zunehmend unter Druck, was die Unternehmensergebnisse zunehmend belasten dürfte. Steigende Zinsen und die Angst vor weniger Liquidität drückt auf die Aktienmärkte. Nach dem Bruch des langfristigen Aufwärtstrends ist der breite Aktienindex S&P500 bereits technisch angeschlagen. Ein Bruch der Unterstützung bei 4.300 Punkten könnte eine zehnprozentige Korrektur nach sich ziehen, worauf Investoren wieder den sicheren Hafen des Goldes suchen dürften.

Ein großes Problem wäre jedoch eine Rezession im Reich der Mitte, die ihren Anfang mit dem Platzen der Immobilienblase nimmt und den Rest der Welt wieder in die Rezession ziehen könnte. Die Notenbanken würden darauf sofort mit einer Ausweitung oder Wiederaufnahme der Anleihekaufprogramme reagieren. Spätestens dann wird den Investoren ihr Fehler bewusst und sie realisieren, dass es kein Zurück zum Normal geben wird. Im Gegenteil werden die Notenbanken auf die neuen Krisen wieder mit Inflation antworten und damit noch Feuer ins Benzin gießen. Der Euro wird dabei sukzessive seine Kaufkraft verlieren und der Goldpreis diametral gegensätzlich ansteigen.

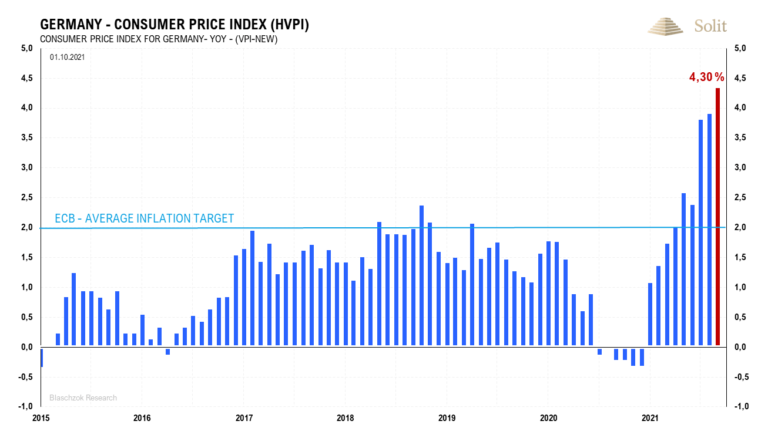

Die Teuerung in der Bundesrepublik, gemessen an der Regierungsstatistik, war im September auf 4,3 % angestiegen. Erstmals seit 30 Jahren liegt die sogenannte Inflationsrate bei über 4 %. Diese Geldentwertung ist eine logische Konsequenz der Verdoppelung der Geldmenge durch die Europäische Zentralbank, die auf ein gleichbleibendes Güterangebot trifft. Die deutschen Importpreise waren im August mit einem Plus von 16,5 % zum Vorjahr sogar so stark gestiegen wie zuletzt vor 40 Jahren. Diese gestiegenen Kosten werden sukzessive in die Konsumentenpreise einfließen, womit klar sein dürfte, dass die Teuerung nicht vorübergehend sein wird. Zuletzt waren die Einfuhrpreise 1981 im Zuge der zweiten Ölkrise (+17,4 %) so stark angestiegen.

Langfristig agierende Investoren, die aktuell Gold und Minenaktien verkaufen, im Glauben, die Inflation wäre nur vorübergehend und dass die Wirtschaft wieder an Fahrt aufnehmen wird, werden schon bald auf dem falschen Fuß erwischt werden. Es steht mit einem Anstieg der Zinsen eine neue Rezession vor der Türe, auf welche die Notenbanken mit dem Drucken von Geld reagieren werden. In dieser Stagflation werden Anleihen und Aktien real in einen Bärenmarkt übergehen, während die Edelmetalle und Minenaktien ansteigen werden. Das Einzige, das das Drucken von Geld bewirkt, ist eine Zerstörung der Kaufkraft einer Währung und die Zerstörung der Wirtschaft. Als mahnendes Beispiel dient Venezuela, dessen Wirtschaft völlig zerstört wurde, sodass heute bereits 95 % der Menschen in Armut leben. In Venezuela gibt es seit Freitag sogar neue Geldscheine mit sechs Nullen weniger als zuvor. Die Zentralbank hatte im Februar mitgeteilt, dass die Inflation im Jahr 2020 bei fast 3.000 % lag. Planwirtschaft führt immer zur Vernichtung von Wohlstand – auch hier in Europa. Bereiten Sie sich auf die kommende Geldentwertung vor und nutzen Sie diese irrationale Korrektur am Goldmarkt als Chance, um noch einmal günstig in Edelmetalle und Minenaktien investieren zu können.

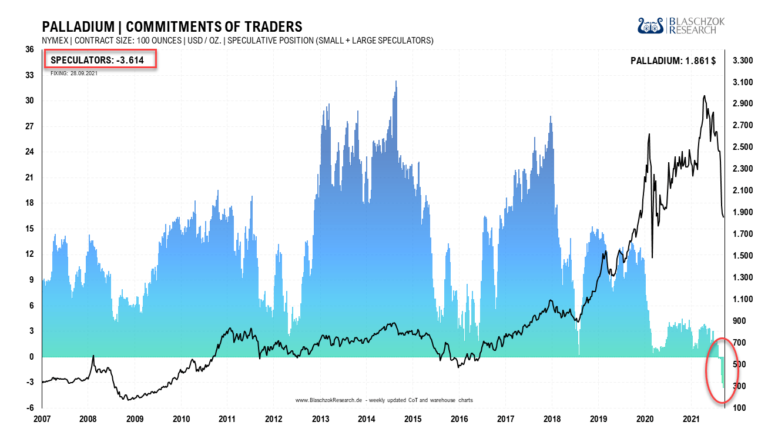

Technische Analyse zu Palladium: Historisch einmalige Shortposition – Chipmangel dominierender Faktor

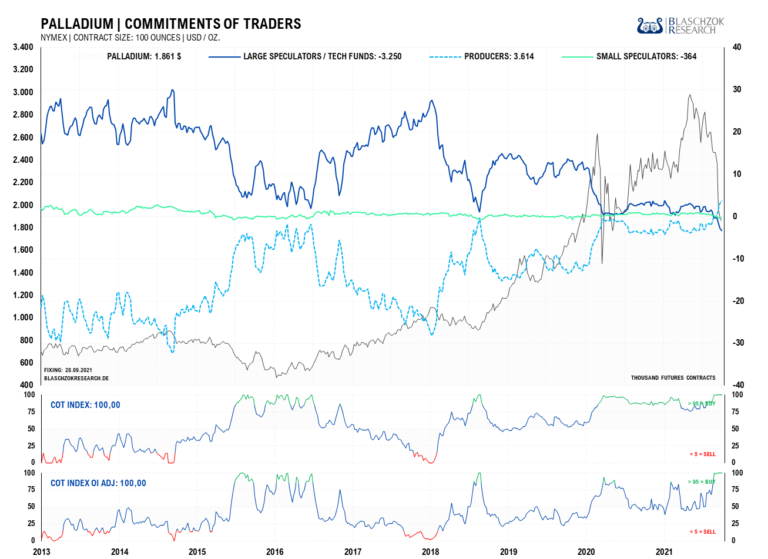

Terminmarkt: CoT-Report vom 01.10.2021

Die absolute Short-Position der Spekulanten ist mit netto 3,6 Tsd. Kontrakten so extrem, wie noch nie zuvor in der Geschichte. Dies ist grundsätzlich ein antizyklisches Kaufsetup. Die letzte Handelswoche war neutral, doch in der Vorwoche zeigte sich wieder Schwäche und ein Überangebot, weshalb Trader kurzfristig noch einmal vorsichtig sein müssen. Das Überangebot am physischen Markt, das sich in der Schwäche am Terminmarkt ausdrückt, ist eine direkte Folge des Chipmangels in der Automobilindustrie, welche in die Kurzarbeit gezwungen wird. Die geringere Automobilproduktion sorgt temporär für geringere Nachfrage nach Palladium für Katalysatoren, wogegen auf das Gesamtjahr weiterhin mit einem Defizit am Markt zu rechnen ist. Nachholeffekte könnten das Überangebot schnell wieder in ein Defizit verwandeln, sobald sich die Lage am Chipmarkt entspannt hat. Dies würde Spekulanten zur Eindeckung ihrer Short-Position zwingen, womit der Preis schnell wieder ansteigen könnte.

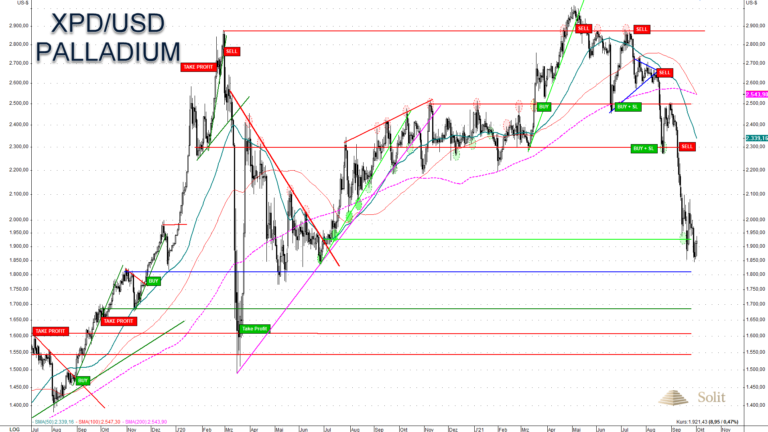

Die Nachfrage nach Palladium war aufgrund des Chipmangels schwach. Nachdem sich bei 2.300 US-Dollar antizyklisch eine Kaufchance ergab, wurde dieses Signal kurze Zeit später wieder negiert und auf die Schwäche folgte ein Abverkauf bis an die Unterstützung bei 1.900 US-Dollar.

Das CRV für Käufe auf mittelfristige Sicht von 6-9 Monaten ist bereits sehr gut. Kurzfristige Trader müssen hingegen noch vorsichtig sein, denn sollte der Goldpreis noch einmal auf 1.680 US-Dollar abrutschen, dann wäre es denkbar, dass Palladium bis 1.600 US-Dollar korrigiert.

Kann der Goldpreis hingegen seinen Abwärtstrend verlassen und über 1.775 US-Dollar den Kreuzwiderstand überwinden, so würde dies ein kurzfristiges Kaufsignal am Goldmarkt erzeugen. Die Bären am Palladiummarkt könnten es folglich mit der Angst zu tun bekommen und ihre Short-Positionen glattstellen, was eine Trendwende bei Palladium einläuten könnte.

Insgesamt bleibt der Chipmangel in der Automobilindustrie ein exogener Risikofaktor, der schwer einzuschätzen ist. Langfristig wird eine weitere Abschwächung der Weltwirtschaft auf den Palladiumpreis drücken. Mittelfristig erwarten wir noch einmal eine Erholung des Preises, doch Anstiege auf das Allzeithoch bei 2.900 US-Dollar sehen wir aktuell als Chance, Gewinne einzustreichen.

Im kurzfristigen Chart sieht man deutlich die einfachen technischen Signale, die bereits durch die CoT-Daten und weiterer Indikatoren frühzeitig angekündigt wurden. Im Zuge eines schwachen Goldpreises konnte auch Palladium nicht den Widerstand bei 2.500 US-Dollar überwinden. Die CoT-Daten zeigten Schwäche und so gab es mit dem wiederholten Unterschreiten der Unterstützung bei 2.300 US-Dollar ein erneutes Verkaufssignal.

Da das Defizit am Palladiummarkt, das über die letzten Jahre vorherrschte, aktuell wegen des Chipmangels verschwunden ist, ist ein Anstieg des Palladiumpreises ohne einen starken Goldpreis kurzfristig unwahrscheinlich. Kann der Goldpreis bullisch ausbrechen, so würde Platin über 2.000 US-Dollar ein kurzfristiges Kaufsignal erzeugen mit dem Ziel bei 2.300 US-Dollar.

Auch wenn das Setup seitens der CoT-Daten gut zu sein scheint, reagieren die Platinmetalle extrem stark auf Veränderungen der Nachfrage aus der Automobilindustrie. Dies ist ein Risikofaktor, der kurzfristig schwer einzuschätzen ist. Im Zweifel sollte man kurzfristig den Palladiummarkt meiden oder nur sehr risikoavers agieren.

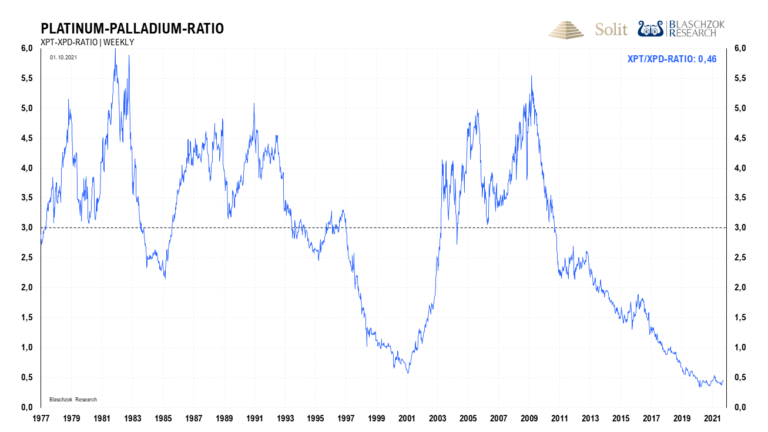

Blickt man langfristig zurück in die Vergangenheit, so ist Palladium aktuell sehr teuer zu Platin. In den letzten 50 Jahren war Platin fast immer deutlich teurer als Palladium. Es ist weiterhin mit einer zunehmenden Substitution in der Industrie zu rechnen, weshalb sich der Palladiumpreis im Vergleich zu Platin langfristig schlechter entwickeln dürfte. Gerade in einer Stagflation, in der die Margen der Unternehmen immer weiter sinken, dürfte sich dieser Trend weiter fortsetzen. Letztlich dürfte der Palladiummarkt irgendwann in ein Überangebot rutschen, während der Platinmarkt in ein Defizit übergehen sollte.

Platin könnte daher Palladium in den nächsten zehn Jahren outperformen und das Ratio beider Edelmetalle zu ihrem Mittelwert bei 3 zurückkehren. Dies würde bedeuten, dass das günstige Platin das teure Palladium um das Sechsfache outperformen würde, weshalb wir langfristig agierenden Investoren auf Sicht von zehn Jahren ein Investment in Platin empfehlen, da hier das Chance-Risiko-Verhältnis viel besser ist. Kurz- bis mittelfristig dürfte Palladium hingegen noch das stärkere der beiden Edelmetalle bleiben, sobald der Chipmangel vorbei ist und es zu Nachholeffekten kommt. In ein bis zwei Jahren könnte sich dieser Trend jedoch schon umkehren und Platin die Nase vorne haben.