Notenbanken in der Sackgasse – Inflation und steigende Edelmetallpreise folgen

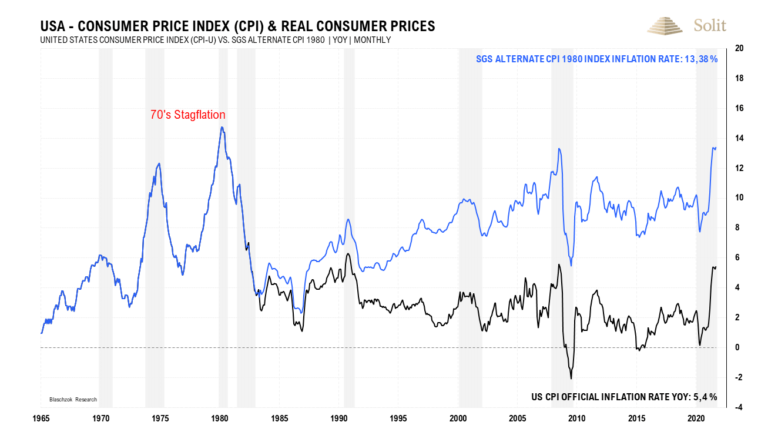

Vergangenen Donnerstag wurden die neuesten Zahlen zum Anstieg der Verbraucherpreise in den USA veröffentlicht, was starke Auswirkungen auf den Gold- und Silberpreis hatte. Die Erwartung des Marktes lag bei einem Preisanstieg von 0,3 % zum Vormonat, was mit 0,4 % jedoch übertroffen wurde. Zum Vorjahr stiegen die Preise um 5,4 % im September. Nach der alten Berechnungsmethode des Konsumentenpreisindex bis 1980, die viel genauer die Inflation der Geldmenge widerspiegelt, stiegen die Preise mit 13,4 % bereits mit einer zweistelligen Rate auf dem Niveau der Stagflation der siebziger Jahre.

Die Produzentenpreise stiegen im September zum Vorjahr um 8,6 % und fielen hingegen unter den Erwartungen des Marktes aus. Diese Preisanstiege werden die Produzenten in Zukunft an die Konsumenten weitergeben, weshalb sich der Anstieg der Konsumentenpreise fortsetzen wird bzw. die hohen Teuerungsraten noch einige Zeit bleiben werden.

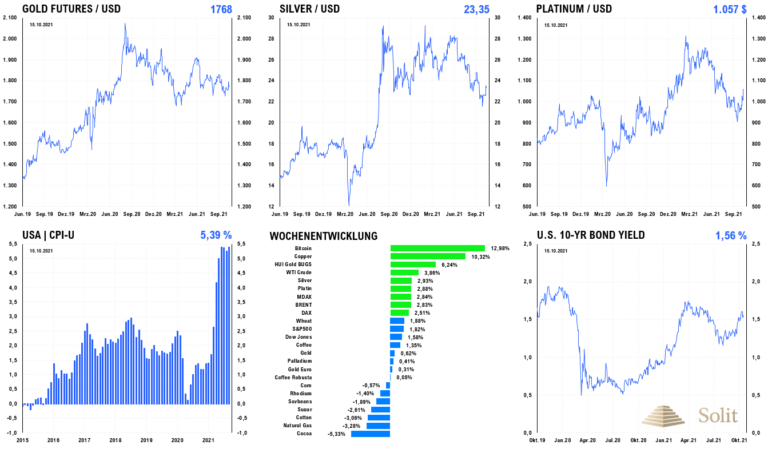

Nachdem der starke Anstieg der Konsumentenpreise die Erwartung des Marktes geschlagen hatte, folgte ein kurzer Abverkauf des Goldpreises. Dies geschah in den letzten Monaten immer, denn eine hohe Teuerung bedeutete in den Augen des Marktes eine höhere Wahrscheinlichkeit für ein Tapering und damit ein absehbares Ende der QE-Programme und somit weniger Anstiegspotenzial für den Goldpreis in der Zukunft.

Diesmal war jedoch alles anders und kurz nach dem ersten Reflexverkauf, der den Goldpreis um 20 US-Dollar drückte, setzten starke Käufe ein, die den Goldpreis binnen anderthalb Stunden um 40 US-Dollar nach oben an den Widerstand bei 1.800 US-Dollar katapultierten. Sogar die Zinsen für die zehnjährigen US-Staatsanleihen sanken kurzzeitig, als würden die Marktteilnehmer langsam verstehen, dass die US-Notenbank nicht so schnell ihr QE-Programm beenden wird.

Die US-Notenbank hat sich in den letzten Jahrzehnten durch ihre planwirtschaftliche Geldpolitik in eine Sackgasse manövriert. Beendet sie das QE-Programm nun, so werden die Zinsen sofort zu steigen beginnen und eine starke Rezession folgen. Führt sie das QE-Programm hingegen weiter, wird der Anstieg der Inflationserwartung die Zinsen auch ansteigen lassen und ebenso eine Rezession auslösen, nur etwas später. Die Zinsen werden dann inflationsinduziert am Ende des Tages sogar noch höher ansteigen bzw. für längere Zeit hoch bleiben, was eine Wirtschaftserholung nur noch weiter torpedieren wird.

Die Geldpolitik in den USA und in Europa hat die Wirtschaft und den Kapitalismus durch ihre planwirtschaftlichen Eingriffe an den Rand des Zusammenbruchs geführt. Von diesem Punkt an ist kein echtes Wirtschafswachstum mehr zu erwarten und die QE-Programme sorgen für keine Stimulation der Wirtschaft mehr, sondern lediglich zu weiter steigenden Preisen und zusätzlichen Schäden für die Realwirtschaft und den Wohlstand der Gesellschaft. Wenn vermeintliches Wachstum ausgewiesen wird, dann wird es sich nur um Wachstum auf dem Papier handeln, da man ebenso wie die Konsumentenpreise auch den BIP-Deflator zu niedrig berechnet und somit die Wirtschaftsentwicklung nicht richtig um die Inflation bereinigt. Deshalb werden die Notenbanken in den nächsten Jahren einen Mittelweg steigender Zinsen und immer neuer QE-Programme verfolgen, um über die Finanzielle Repression Schulden abzubauen und durch statistische Fälschung eine Rezession zu verschleiern bzw. eine stagnierende Wirtschaft vorzugaukeln.

Angesichts der hohen offiziellen Teuerung müssten die Zinsen längst bereits bei über 9 Prozent stehen. Selbst dann, wenn die Fed die Zinsen auf 5 % anheben würde, wäre der Realzins nach den offiziellen Daten immer noch negativ und das Umfeld unverändert bullisch für den Goldpreis.

Der Markt versteht langsam, dass das Drucken von Geld weitergehen wird, auch wenn die stark steigenden Preise für ein Ende der QE-Programme und eine Zinsanhebung sprechen würden. Nach den bisherigen Ablenkungsmanövern der Lockdowns und nun eines zweiten "Ölpreisschocks" nach dem Vorbild der siebziger Jahre, wird man jedoch einen weiteren Sündenbock benötigen, auf den man die Schuld für ein Jahrzehnt der Rezession und stark steigender Preise schieben kann.

Die Ereignisse und die Stagflation, die ich seit Anfang 2019 vorhergesagt habe, treten Stück um Stück wie nach einem Drehbuch alle ein. Mit dem ökonomischen Verständnis der Österreichischen Schule der Nationalökonomie war es möglich, die nächste Rezession, die Reaktion der Politik und damit den Ablauf der Ereignisse frühzeitig vorherzusagen, was man in dutzenden Artikeln und YouTube-Videos der letzten Jahre nachvollziehen kann.

Wann immer die Politik in den Markt und das Leben der Menschen eingreift, um vermeintlich Gutes zu tun, kann man sich sicher sein, dass alles nur viel schlimmer wird. Die Politik verursacht die Probleme und tritt dann als Löser dieser auf, die sie selbst verursacht hat und macht es noch schlimmer. Ein Beispiel ist der Benzinpreis in Deutschland, der dabei ist, neue Rekordhochs zu erklimmen. Deutschland hat nicht nur die weltweit höchsten Strompreise, sondern auch die höchsten Benzinpreise, was allein der Politik und dem Staat zu verdanken ist. Benzin ist in Deutschland aktuell fast doppelt so teuer wie im weltweiten Durchschnitt. 66 % des Benzinpreises in Deutschland beruhen auf Steuern und Abgaben. Ohne die Steuern würde der Liter Benzin also nur 0,56 Euro anstatt 1,70 Euro je Liter kosten. Und auch bei dem Anstieg des realen Rohölpreises handelt es sich nur um Inflation bzw. die Entwertung des Euros, was ebenso ein politisch verursachtes Problem ist.

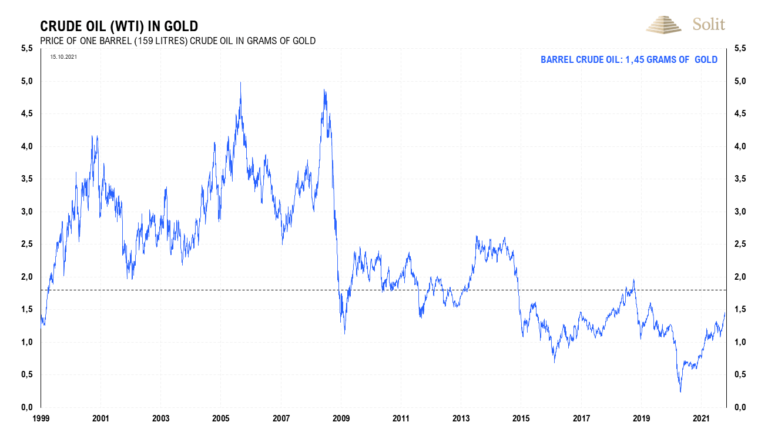

Nominal ist der Rohölpreis aktuell auf dem Niveau des Jahres 2010 mit 82 US-Dollar je Fass. Zwischen 2011 und 2014 lag der Rohölpreis dauerhaft zwischen 90 und 100 US-Dollar. Im Vergleich zur Jahrtausendwende ist der Rohölpreis aktuell etwa 700 % angestiegen.

Berücksichtigt man jedoch die Inflation, so wird ersichtlich, dass der Rohölpreis aktuell günstiger ist als zur Jahrtausendwende mit 1,45 Gramm Gold je Liter. Langfristig gesehen seit Anfang der achtziger Jahre liegt der Durchschnitt des Rohölpreises bei etwa 1,7 Gramm Gold je Fass. Dies zeigt, dass der Rohölpreis seit 40 Jahren real nicht angestiegen ist und der einzige Grund für den Anstieg der Benzinpreise in Deutschland einerseits bei der hohen direkten Steuerbelastung des Benzinpreises und andererseits bei der hohen Inflationssteuer zu suchen ist, die die Kaufkraft des Euros drastisch entwertet hat.

Was wir aktuell erleben, ist kein Rohölpreisschock, sondern ein Inflationsschock, der sich auf die Energiepreise auswirkt. Auch das Problem der vermeintlichen leeren Regale und Lieferengpässe ist ein Problem der Inflation, da für all das neu gedruckte Geld aktuell noch mehr Waren zu alten Preisen nachgefragt werden, während nicht mehr Güter vorhanden sind. Die Preise werden dauerhaft steigen und dieses krasse Ungleichgewicht zwischen Geld- und Gütermenge wieder ausgleichen. Das Beispiel des Benzinpreises zeigt, dass man weiterhin günstig tanken kann und auch künftig tanken können wird, wenn man seine Ersparnisse in Edelmetalle investiert und somit vor der Inflationssteuer schützt. Wir befinden uns am Anfang eines Stagflationsjahrzehnts und der Anstieg der Edelmetallpreise am Freitag ist ein erstes Indiz dafür, dass die ersten Investoren beginnen, dies zu verstehen. Es wird in den nächsten Jahren einen Run auf Gold und Goldminen geben, wie wir ihn seit den siebziger Jahren nicht mehr erlebt haben, während die Anleihen- und Aktienmärkte real in die Mutter aller Bärenmärkte übergehen werden. Nutzen Sie Rücksetzer, um weiterhin in Gold und Silber zu investieren!

Technische Analyse zu Silber: Abwärtstrend durchbrochen – ist das das Kaufsignal?

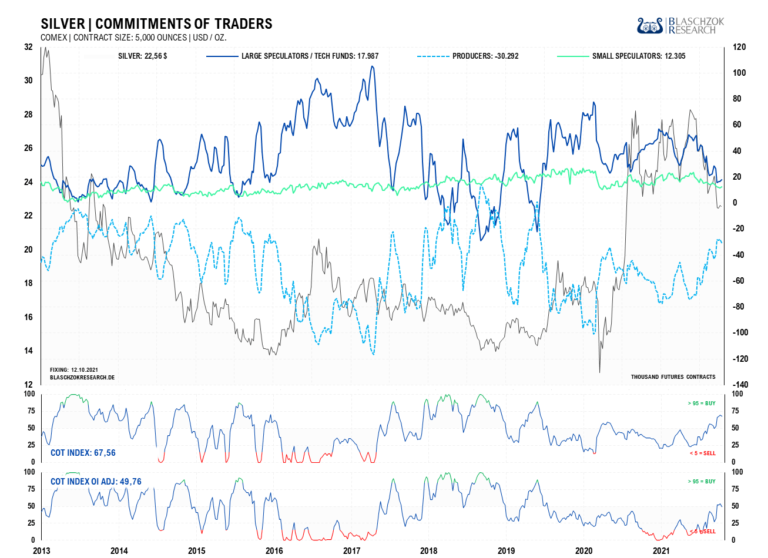

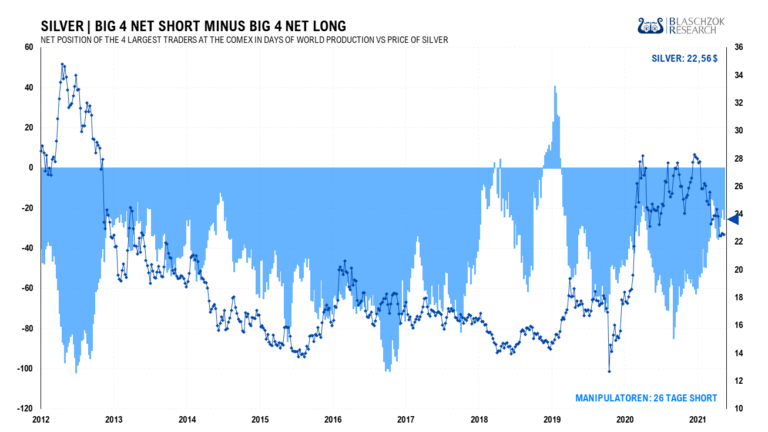

Terminmarkt: CoT-Report vom 15.10.2021

Der Silberpreis fiel zur Vorwoche um 9 US-Cent, wobei die Spekulanten 3 Tsd. Kontrakte short gingen. Dies ist neutral, doch die großen vier Händler an der COMEX haben mit 5 Tagen der Weltproduktion wieder einmal gegengehalten. Aus dieser Warte war die Preisentwicklung stark und es dürfte ein Defizit in der letzten Woche gegeben haben. Ohne diesen Positionsaufbau bei den BIG4 wäre der Silberpreis vermutlich stärker angestiegen. Wir sehen in dieser Woche das Gegenteil der letzten Handelswoche.

Der CoT-Index für die Kleinspekulanten ist mit 12 Punkten schon sehr nahe dem Kaufbereich und die Bereinigung des Terminmarktes von bullischer Spekulation schreitet voran. Dies zeigt, wie pessimistisch die Stimmung mittlerweile am Markt ist, was uns Antizykliker wiederum langsam bullisch werden lässt. Die Daten sind so gut bereinigt, dass ein möglicher finaler Sell Off höchstwahrscheinlich der letzte Abverkauf wäre.

Insgesamt ist die Bereinigung mittlerweile gut fortgeschritten und stimmt langsam bullisch. Die Trendwende ist nah oder hat womöglich schon eingesetzt. Wenn Gold jedoch nicht mitspielt, dann kann man dennoch nicht ausschließen, dass es trotz der historisch größten QE-Programme zu einem nochmaligen Panikverkauf bei Silber und eine vollständige Bereinigung am Terminmarkt kommen wird.

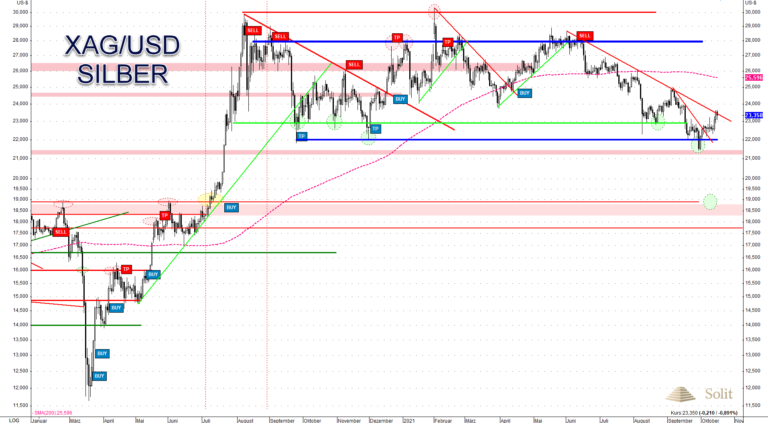

Wie erwartet, kam es nach dem Test der Unterstützung bei 22 US-Dollar zu einer technischen Erholung des Silberpreises. Dieser konnte am Donnerstag sogar seinen mittelfristigen Abwärtstrend überwinden. Das ist grundsätzlich bullisch und gibt ein mittelfristiges Kaufsignal, wenn dieser Ausbruch mit einem Anstieg über 23,65 US-Dollar bestätigt wird. Der Widerstand bei 23 US-Dollar wurde im Wochenverlauf ebenfalls durchbrochen. Nachdem dieser Kreuzwiderstand nun gebrochen wurde, hätte der Preis stärker in einem kleinen Short-Squeeze ansteigen müssen. Die großen vier Händler könnten das verhindert haben oder die Nachfrage war einfach zu schwach auf diesem Preisniveau. Da technisch gesehen ein Short-Squeeze hätte einsetzen müssen, ist es wahrscheinlich, dass die BIG4 gegengehalten haben.

Kurzfristig negativ ist jedoch, dass Gold mittlerweile wieder in seine vorherige Handelsspanne unter 1.770 US-Dollar zurückgefallen ist, was die Bullen am Silbermarkt entmutigen wird.

Charttechnisch ist die Situation einfach. Sollte der Silberpreis wieder unter 23 US-Dollar fallen, so negiert sich das bullische Setup und Silber ist darunter short. Alle Bullen, die in Hoffnung eines Ausbruchs gekauft haben, werden dann aus dem Markt gekegelt und ein Long-Drop auf 22 US-Dollar droht. Fällt der Goldpreis gleichzeitig weiter, dann droht unter 22 US-Dollar ein Abverkauf auf 19 US-Dollar beim Silber. (Silber in Euro befindet sich noch im Abwärtstrend, weshalb die Kuh aktuell noch nicht vom Eis ist.)

Im größeren Bild des Tagescharts wird eine große Handelsspanne zwischen 28 US-Dollar auf der Oberseite und 22 US-Dollar auf der Unterseite sichtbar. Entweder bricht der Abwärtstrend nun nachhaltig oder der Anstieg entpuppt sich als "False Break" und der Preis fällt zurück auf 22 US-Dollar und wird in der Folge wahrscheinlich auf 19 US-Dollar abrutschen. Abwärtstrend und Unterstützung liegen nicht weit auseinander, weshalb eine Entscheidung in Kürze fallen wird.

Da der Silberpreis im Vergleich zum Goldpreis in den letzten Monaten schwach war, hängt der weitere Verlauf ganz von der Entwicklung des Goldpreises ab. Silber hat kurzfristig nur dann eine Chance weiter anzusteigen, wenn der Goldpreis wieder auf und über 1.800 US-Dollar ansteigen kann.

Sollte hingegen die Unterstützung bei 22 US-Dollar brechen und ein Abverkauf folgen, so dürften sich die BIG4 im Bereich zwischen 19 US-Dollar und 20 US-Dollar eindecken, während Spekulanten ihre Positionen auf den Markt werfen. Antizyklische Käufe bei 19 US-Dollar haben daher ein sehr gutes Chance-Risiko-Verhältnis.

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch. Im Wochenchart ist das dreimalige Scheitern am Widerstand bei 28 US-Dollar noch deutlicher sichtbar. Selbst ein Rücksetzer auf die Unterstützung bei 19 US-Dollar, was zuvor der langfristige Widerstand war, würde das übergeordnet charttechnisch bullische Bild nicht zerstören. Eine noch mögliche Korrektur dürfte im schlimmsten Fall bei 19 US-Dollar auf starke Nachfrage treffen, weshalb wir dort ein sehr gutes Chance-Risiko-Verhältnis für Käufe auf kurz-, mittel- und langfristige Sicht vorfinden.

Im nächsten Jahr ist ein Anstieg über den Widerstand bei 28 US-Dollar denkbar, was den Silberpreis, spekulativ getrieben, schnell bis auf 36 US-Dollar hieven würde. Mit dem Scheitern der Geldpolitik bzw. fortgesetzten Anleihenkäufen, persistent hohen Inflationsraten und inflationsinduziert steigenden Zinsen, werden Gold und auch Silber zum Schutz vor Inflation zunehmend gefragt werden. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das Silber weit über sein Allzeithoch bei 50 US-Dollar tragen wird. Antizyklische Käufe bei 19 bis 20 US-Dollar wären daher im Umfeld eines wahrscheinlichen Stagflationsjahrzehnts eine äußerst günstige Kaufgelegenheit.

Der Goldpreis müsste nun vom Fleck weg drehen und wieder auf über 1.800 US-Dollar ansteigen, damit Silber den Abwärtstrend nachhaltig überwinden kann. Geschieht dies nicht, dann droht Silber auf die langfristige Unterstützung bei 19 US-Dollar abzurutschen.