Hohe Spritpreise und Inflation sind die Schuld des Staates

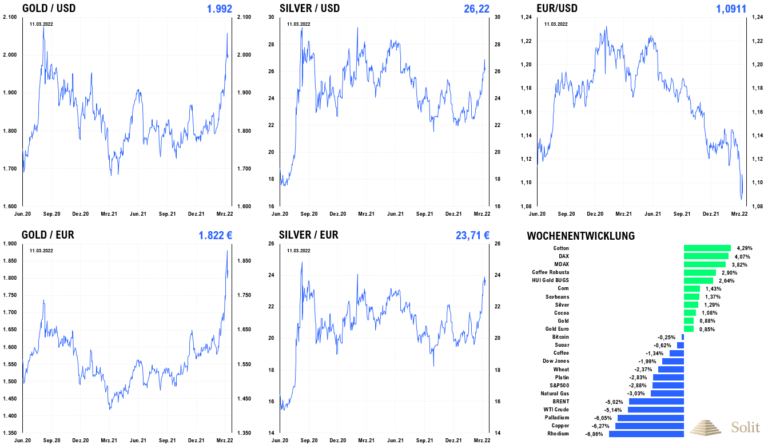

Der Goldpreis stieg in der vergangenen Handelswoche auf 2.070 US-Dollar, womit er sein Allzeithoch von 2020 nur um Haaresbreite verfehlte. Die Handelswoche schloss dieser jedoch unterhalb der psychologischen Marke von 2.000 US-Dollar und ging mit 1.992 US-Dollar ins Wochenende. Die Woche war geprägt von Hoffnungen auf einen Frieden in der Ukraine. Auf der einen Seite sitzen beide Seiten am Verhandlungstisch und auf der anderen Seite werden die Truppenstärke und die Bewaffnung auf beiden Seiten verstärkt. Der Goldpreis ist kurzfristig ein Spielball dieser Entwicklung und dieser Meldungen, weshalb man im Trading kurzfristig vorsichtig sein sollte. Insgesamt überwiegt jedoch die Hoffnung auf ein baldiges Ende des Krieges und der Sanktionen, was sich an der Korrektur des Goldpreises an die Unterstützung bei 1.959 US-Dollar zeigte, sowie einer kurzen Zwischenerholung des Euros zum US-Dollar.

Silber hielt sich mit einem Plus von 1,3 % sogar stärker als der Goldpreis, wogegen Platin und Palladium zur Vorwoche fielen. Die Rezession, die durch die Sanktionen noch verstärkt wird, sowie ein baldiger Stillstand von Teilen der Automobilindustrie aufgrund fehlender Komponenten durch die Sanktionen drücken auf die Preise von Platin und Palladium. Beide Edelmetalle fallen in Rezessionen grundsätzlich stark, da der Großteil der Nachfrage aus der Industrie kommt. Deshalb hatten wir dazu geraten bei 2.900 US-Dollar erste Gewinne bei Palladium einzustreichen und darunter keine Longposition mehr zu halten.

Die Aktienmärkte stehen weiterhin unter Druck und die Korrektur droht sich in den kommenden Wochen und Jahren, wenn auch nur inflationsbereinigt, weiter auszuweiten. Die Kryptowährungen konnten von dem Krieg in der Ukraine und den Sanktionen bisher nicht profitieren. Eine Flucht der Russen und Ukrainer in Kryptowährungen fand bislang nicht statt, da die wenigen zentralen Schnittstellen zum Fiat-Geldsystem über Tauschbörsen durch Sanktionen und den Swift-Ausschluss versperrt wurden. Die amerikanische Handelsplattform "Coinbase" hatte sogar 25.000 Wallets mit einem Bezug zu Russland eingefroren. Die Abwertung des Rubels um in der Spitze 50 % erfolgte binnen weniger Tage zu schnell, als dass Bürger ihre Ersparnisse hätten in Sicherheit bringen können. Da auch die russische Börse um 95 % eingebrochen ist wurden viele Vermögen vernichtet, sodass Russen eher dazu gezwungen sind, ihre Kryptoanlagen zu verkaufen, anstatt zusätzlich darin zu investieren. Immerhin zeigte sich in der letzten Woche eine Stärke der wenigen Privacy-Coins, die entgegen dem Bitcoin, tatsächlich für Transaktionen von Gütern und Dienstleistungen genutzt werden. Scheinbar zeigen die Sanktionen erste Auswirkungen und es werden Alternativen zum Swift-System und dem US-Dollar gesucht und genutzt.

Inflation ist die Schuld des Staates

Der Rohölpreis für die Sorte WTI stieg zuletzt in der Spitze auf 131 US-Dollar an, dem höchsten Stand seit 2008, wobei der Preis für den Liter an der Tanksäule bis auf 2,40 Euro anstieg. Das sind 12 US-Dollar je Gallone, womit der Preis für Benzin 150 % teurer ist als in den USA. Der aktuelle Krieg gibt den Regierungen die Möglichkeit, den schwarzen Peter für die historisch hohen Sprit- und Energiepreise auf die Russen zu schieben, was die Masse der Bevölkerung nur zu gerne glaubt.

Wir hatten hingegen seit langer Zeit vor diesem Anstieg der Preise gewarnt, da dies eine logische Folge der Ausweitung der Geldmenge ist. Inflation ist nach der Definition der Österreichischen Schule eine Ausweitung der Geldmenge und steigende Preise nur ein Symptom und eine logische Folge der Inflation. Dauerhafte Inflation kann nur durch das Drucken von Geld aus dem Nichts durch Notenbanken entstehen.

Vorübergehende Preisanstiege können ihren Ursprung auch im Kreditzyklus haben, doch langfristig zieht dies keine dauerhafte Preiserhöhung nach sich. Eine vorübergehende Verknappung des Angebots einzelner Güter kann ebenfalls zu einer temporären Preiserhöhung führen, doch der freie Markt gleicht die gestiegenen Preise schnell durch ein erhöhtes Angebot aus, sodass die Preise schnell wieder fallen, zumeist unter ihr vorheriges Niveau. Inflationsbereinigt fallen Rohstoff- und Konsumgüterpreise mit dem Anstieg der Produktion in der Regel kontinuierlich, was zu real ständig fallenden Preisen führt. Alles wird in einer freien Marktwirtschaft immer billiger.

Der einzige Grund, warum die Preise heutzutage immer ansteigen, ist ausschließlich mit dem Drucken von Geld durch die Notenbanken zu erklären. Die Schulden der Staaten werden von den Notenbanken finanziert und somit die Geldmenge aufgeblasen, was am Ende des Tages immer zu einer Entwertung der Währung und somit der Ersparnisse führt. Die Inflation ist also immer ein monetäres Phänomen und nur eine andere Form der Besteuerung auf indirektem Weg.

Wenn die Inflation der Geldmenge zuerst zu einem Anstieg der Vermögenspreise führt, stört sich niemand daran, da sich Viele reicher fühlen, nicht ahnend, dass es sich lediglich um eine monetäre Illusion handelt, die wie eine Fata Morgana schnell wieder verschwinden wird. Mit Zeitverzögerung und oftmals in Schüben erzeugt die Liquidität letztlich einen Anstieg der Konsumentenpreise, wobei die Masse der Menschen am Ende des Zyklus zumeist ärmer endet als vor dem Beginn der Inflation. Löhne, Renten- und Pensionsanwartschaften steigen nicht annähernd mit dem Anstieg der Konsumentenpreise an, sodass die Mittelschicht verarmt, was ebenfalls eine direkte Folge des staatlichen Geldmonopols ist. Dies wird oftmals gerne dem freien Markt, der Freiheit bzw. dem Kapitalismus angelastet, wobei es eine Folge staatlicher Eingriffe, Planwirtschaft und der Enteignung durch Inflation ist.

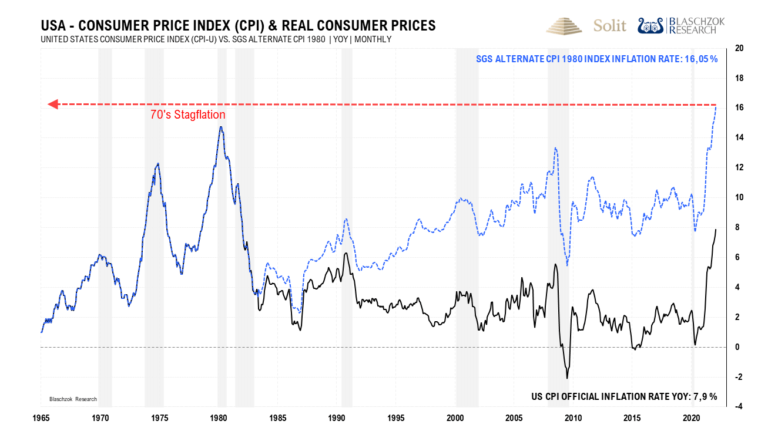

Seit 2008 hat sich die Geldmenge in den USA mehr als verzehnfacht und allein in den letzten beiden Jahren verdoppelt. Auch die Europäische Zentralbank hat im gleichen Maße die Eurogeldmenge ausgeweitet, womit für den Euro mindestens das gleiche Inflationspotenzial besteht, wie für den US-Dollar. Die Verbraucherpreise in den USA stiegen im Februar nach der offiziellen Statistik um 7,9 % zum Vorjahr an, doch nach der alten Berechnungsmethode der Konsumentenpreise, die man bis 1980 verwendet hatte, lag der Preisanstieg bereits bei 16 %, was höher ist als in der Stagflation der siebziger Jahre! Die Kerninflationsrate ex Energie und Nahrungsmittel stieg um 6,4 % im Februar. Wir stehen erst am Anfang einer weltweiten Abwertung aller Fiat-Währungen, die aufgrund der Ausweitung der Geldmenge unausweichlich ist.

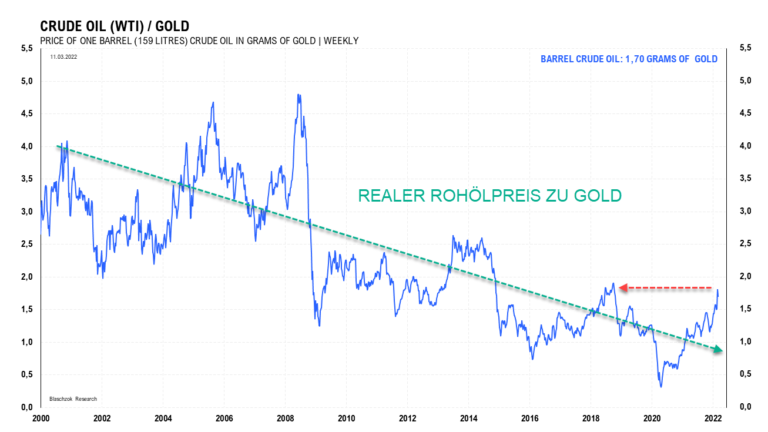

Die rekordhohen Benzinpreise reflektieren primär die Abwertung des Euros und exorbitant hohen Steuern. Der Rohölpreis stieg auf den höchsten Stand seit 2008 an, doch stieg der Benzinpreis ungleich viel stärker an, was auf eine Anhebung der Steuern in diesem Zeitraum zurückzuführen ist.

Berechnet man den Rohölpreis hingegen in der Weltwährung Gold, dann zeigt sich ein völlig anderes Bild. Aktuell liegt der Goldpreis mit 1,7 Gramm je Fass exakt auf dem langfristigen Durchschnittspreis. Im Vergleich zur Jahrtausendwende ist der Goldpreis sogar nur fast halb so hoch. Der Rohölpreis ist real um die Inflation bereinigt in der Weltwährung Gold in den letzten zwanzig Jahren real nur gefallen. Das Einzige, das sich für die Bürger in Deutschland verändert hat, ist die Kaufkraft des Euros und die Höhe der Steuern.

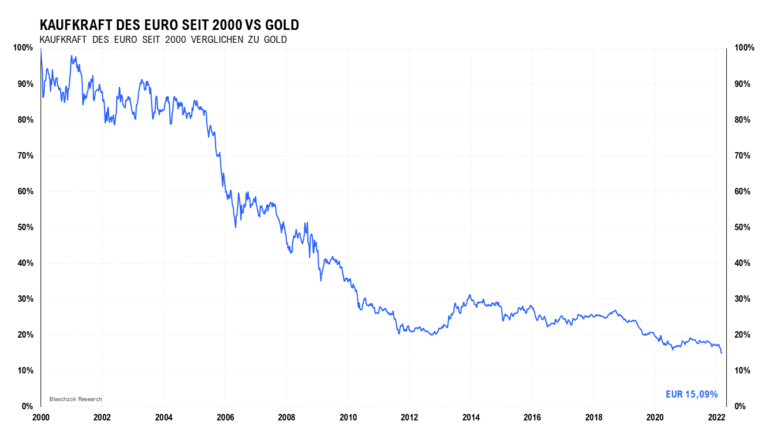

Der Euro hat zum Goldpreis seit der Jahrtausendwende rund 85 % seiner Kaufkraft verloren. Nach der offiziellen Inflationsrate liegt die Entwertung erst bei 25 %, doch ist der harmonisierte Verbraucherpreisindex ebenso manipuliert, schön gerechnet wie die offiziellen Verbraucherpreisstatistiken der US-Regierung. Da der Euro nicht deutlich zum US-Dollar aufgewertet hat in den letzten zwanzig Jahren, muss man davon ausgehen, dass die europäischen Konsumentenpreise nach der Berechnungsmethode in den USA bis 1980 auch etwa um den gleichen Prozentsatz angestiegen sind seit der Jahrtausendwende.

Noch vor einem Jahr sahen die Notenbanken keine Gefahr einer Inflation. Als die Konsumentenpreise um 4 % anstiegen, sagten Lagarde und Powell den Investoren, dass die Inflation nur vorübergehend wäre. Als die Inflationsrate bei über 5 % lag, konstatierte man, dass die Inflation längere Zeit so hoch bleiben wird, dies jedoch gut für die Wirtschaft sei. Nun steigt die Inflation in den USA um fast 8 % nach der offiziellen Statistik an, wobei man jetzt die Schuld auf Russland und Putin schiebt. Ich hatte lange in vielen Marktkommentaren und Webinaren einen Krieg vorhergesagt, den man als Sündenbock seitens der westlichen Regierungen nur zu sehr herbeisehnt, um die Schuld an dem bevorstehenden Anstieg der Konsumentenpreise von sich wegschieben zu können. Ich sagte sogar voraus, dass man wieder von einem Ölpreisschock sprechen wird, wie in den siebziger Jahren. Nun sehen wir die ersten Politiker der Grünen, die wie in den siebziger Jahren Sonntagsfahrverbote auf den Autobahnen fordern. Es ist, als hätte man das Drehbuch der siebziger Jahre für diese Inflationsperiode herausgeholt und würde dies wieder durchspielen.

Dieses Stagflationsjahrzehnt wird noch bis Ende der Dekade andauern und ebenso wie in den siebziger Jahren die Inflation und die Zinsen ansteigen, während die Kaufkraft abnimmt, die Aktienmärkte inflationsbereinigt fallen und die Menschen ihren Wohlstand verlieren werden. Nur Gold als inflationsgeschützte Anlage bietet einen Schutz in dieser Zeit, sodass insbesondere jene, die Ersparnisse besitzen, ihr Vermögen in Gold tauschen sollten.

Preiskontrollen sind schlecht – Spekulation ist gut

Die gleichen planwirtschaftlich agierenden Politiker, die die Inflation durch Schuldenaufnahme und Angebotsverknappungen durch Lockdowns und Sanktionen erst verursacht haben, was letztlich zu steigenden Rohstoffpreisen führte, fordern nun oftmals Preiskontrollen und Planwirtschaft, um die Auswirkungen der eigenen Politik zu bekämpfen. Dies wird die Situation jedoch nur verschlimmern und den Menschen noch mehr Leid und Hunger bringen. Immer dann, wenn die Nahrungsmittelpreise ansteigen, hört man die Forderung, die Spekulation auf Nahrungsmittelpreise zu verbieten, um so vermeintlich einen Anstieg der Preise und somit Hunger in der dritten Welt zu verhindern.

Diese Forderung zeugt von einem Unverständnis der Funktionsweise des freien Marktes, der Preise als Signalgeber für Produzenten und der Börse. Wenn beispielsweise aktuell durch den Krieg in der Ukraine ein großer Teil der Weizenernte auszufallen droht, dann sichern sich Verbraucher, die den Weizen für die Produktion ihrer Lebensmittel benötigen, den aktuell noch günstigen Weizenpreis für in die Zukunft über den Terminmarkt ab. Das sorgt für einen steigenden Preis und auch Spekulanten springen auf den Zug auf, was den Preis weiter erhöht, noch lange bevor die Knappheit eintritt.

Anders als das naive Gemüt glaubt, ist diese Entwicklung jedoch gut, denn der gestiegene Preis signalisiert den Landwirten, dass es profitabler ist Weizen anstatt Mais oder Sojabohnen anzubauen, worauf sie die Produktion in der nächsten Saison auf Weizen umstellen, sodass das fehlende Angebot schnellstmöglich wieder ausgeglichen wird. Der Landwirt sichert sich ab einem gewissen Preisniveau die hohen Preise für die Zukunft ab, indem er schon vor der Saat die künftige Ernte auf Termin an der Börse verkauft, was den Preis damit wieder drückt. Auch Spekulanten drücken auf den Preis und verkaufen, wenn dieser hoch genug gestiegen ist, was den Preis wieder sinken lässt.

Der freie Markt über die Signalgebung der freien Preisfindung durch Angebot und Nachfrage hat somit einen drohenden Mangel automatisch und schnellstmöglich ausgeglichen. Würde man jedoch Spekulation bzw. den Terminhandel auf Lebensmittel verhindern oder die Preise deckeln, so würden Landwirte keinen Sinn darin sehen die Produktion frühzeitig auf Weizen umzustellen, womit letztlich eine echte Knappheit an Weizen in der dritten Welt eintreten würde und wirklich Menschen verhungern müssten, worauf letztlich soziale Unruhen entstehen und viel Leid erzeugt würde. Aus Planwirtschaft und Preiskontrollen ist noch nie etwas Gutes erwachsen. Nur der freie Markt kann dafür sorgen, dass benötigte Güter so schnell wie möglich zum günstigsten Preis erzeugt werden.

Technische Analyse zu Silber: Noch in der Handelsspanne gefangen. Folgt die Kursexplosion oder die Implosion?

Terminmarkt: CoT-Report vom 11.03.2022

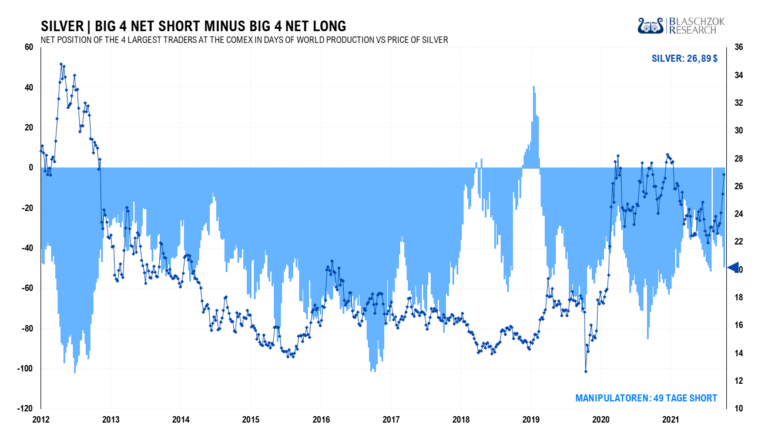

Die Terminmarktdaten zeigten, dass es in den letzten Monaten zumeist ein Überangebot am physischen Markt gegeben hatte. Nach dem starken Anstieg des Goldpreises seit Anfang Februar infolge und im Vorfeld des Ukraine-Krieges, zeigte sich in der vorletzten Handelswoche erstmals seit langer Zeit ein leichtes Defizit am Silbermarkt, das sofort die Manipulatoren aufschreckte, die erstmals leicht gegenhielten.

In der letzten Handelswoche zum Stichtag der Datenerhebung am 8. März zeigte sich endlich auch am Silbermarkt eine extreme relative Stärke. Infolge der Flucht von Investoren in Gold, gingen sukzessive Investoren und Spekulanten auch in den Silbermarkt und überkompensierten in den letzten beiden Handelswochen das aktuelle Überangebot. Es verwundert daher nicht, dass wir im neuesten CoT Report einen Aufbau der Shortposition bei den BIG4 in Höhe von 10 Tagen der Weltproduktion und bei den BIG8 in Höhe von 18 Tagen der Weltproduktion sehen, die einen deutlich stärkeren Preisanstieg zuletzt verhindert hatten, als der Goldpreis auf das alte Allzeithoch anstieg.

Hält sich Gold weiterhin stark auf hohem Niveau und dauert der Krieg an, dann wird die Investmentnachfrage auch am Silbermarkt hoch und im Defizit verbleiben. In diesem Fall stünde die Rallye am Silbermarkt womöglich erst mit Zeitverzögerung bevor. Solange der Krieg andauert, besteht die Chance eines Melt Ups mit einem Ausbruch über 28 US-Dollar, der den Silberpreis auf 36 US-Dollar schieben könnte. Dies könnte eine zweite Chance für all jene werden, die die Rallye am Goldmarkt verpasst haben.

Mit einem CoT-Index zum Open Interest von 8 Punkten sind die CoT-Daten jedoch schon langsam überkauft. Fast jeder der üblichen Spekulanten am Terminmarkt hat bereits gekauft. Endet der Krieg jedoch und es wird ein Frieden geschlossen, dann dürfte die Investmentnachfrage nach Silber hingegen plötzlich einbrechen. Der Silberpreis würde in diesem Falls stark einbrechen, da dieser ohne die Investmentnachfrage wieder in ein Überangebot rutschen könnte. Ein deutlicher Preiseinbruch wäre dann die Folge.

Fazit: Die industrielle Nachfrage ist aktuell schwach, was sich mit der Ausweitung der Rezession nicht bessern wird. Die Investmentnachfrage ist kurzfristig vom Krieg abhängig. Solange der Krieg andauert, bieten Rücksetzer Kaufchancen, doch mit einem Frieden scheint ein kurzfristiger Preisrücksetzer wahrscheinlich zu sein. Später wird die Inflation für steigende Investmentnachfrage sorgen und so einen weiteren Anstieg des Silberpreises erzwingen.

In den vergangenen drei Handelswochen rieben sich die Silberbugs ungläubig die Augen, nachdem der Goldpreis durch die Decke ging und sein Allzeithoch erreichte, wogegen der Silberpreis nicht vom Fleck wegkam. Investoren flüchteten zuerst in den sicheren Hafen Gold und erst später wurde auch Silber gekauft, sodass sich das herrschende Überangebot (Minenproduktion minus industrielle Nachfrage) in ein Defizit verwandelt hat, wodurch sich Silber in der letzten Woche stark halten konnte, während der Goldpreis korrigiert hatte.

Ein kurzfristiger Aufwärtstrend ist aktuell noch intakt und solange der Preis über 24,40 US-Dollar bleibt, solange bleibt das prozyklische Kaufsignal mit dem Ausbruch aus dem mittelfristigen Abwärtstrend auch noch intakt. Mittelfristig agierende Investoren und Swing-Trader sollte daher eine Stop-Loss-Order bei 24,40 US-Dollar platzieren.

Solange der Krieg andauert und infolgedessen der Goldpreis stark bleiben kann, solange könnte das Defizit anhalten und dies den Silberpreis weiter nach oben treiben.

Im größeren Bild des Tagescharts zeigt sich eine große Handelsspanne zwischen 28 US-Dollar auf der Oberseite und 22 US-Dollar auf der Unterseite, in der sich der Silberpreis seit fast anderthalb Jahren bewegt.

Nach fast einem Jahr mit Schwäche und mehrmaligen Tests der Unterstützung bei 22 US-Dollar, hatte der Ukraine-Krieg und die daraufhin gestiegene Investmentnachfrage den Silberpreis vor einem Einbruch unter diese Unterstützung gerettet. Der Abwärtstrend bei 24,40 US-Dollar hatte lange Zeit gehalten, doch letztlich erfolgte der Ausbruch aus diesem, womit ein prozyklisches Kaufsignal mit dem Ziel bei 28 US-Dollar entstand. Aufgrund der vorhergehenden Schwäche empfahl ich dort kurzfristige Gewinne mitzunehmen.

Mit der Zuspitzung des Konflikts in der Ukraine könnte sich jetzt jedoch weiterer Kaufdruck aufbauen, wenn der Krieg noch einige Wochen anhält. In diesem Fall wäre es denkbar, dass Silber über 28 US-Dollar ausbricht und in einem Short Squeeze bis auf 36 US-Dollar ansteigt und somit die Rallye des Goldes nachvollzieht. Solange noch Krieg geführt wird, gibt es noch Potenzial und Chancen nach oben und sogar die Möglichkeit eines explosionsartigen Anstiegs. Mit einem Frieden in der Ukraine und einer Korrektur des Goldpreises würden die Chancen hingegen schwinden und der Widerstand bei 28 US-Dollar hingegen die Möglichkeit für einen Short-Trade liefern.

Aktuell ist die weitere Entwicklung des Silberpreises leider von der Entwicklung des Krieges und den Sanktionen gegen die Ukraine abhängig, weshalb wir die Lage ständig neu bewerten und unsere Kunden darüber informieren.

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch. Im Wochenchart ist das dreimalige Scheitern am Widerstand bei 28 US-Dollar noch deutlicher sichtbar und es hat sich eine Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite etabliert.

Selbst ein Rücksetzer auf die Unterstützung bei 19 US-Dollar, was zuvor der langfristige Widerstand war, würde das übergeordnet charttechnisch bullische Bild nicht zerstören. Die Wahrscheinlichkeit einer Korrektur auf 19 US-Dollar ist aufgrund des Krieges und neuer "Konjunkturprogramme" durch die Aufnahme neuer Schulden jedoch gesunken. Der militärische Konflikt hat neue Investmentnachfrage geschaffen, die den Preis auf absehbare Zeit über 22 US-Dollar halten sollte.

In diesem Jahr ist ein Ausbruch aus dieser Handelsspanne über den Widerstand bei 28 US-Dollar möglich, was den Silberpreis, spekulativ getrieben, schnell bis auf mindestens 36 US-Dollar hieven würde. Mit einem zusätzlichen Scheitern des Taperings bzw. fortgesetzten Anleihenkäufen, persistent hohen Inflationsraten und inflationsinduziert steigenden Zinsen, werden Gold und auch Silber zum Schutz vor Inflation zunehmend gefragt werden. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird.