Silberpreis springt um 9,3% an einem Tag - Knickt die FED nach der BOE ein?

Der Silberpreis sprang zum Wochenstart an nur einem Handelstag um 9,3% auf 20,76$ nach oben, als Spekulanten ihre historisch starke Shortposition am Terminmarkt eindecken mussten. Dies war der stärkste Tagesgewinn seit 2008, dem Jahr des Bankrotts der US-Investmentbank Lehman Brothers, was den Beginn der großen Kredit- und Währungskrise markierte, auf die die ersten QE-Programme folgten.

Auch diesmal war der Hintergrund der panikartigen Silberkäufe ähnlich. Nachdem in den letzten Wochen die Ausfallversicherungen (CDS) auf Anleihen der Banken Credit Suisse und Deutsche Bank auf die Niveaus von 2008 angestiegen waren, während die Aktie der Credit Suisse auf ein Rekordtief fiel, machten am Wochenende Gerüchte über einen bevorstehenden Bankrott der Credit Suisse die Runde. Die US-Notenbank würde vermeintlich eine Sondersitzung planen, um die Märkte zu stützen und eine ähnliche Währungs- und Kreditkrise wie in 2008 zu verhindern. Der starke Anstieg der Zinsen in diesem Jahr von 0,5% auf 4% für zehnjährige US-Staatsanleihen hatte die nach billigem Geld süchtige Weltwirtschaft auf kalten Entzug gesetzt, worauf nun ein Herzstillstand des Finanzsystems droht.

Genau aus diesem Grund hatte die Bank of England (BOE) in der letzten Woche eine plötzliche Kehrtwende ihrer Geldpolitik eingeleitet und wieder mit Käufen langfristiger Staatsanleihen begonnen. Die hoch gehebelten Pensionsfonds standen vor dem Zusammenbruch, was einen Kollaps des Anleihenmarktes, explodierende Zinsen und folgend einen Einbruch der britischen Wirtschaft nach sich gezogen hätte. Das Ende der neuen Regierung, die auf mehr Schulden und Ausgaben setzt, wäre dann sehr schnell gekommen. Daher hat man anstatt des unmittelbar bevorstehenden Starts eines QT-Programms mit Verkäufen von Staatsanleihen, mit dem Kauf von Staatsanleihen begonnen. Dieses neue QE (Quantitative Easing) erhöht die Geldmenge erhöht und wird die grassierende Inflation von 10% im Vereinigten Königreich nur noch weiter anheizen.

Damit flog der Bluff der Notenbanker auf, wonach sie angeblich in der Lage wären die Inflation unter Kontrolle zu bringen auf, worüber ich in diesem Jahr viele Male schrieb. Die BOE wird nie die Geldmenge nennenswert reduzieren können, geschweige denn kurzfristig die Zinsen weiter anheben, um dem Wertverfall des britischen Pfunds Einhalt zu gebieten, wenn sie nicht einmal in der Lage ist mit QT zu beginnen, ohne dabei einen Zusammenbruch des sozialistischen ungedeckten Fiat-Money-Geldsystems auszulösen. Die Inflation wird also bleiben und sie wird zunehmen, was Investoren langsam klar wird, weshalb diese zunehmen in Edelmetalle investieren werden.

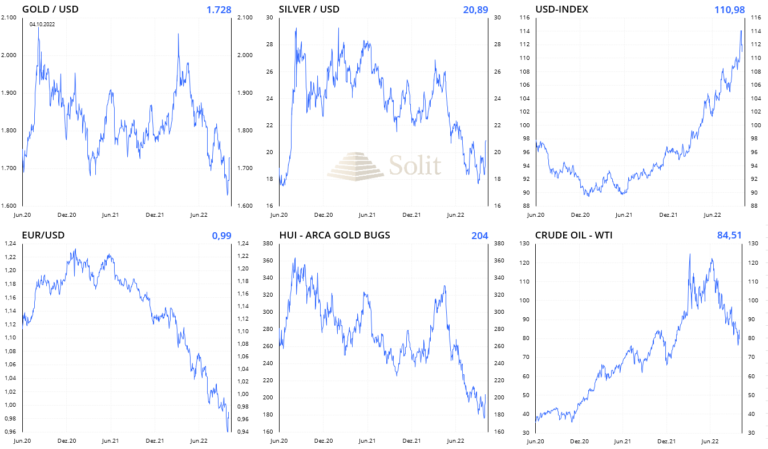

Andrew Bailey, der Gouverneur der Bank of England, war noch unmittelbar vor seinem Einknicken ultra hawkish, ebenso wie es FED-Chef Powell noch ist. Nach dem historischen Einbruch des Pfunds Sterling auf nahe der Parität zum US-Dollar, schrieb ich vergangenen Montag bereits, dass ein Eingreifen der Notenbanken unmittelbar bevorstünde. Auch der Goldpreis reagierte mit einer prompten Trendumkehr und stieg von 1.616$ auf 1.664$ in einem Short-Squeeze an, nachdem BOE-Governor Andrew Bailey eingeknickt war.

Es ist daher logisch, dass die Märkte, angesichts des möglichen Bankrotts einer für das ungedeckte Kreditgeldsystem relevanten Großbank, nun auch das Einknicken der US-Notenbank eskomptieren und die Preise der Edelmetalle nach oben schießen in Erwartung weiterer Inflation, während der USD-Index einbricht. Der Anstieg des Cable (GBP/USD) auf 1,14$ und des Euro (EUR/USD) auf 0,99$ seit letzter Woche ist daher keine Stärke dieser Fiat-Währungen, sondern der neuen Schwäche des US-Dollars geschuldet.

Wir sehen hier wahrscheinlich die große Trendwende für den USD-Index, sowie vorerst das Ende der Leitzinsanhebungen und somit wahrscheinlich auch die große Trendwende am Edelmetallmarkt. Ich habe mit meinen Lesern lange darauf gewartet und konnte daher meinen Premium-Abonnenten in der letzten Woche ein Kaufsignal für die Edelmetalle geben. Auch wenn mittlerweile selbst die Vereinten Nationen ein Ende der Leizinsanhebungen von den Notenbanken fordern, wie das Wall Street Journal berichtete, gibt es kurzfristig noch die Gefahr, dass die FED nicht sofort einknicken wird, was die Rallye am Edelmetallmarkt mit einem wieder stärkeren US-Dollar noch einmal ausbremsen könnte, worauf sich Daytrader vorbereiten müssen. Insbesondere die Arbeitsmarktdaten am Freitag könnten die Stimmung noch einmal verderben, wenn diese gut ausfallen sollten und mit einem nochmaligen Zinsschritt gerechnet wird. Aktuell erwartet 60% des Marktes einen weiteren Zinsschritt um 50 Basispunkte zum nächsten Zinsentscheid am 2. November, wobei 40% immer noch mit einem weiteren Zinsschritt um 75 Basispunkte rechnen, wie die Fed Funds Futures zeigen.

Ein nochmaliger Rücksetzer würde all jenen, die diesen Anstieg verpasst haben, womöglich noch einmal eine finale Chance für einen guten Einstieg liefern. Im großen Bild dürfte das Einknicken der BOE jedoch die große Trendwende am Edelmetallmarkt darstellen, auch die US-Notenbank bald einknicken und ein neuer zyklischer Anstieg bei Gold, Silber und den Minenaktien beginnen.

Gold- und Silberminenaktien vollziehen Trendwende

Auch der Goldpreis konnte gestern einen wichtigen technischen Widerstand bei 1.680$ überwinden, was ein weiteres prozyklisches Kaufsignal lieferte und Spekulanten sukzessive aufsprangen. Der Goldpreis erlebte in der letzten Handelswoche bereits einen Short-Squeeze, sodass der Preisanstieg hier zum Wochenstart nicht so spektakulär war, wie jener am Silbermarkt. Die Gold- und insbesondere die Silberminen verbuchten ebenso extreme Kursgewinne. Der HUI-Goldminenindex stieg allein gestern um 5% an, nachdem der langfristige Aufwärtstrend bei 180 Punkten in der Vorwoche erfolgreich getestet und verteidigt wurde.

Nachdem nun die erste Notenbank eine Trendwende ihrer Geldpolitik vollzogen hat und der Bluff der Inflationsbekämpfung aufflog, ist es sehr unwahrscheinlich geworden, dass das Verlaufstief am Aufwärtstrend bei 180 Punkten beim HUI-Goldminenindex noch einmal getestet wird. Viel wahrscheinlicher ist, dass sukzessive Kaufdruck aufkommt und die Notierungen weiter ansteigen werden. Mit einem Einknicken der US-Notenbank dürfte es dann kein Halten mehr geben und die Minenaktien überproportional zu Gold und Silber davon profitieren im nächsten Jahr.

Auch der Rohölpreis war aus einem mittelfristigen Abwärtstrend ausgebrochen und erzeugte damit ein Kaufsignal. Auf dem OPEC+ Treffen am Mittwoch wird eine Kürzung der Förderung um 0,5 bis 1,5 Mio. Barrel pro Tag diskutiert, um den kommenden Nachfragerückgang in der Rezession auszugleichen. Auch die Verkäufe aus den strategischen US-Reserven in Höhe von 1 Mio. Barrel am Tag sollen im November enden. Dies könnte den Markt in ein deutliches Defizit drücken. Da der Terminmarkt historisch stark überverkauft ist, wäre ein starker Preisanstieg am Rohölmarkt folgend möglich wieder auf 120$ je Fass. Dies würde den Preisauftrieb zusätzlich verstärken, was letztlich wieder Druck auf die Notenbanken ausüben würde, die Zinsen weiter anzuheben.

Insgesamt erleben wir die Stagflation so, wie ich sie schon in 2019 detailliert vorhergesagt habe in Artikeln, Vorträgen und Webinaren. Die Inflation hat die Notenbanken zu Zinsanhebungen gezwungen, auf die sie jedoch mit einem Management des Zinsanstiegs über weitere QE-Programme reagieren müssen, damit ihnen ihre planwirtschaftlich erzeugte Zombiewirtschaft nicht sofort um die Ohren fliegt. Dies wird die Fiat-Währungen weiter entwerten und die Preise der Edelmetalle diametral gegensätzlich stark ansteigen. Es ist erstaunlich, dass selbst jetzt noch immer ein großer Teil des Marktes nicht annähernd versteht, was hier passiert und ahnungslos durch das Geschwurbel der Notenbanker und Politiker ziellos hin- und herspringt. Dies hat jedoch dazu geführt, dass wir Gold und Silber noch einmal shorten und letztlich jetzt wieder günstig zurückkaufen konnten, wie auch die Goldminenaktien, was unseren Profit nur erhöht. Der skizzierte Fahrplan für die Stagflation ist seit 2019 unverändert und alle anderen Ereignisse nur Symptome dieses großen Resets im Finanzsystem. Keep calm an buy gold!

Technische Analyse zu Platin: Platin – Aktuell gute Chancen aber auch Risiken

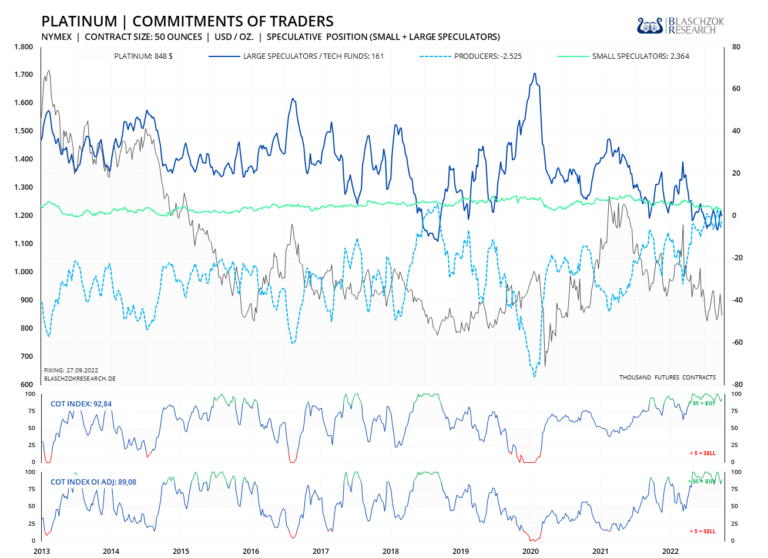

Terminmarkt: COT-Report vom 30.09.2022

Der COT-Report wird immer freitags seitens der US-Terminmarktaufsicht (CFTC) veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die COT-Daten werden also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten von Blaschzok Research erhielten noch vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber und Platin. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen. Mit ihnen hat man einen Vorteil im Trading am Rohstoffmarkt.

Das Sentiment für Platin ist immer noch extrem bärisch. Charttechnische Kaufsignale nach Rücksetzern sind damit Kaufchancen, wobei man bei diesen keine Sorge mehr vor großen Verlusten haben muss. Der neueste Report zeigte jedoch überraschend deutliche Schwäche zur Vorwoche. Der Preis fiel um 76$ und die Spekulanten gingen gerade einmal mit 2 Tsd. Kontrakte short. Wäre der Goldpreis nicht losgesprintet, dann hätte sich Platin auf dem aktuellen Preisniveau eingependelt und wäre vermutlich noch eine Stufe tiefer gefallen. Da die COT-Daten immer noch stark überverkauft sind, wird Platin mit einem weiteren Anstieg des Goldpreises ansteigen können et vice versa fallen, wenn der Goldpreis wieder korrigiert.

Aufgrund der deutlichen Schwäche im letzten Report sollte man sehr vorsichtig sein bei Platin, wenn der Goldpreis weiter fällt. Stopps sind unser bester Freund im Trading!

Aufgrund der bevorstehenden stärksten Rezession seit Jahrzehnten, hat es der Preis für das Industriemetall Platin offensichtlich schwer anzusteigen. Mehr als die Hälfte der jährlichen Minenproduktion wird in der Automobilindustrie zur Herstellung von Katalysatoren verwendet. Die Rezession wird in den nächsten Jahren im Umfeld steigender Zinsen zulegen und Leasing- sowie Finanzierungsgeschäftsmodelle für Neuwagen auf die Probe stellen. Ein starker Rückgang der Neuwagenverkäufe mit entsprechenden Gewinnrückgängen für die Automobilhersteller sind zu erwarten. Dennoch wird aus der Platinindustrie für 2022 ein Defizit von 627 Millionen Unzen erwartet, wobei hier die Rezession noch nicht berücksichtigt sein dürfte.

Kurzfristig zeigt sich, dass sich Platin nicht selbständig machen und ohne Gold und Silber ansteigen kann. Zuletzt gab es bei Platin zwei gute kurzfristige Kaufsignal im Juli und September, nachdem der Goldpreis jedes Mal ansteigen konnte. Zuletzt hatte sich Platin jedoch stärker gezeigt und war nicht mit dem Goldpreis gefallen, was auf ein zyklisches Tief hindeutet.

Aktuell erwarte ich, dass die Korrelation zwischen dem Gold- und dem Platinpreis sehr hoch bleiben wird, sprich beide werden gleichlaufen und tendenziell gleichzeitig Kauf- und Verkaufssignale erzeugen. Zeigt Platin bei Preisrückgängen des Goldpreises relative Stärke, so wäre das ein Indiz für gute sichere Gewinne mit Platin, sobald der Goldpreis ein Kaufsignal erzeugt.

Die guten COT-Daten zeigen, dass es keine Gefahr von schnellen starken Preisrückgängen gibt, weshalb man gut mit Stopps arbeiten kann. Mittelfristig dürfte es Platin schwer haben, doch langfristig sehe ich sehr gute Chancen für Platin, da ein Drittel der Jahresweltproduktion in anderen Industrien Verwendung findet.

Käufer mit langfristigem Horizont finden bei einem Preis um die 800$ je Feinunze eine gute Investmentchance auf Sicht der nächsten fünf Jahre. Mittelfristig bis Ende des Jahres dürften nur Trader Freude an diesem hochvolatilen Markt haben, was jedoch aufgrund der hohen positiven Korrelation zum Goldpreis gut zu handhaben ist. Bricht der kurzfristige Abwärtstrend, dürfte Platin wieder steigen, sofern auch der Goldpreis wieder ansteigen und sich oberhalb von 1.680$ halten kann. Auf Sicht der nächsten Monate ist mit einer volatilen Seitwärtsbewegung zu rechnen. Rücksetzer bis in den Bereich bei 800$ dürfte immer wieder eine gute Kaufchance bieten.

Langfristige Analyse

Ende 2020 hatten wir mit einem Preisanstieg über den Widerstand bei 1.000 US-Dollar ein Kaufsignal bis 1.350 US-Dollar gegeben und gingen von einer anschließenden Korrektur auf 1.000 US-Dollar aus. Das war nur ein grobes Szenario, das wir aus der fundamentalen Schwäche am Platinmarkt abgeleitet hatten, doch exakt so eintraf. Zuletzt hatten wir weitere Verkaufssignale bis 830$, die auch eintrafen.

Langfristig dürfte sich im Bereich zwischen 800 US-Dollar und 1.000 US-Dollar ein langfristiger Boden ausbilden. Wir empfehlen Rücksetzer in den Bereich um die 800 US-Dollar als mittel- bis langfristige Kaufchance zu nutzen. Auch kurzfristig agierende Trader haben dort grundsätzlich ein Setup mit einem guten Chance-Risiko-Verhältnis. Man muss sich jedoch bewusst sein, dass Platin und Palladium während Rezessionen kurzzeitig auch stark einbrechen können, weshalb eine Stopp-Loss-Order der beste Freund kurzfristig agierender Trader ist.

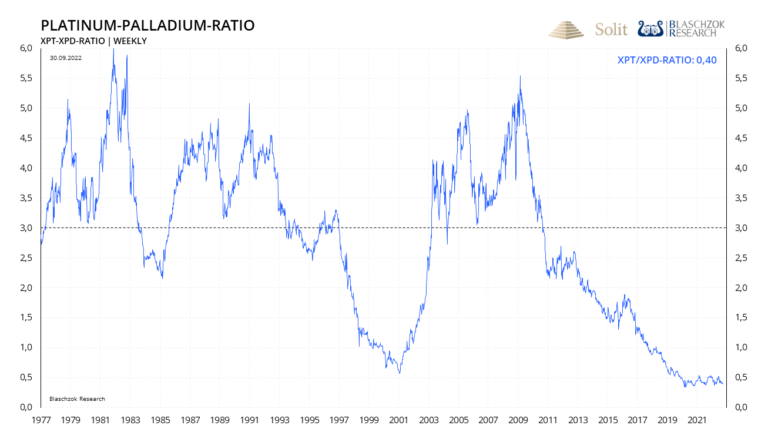

Das Platin-Palladium-Ratio zeigt, dass Platin in den vergangenen 50 Jahren immer teurer war als Palladium, mit Ausnahme der Jahrtausendwende und aktuell seit 2017.

Wir sehen in den letzten Jahren in der Industrie eine fortschreitende Substituierung von Palladium durch das günstigere Platin. Solange Palladium teurer ist, sollte auch die Substitution weiter voranschreiten und letztlich auch zu steigenden Platinpreisen führen. Diese Transformation ist ein langsamer Prozess und man schätzt, dass jährlich etwa 1,5 Millionen Unzen Palladium in der Industrie durch Platin ersetzt werden.

Langfristig ist es konsequent logisch und wahrscheinlich, dass die Substitution in der Zukunft zu einem Überangebot bei Palladium und einem Defizit bei Platin führen wird. Das Ratio würde dann wieder ansteigen, wobei Platin das Palladium massiv outperformen dürfte. Würde das Ratio nur zu seinem Durchschnitt der letzten 50 Jahre bei 3 zurückkehren, entspräche dies einer sechsmal besseren Performance von Platin zu Palladium in der Zukunft.

Will man ein langfristig ausgerichtetes Edelmetalldepot auf Sicht von mindestens einer Dekade aufpeppen, so wäre Platin eine Spekulation wert, da es nicht nur in Katalysatoren Anwendung findet, sondern in vielen weiteren Industrien und insbesondere in erneuerbaren Energien, wogegen Palladium nur in Katalysatoren für Benzinmotoren genutzt wird. Da Platin auch zu Gold und Silber historisch günstig ist, wäre es denkbar, dass Platin sogar die monetären Edelmetalle in den kommenden zehn Jahren outperformen könnte. Kurzfristig hat Platin noch mit einem Überangebot zu kämpfen, doch auf Sicht einer Dekade scheint das Risiko begrenzt und die Gewinnchance sehr hoch zu sein, weshalb wir Rücksetzer weiterhin zum Aufbau einer neuen langfristigen Position nutzen werden.