Kommt mit Trump "Make mining great again?"

Die bevorstehende Rückkehr von Donald Trump ins Weiße Haus hat den Ton für die Finanz- und Rohstoffmärkte auf dem Weg ins Jahr 2025 neu bestimmt. Nachdem er nach seiner Niederlage im Jahr 2020 und den anschließenden rechtlichen Problemen so gut wie abgeschrieben war, läutet Trumps Wiederwahl eine Rückkehr zur "America First"-Politik der USA ein. Bis zu einem gewissen Grad verschafft Trumps Sieg den Anlegern eine gewisse Klarheit, da die Wahl ohne Gegenkandidaten stattfand und die Republikaner die Regierung dominieren, doch es bleibt eine große politische Unsicherheit. Seit der Wahl haben "Trump-Trades" die Märkte dominiert und dem US-Dollar, den Kryptowährungen und den US-Aktienmärkten Auftrieb gegeben.

Viele Rohstoffe haben seit der Wahl aufgrund von Gewinnmitnahmen und Sorgen über das Tempo der US-Zinssenkungen unter Trumps Wirtschaftspolitik etwas nachgegeben. Dennoch werden die Rohstoffmärkte heute durch eine Reihe von Faktoren gestützt, von den sich entwickelnden strukturellen Defiziten bei vielen wichtigen Metallen, die für die Energiesicherheit, die digitale Infrastruktur und die Hightech-Produktion benötigt werden, bis hin zu den Goldkäufen in historischem Umfang durch Zentralbanken und andere.

Tump 2.0 – Wichtige Chancen für Investoren in Metalle und Bergbau:

- Wird Trumps Fokus auf das industrielle Wachstum in den USA die Nachfrage nach Metallen ankurbeln? – Trump 1.0 war gut für Metalle. Während ein Handelskrieg die Nachfrage kurzfristig belasten könnte, wären das Wachstum der US-Industrie, die Verlagerung von Lieferketten und mögliche neue chinesische Impulse als Reaktion auf die Zölle positive Katalysatoren für den Bergbausektor.

- Wie wird der zukünftige Energiemix aussehen? – Die Unterstützung der USA für erneuerbare Energien könnte sich unter Trump abschwächen, doch der weltweite Vorstoß für sichere, erschwingliche und kohlenstoffarme Energie hat an Dynamik gewonnen. Erneuerbare Energien und Batteriespeicher sind untrennbar mit der technologischen und wirtschaftlichen Entwicklung verbunden, von der KI bis zum Verkehr, wovon eine Reihe von Metallen profitieren.

- Wie geht es weiter mit der Edelmetallhausse? – Die Triebkräfte der Hausse bei Gold scheinen von Trumps Politik isoliert zu sein. Das Risiko liegt auf der Oberseite, da die US-Zinsen trotz der hartnäckigen Inflation einen klaren Abwärtstrend aufweisen. Ein signifikanter Anstieg der US-Schulden dürfte den USD in einer Zeit der Ent-dollarisierung in den Schwellenländern belasten.

- Crypto-Währungen vs. Gold? – Als Bitcoin (BTC) die 100.000-Dollar-Marke erreicht, hat sich eine neue Generation von Anlegern mit den Vorteilen dezentraler Vermögenswerte, die Ähnlichkeiten mit Gold aufweisen, vertraut gemacht. Die Rolle von BTC in einem Portfolio ist jedoch zurzeit eine weitgehend andere als die des gelben Metalls, und seine Korrelation ist weniger mit Gold, sondern mit US-, insbesondere US-Technologie-Aktien ist in den letzten Jahren stärker geworden. Gold ist ein bewährter sicherer Hafen, der langfristig unkorrelierte Renditen bei geringer Volatilität bietet. Gold wird darüber hinaus in Schmuck, Münzen und der Technologie verwendet. BTCs augenblicklicher Wert resultiert daraus, dass es ein Staats- und bankenunabhängiges Wertaufbewahrungsmittel ist. Die regulatorischen und technologischen Möglichkeiten Bitcoin zu erwerben, halten und handeln verbessern sich fortwährend, weswegen BTC stark mit dem Nasdaq-Index korreliert. BTC ist darüber hinaus weiterhin sehr volatil. Allerdings sind die Aussichten dieser Crypto-Währung unter einer Trump-Administration positiv.

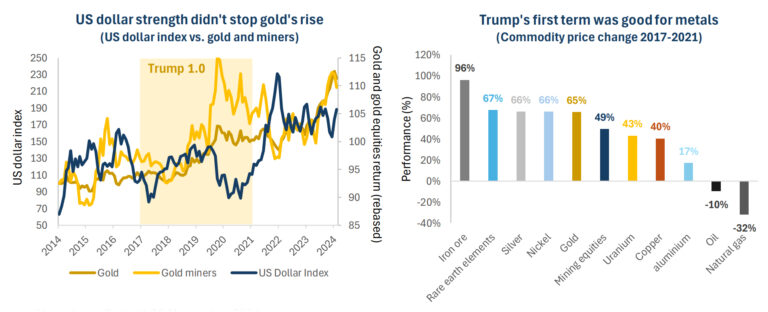

Was geschah mit Metallen und Bergbau während Trumps erster Amtszeit?

Ungewöhnlich für eine neue Regierung haben die Anleger in letzter Zeit die Erfahrung gemacht, wie sich die Märkte während Trumps erster Amtszeit verhalten haben. Wie die obige Grafik zeigt, hat sich der Metall- und Bergbausektor in diesem Zeitraum trotz des starken US-Dollars, der Zinserhöhungen und der Sorgen über einen Handelskrieg weitgehend gut entwickelt. Industriemetalle wie Kupfer, Aluminium und Eisenerz stiegen zwischen 2017 und 2020 stark an, während Gold und Silber ähnliche Renditen wie der S&P500 erzielten. Die Öl- und Gaspreise fielen, da die Produktion zunahm. Steigende Metallpreise und niedrigere Energiekosten schufen ein allgemein günstiges Umfeld für Bergbauaktien, wobei diversifizierte Bergbauunternehmen während Trumps Präsidentschaft um rund 49 % und Edelmetallaktien um rund 73 % zulegten (1).

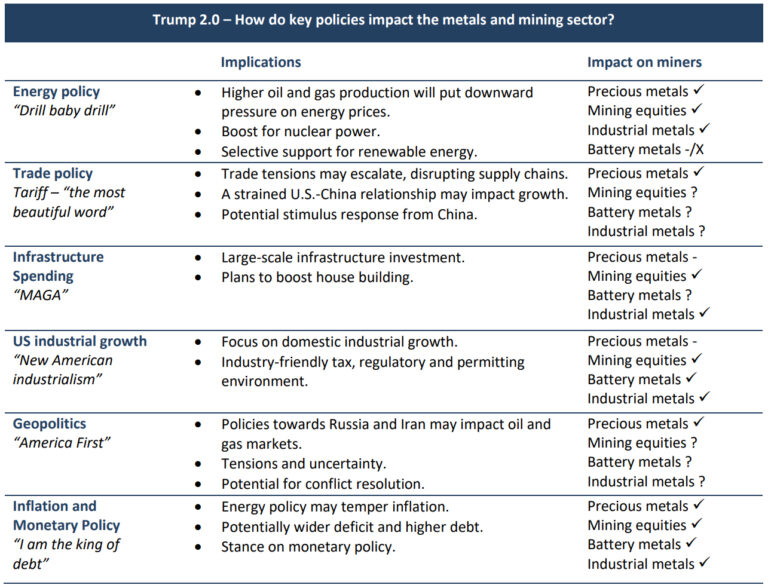

Wir sind der Ansicht, dass die Triebkräfte für den Metall- und Minensektor zu Beginn von Trumps zweiter Amtszeit im Vergleich zu 2017 wesentlich stärker sein werden. Viele Spezial- und Industriemetalle werden in den kommenden Jahren Defizite aufweisen, da das metallintensive technologische Wachstum die Nachfrage antreibt und das Angebot begrenzt bleibt. In der Zwischenzeit sind Edelmetalle in einen neuen Aufschwung eingetreten, der durch niedrigere Realzinsen und eine historisch hohe Goldnachfrage seitens der Zentralbanken gestützt wird. Trotz dieser positiven Aussichten führte der Wahlsieg Trumps zu einem drastischen Ausverkauf im Metall- und Bergbausektor, angeführt von den Edelmetallen, wobei der Goldpreis in den Tagen nach der Wahl um 6,5 % und Goldminenaktien um 11,2 % zurückgingen (2), während US-Anleiherenditen in die Höhe schnellten. Diese Marktreaktion verdeutlicht, wie wichtig es ist, zwischen dem kurzfristigen Lärm, der durch die "Trump-Trades" entsteht, und den längerfristigen Chancen, die eine neue Trump-Präsidentschaft den Anlegern bietet, zu unterscheiden. Wenn wir die Kernbereiche von Trumps Politik aufschlüsseln, sehen wir, dass die "Trumponomics" sowohl Chancen als auch Herausforderungen für den Sektor bieten, während das breitere makroökonomische Bild für die meisten Rohstoffe unverändert bleibt.

In den kommenden Monaten wird sich zeigen, wie sich Trumps Politik manifestieren wird und welche Auswirkungen sie auf den Metall- und Bergbausektor haben wird. In den folgenden Abschnitten untersuchen wir einige der möglichen Folgen für Metall- und Bergbauaktien.

Edelmetalle – Verändert die Wahl Trumps die Marktbedingungen für Gold und Silber?

Gold und Silber haben sich während Trumps erster Amtszeit gut entwickelt und der Sektor scheint fundamental unterstützt zu sein, während wir uns Trump 2.0 nähern. Wir sind der Ansicht, dass drei Schlüsselfaktoren die neue Hausse bei den Edelmetallen antreiben, die dazu geführt hat, dass Gold seit seinem Tiefststand im Oktober 2023 um rund 45 % gestiegen ist und Edelmetallminen im gleichen Zeitraum um 53 % zugelegt haben (3). Erstens sind die Goldkäufe der Zentralbanken, die in den letzten Jahren Rekordhöhen erreicht haben, nach wie vor stark und dürften auch weiterhin anhalten. Die asiatischen Zentralbanken waren in diesem Zeitraum die wichtigsten Käufer, aber auch einige europäischen Zentralbanken erhöhen ihre Bestände, wobei die polnische Nationalbank im zweiten und dritten Quartal dieses Jahres der größte Käufer war. Der wachsende Status von Gold als strategischer Vermögenswert für Zentralbanken wurde Anfang des Jahres deutlich, als es den Euro überholte und zum zweitgrößten Reservewert der Welt wurde. Zweitens hat die starke physische Nachfrage aus dem außerbörslichen Handel (OTC) und die Nachfrage des Einzelhandels auf ausgewählten Märkten, insbesondere in Indien (4), den Goldpreis weiter gestützt.

Der dritte und vielleicht wichtigste Faktor war die Rückkehr des Interesses westlicher Anleger am Goldsektor über physische Gold-ETFs in den letzten Monaten. Im dritten Quartal 2024 stoppten die börsengehandelten Goldfonds ihre seit neun Quartalen andauernden Abflüsse, da die Käufe westlicher Anleger neben den anhaltenden Käufen asiatischer Anleger stark zunahmen. Die Anzeichen für eine Rückkehr des Anlegerinteresses im Westen unterstreichen das sich verbessernde makroökonomische Bild für Edelmetalle. Eine wichtige Frage ist daher, ob die Trumponomics erhebliche Auswirkungen auf die makroökonomischen Bedingungen in den USA haben werden, insbesondere auf die Aussichten für die Zinssätze. Die Beziehung zwischen der Entwicklung des Goldpreises und der Entwicklung der US-Renditen und des US-Dollars hat sich in den letzten Jahren verwischt, doch im Großen und Ganzen bleibt es dabei, dass eine starke Aufwärtsdynamik bei beiden einen Gegenwind für das gelbe Metall darstellt.

Was die US-Zinsen betrifft, so hat sich die Inflation als hartnäckig erwiesen, aber wir sehen einen klaren Abwärtstrend. Auch wenn das Tempo der Zinssenkungen im Jahr 2025 mit Unsicherheit behaftet sein könnte, sind insgesamt sinkende Zinssätze ein äußerst unterstützender Faktor für Metalle und Bergbau. Insgesamt macht der designierte Präsident keinen Hehl aus seinem Wunsch nach einem schwächeren Dollar und niedrigeren Zinsen. Nachdem er seine Missbilligung über Jerome Powells Haltung einer strengeren Geldpolitik zum Ausdruck gebracht hat, können wir sicher sein, dass Trump alles in seiner Macht Stehende tun wird, um eine weichere Politik zu fördern. Es sei daran erinnert, dass Trump in seiner ersten Amtszeit Judy Shelton, eine prominente Verfechterin des Goldstandards, für einen Sitz im Gouverneursrat der Federal Reserve nominiert hat. Die Erwartungen der Anleger auf einen langsameren Zinssenkungszyklus unter Trump könnten sich als unbegründet erweisen. Da der kommende Präsidentu.a. aufgrund einer Verärgerung über die Inflation der letzten Jahre gewählt wurde und eine Energiepolitik verfolgt, die darauf abzielt, die Energiekosten für Verbraucher niedrig zu halten, gehen wir davon aus, dass die Zinssätze in den USA weiter sinken werden, wenn auch in nächster Zeit mit einer potenziell geringeren Geschwindigkeit. Sachwerte, insbesondere Edelmetalle, scheinen unter diesen Bedingungen zu profitieren. Sollte Trumps Politik erfolgreich zu einem stärkeren Wirtschaftswachstum (möglicherweise mit einer gewissen Inflation) führen, wäre dies unserer Ansicht nach für ausgewählte Metallproduzenten sehr förderlich.

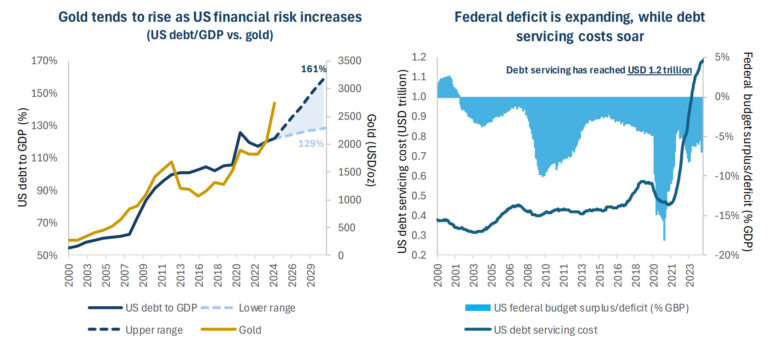

Was die Aussichten für den US-Dollar anbelangt, so könnte er zwar kurzfristig weiter an Stärke gewinnen, aber wir glauben, dass die Realität der steigenden Schulden und des Schuldendienstes in Verbindung mit einem Haushaltsdefizit und einem weniger aggressiven Zinsumfeld die Währung im Laufe der Zeit unter Abwärtsdruck setzen wird. Die Projektionen für die Verschuldung sind unter der von Trump vorgeschlagenen Politik deutlich höher als unter der Alternative der Demokraten, wobei die Verschuldung im Verhältnis zum BIP in den kommenden zehn Jahren auf 143 % und in einem Szenario mit hohen Kosten sogar auf 161 % ansteigen könnte (5). Auch wenn das neue Department of Government Efficiency ("DOGE") unter der Leitung von Elon Musk und Vivek Ramaswamy begrenzte positive Auswirkungen auf die Staatsfinanzen haben könnte, ist die erhebliche Verschlechterung der Finanzlage der USA offensichtlich. Die Kosten für den Schuldendienst sind in den letzten Jahren angesichts steigender Schulden und höherer Zinssätze in die Höhe geschnellt und werden im Jahr 2024 rund 1,2 Billionen USD betragen, verglichen mit 500 Milliarden USD Ende 2021 (6). Diese Herausforderungen fallen in eine Zeit, in der sich die Schwellenländer vom Dollar verabschieden. China hat seine Bestände an US-Schatzpapieren seit Anfang 2022 um 11 % verringert, während es seine Goldbestände im gleichen Zeitraum um rund 13 % erhöht hat (7). Der Trend zur Entdollarisierung ist zwar schon seit einiger Zeit im Gange, aber wir sind der Ansicht, dass Trumps konfrontativer Ansatz in den internationalen Beziehungen diesen Trend wahrscheinlich noch beschleunigen wird.

Handel, Wachstum und Energiepolitik – Ein Nachfrageboom für Metalle in den USA?

Die Wiederwahl Trumps bringt viel Unsicherheit für den Handel und damit auch für die Rohstoffmärkte mit sich. Während Trump zunächst die Einführung eines Basiszolls von 10 % bis 20 % auf alle Einfuhren und bis zu 60 % auf chinesische Einfuhren in Aussicht gestellt hatte, wird die wahrscheinliche Auswirkung eine Erhöhung des gewichteten US-Gesamtzolls um 5 Prozentpunkte sein, von derzeit ca. 3 % auf 8 % bis Ende 2026 (8). China wird die Hauptlast dieser Erhöhung zu tragen haben. Trumps harte Rhetorik verleiht seiner Politik ein Element der Unvorhersehbarkeit, wie z.B. sein Versprechen im November, Zölle in Höhe von 25 % auf Importe aus Kanada und Mexiko und zusätzliche 10 % auf chinesische Waren zu erheben. Eine weitere Drohung im Vorfeld der Wahl bestand darin, "100 % Zölle" auf die BRICS, eine Gruppe von neun Entwicklungsländern, zu erheben, falls diese eine Konkurrenzwährung zum US-Dollar schaffen, was auf eine erhöhte Volatilität an den Devisenmärkten schließen lässt.

Wir betrachten Trumps anhaltende Zolldiskussion als eine Ankertechnik, um die Markterwartungen zu verändern, doch zweifellos birgt dieses Umfeld kurzfristig Risiken (und Chancen) für die Rohstoffmärkte. Handelskriege wirken sich in der Regel auf das Wachstum aus und verringern somit die Rohstoffnachfrage, doch die geopolitisch aufgeladene Natur der Handelskonfrontation zwischen den USA und China erhöht die Wahrscheinlichkeit, dass Strafzölle der USA Vergeltungsmaßnahmen der Chinesen in Form von Konjunkturmaßnahmen nach sich ziehen werden. Chinesische Politiker deuten bereits "proaktivere" fiskalische Anreize neben einer "moderat lockeren" Geldpolitik an, was Metalle und Bergbauunternehmen wahrscheinlich unterstützen würde (9). Sollte Trumps "America First"-Politik das industrielle Wachstum in den USA erfolgreich ankurbeln, wäre dies zweifellos positiv für die Industriemetallproduzenten. Bergbauunternehmen, die in den USA ansässig und tätig sind, würden am meisten von einer Politik profitieren, die die Steigerung der inländischen Produktion und die Verlagerung von Lieferketten fördert.

Für Anleger in Metalle und Bergbau ist es wichtig, dass der wichtigste Nachfragetreiber, die neue industrielle Revolution, von Trumps Politik nicht beeinträchtigt wird. Das rasante Wachstum in einer Reihe von Technologien, in denen Metalle intensiv genutzt werden, wird sich fortsetzen – vom Bau von Rechenzentren und der Einführung der künstlichen Intelligenz bis hin zum unaufhaltsamen Aufstieg der sauberen Energie.

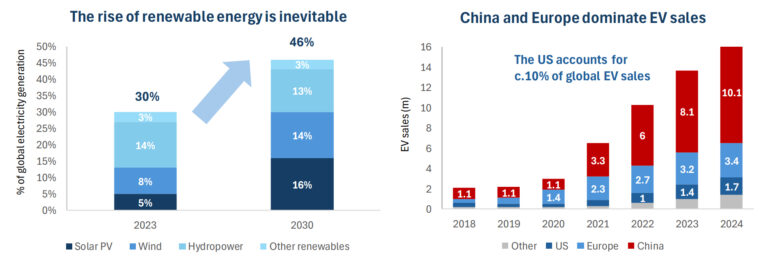

Trumps Skepsis gegenüber dem Klimawandel ist bekannt, und eine seiner bekanntesten Maßnahmen ist die Kürzung der Unterstützung für die Entwicklung sauberer Energien im Rahmen des Inflation Reduction Act (IRA) 2022. Auch wenn die Kürzungen der Subventionen eine geringere Nachfrage nach bestimmten Rohstoffen für saubere Energietechnologien, insbesondere nach Batteriemetallen, zur Folge haben könnten, sind wir der Ansicht, dass der Übergang zu sauberer Energie eine starke Dynamik aufweist, da im Rahmen des IRA bereits 115 Mrd. USD ausgegeben wurden. Es wird prognostiziert, dass die Stromerzeugung aus erneuerbaren Energien von 2023 bis 2030 weltweit um fast 90 % ansteigen wird, während die Stromerzeugung aus erneuerbaren Energien im Jahr 2025 die Stromerzeugung aus Kohlekraft überholen wird. Außerdem wird prognostiziert, dass der Anteil der erneuerbaren Energien an der weltweiten Stromerzeugung von derzeit rund 30 % bis zum Ende dieses Jahrzehnts auf 46 % steigen wird (10). Dieser sich verändernde Energiemix hat erhebliche Auswirkungen auf die Nachfrageaussichten für Metalle, von Kupfer und Aluminium für die elektrische Infrastruktur über Lithium und Nickel für Batteriespeicherkapazitäten bis hin zu Silber für die Herstellung von Photovoltaik-Solarzellen. Die Energienachfrage wird mit der technologischen Entwicklung weiter zunehmen. Das Wachstum der Kryptowährungen ist ein Beispiel dafür: Der jährliche Verbrauch von Bitcoin wird derzeit auf rund 175 TWh geschätzt, was dem Energieverbrauch Polens entspricht (11).

Neben dem Ausbau der erneuerbaren Energien dürfte sich auch das Wachstum der Kernenergie unter Trump fortsetzen und möglicherweise beschleunigen, da Technologieunternehmen erhebliche Investitionen in diesem Bereich tätigen. AWS und Microsoft haben beide in die Sicherung der Kernenergie für Rechenzentren in Pennsylvania und Virginia investiert, wobei sie kleine modulare Reaktoren ("SMR") nutzen, da sich die Technologie weiterentwickelt (12). Da für die künstliche Intelligenz bis 2030 ein zusätzlicher Strombedarf von mehr als 200 TWh für Rechenzentren prognostiziert wird, gehen wir davon aus, dass die großen Technologieunternehmen neben den erneuerbaren Energien auch weiterhin nach nuklearen Energiequellen suchen werden. Auf die USA werden 2026 fast 26% des weltweiten Uranverbrauchs entfallen, und wir rechnen mit einem weiteren Anstieg des Uranpreises, u.a. da Trump mit einem Zoll von 25% auf Importe aus Kanada droht und Russland die Ausfuhr von angereichertem Uran in die USA verboten hat. Die USA werden die heimische Produktion ausweiten und ihre Reserven aufstocken müssen, um die Abhängigkeit von anderen Ländern bei der Versorgung mit Kernbrennstoff zu verringern.

Eine vollständige Aufhebung der IRAs durch Trump erscheint unwahrscheinlich, zumal 80 % der Investitionen in republikanisch regierten Bundesstaaten getätigt wurden. Dennoch werden Sektoren wie Elektrofahrzeuge (EV) wahrscheinlich von der Abschaffung der Steuergutschrift betroffen sein, was sich auf inländische EV-Hersteller auswirken wird. Elon Musk, Trumps wichtigster Unterstützer im Wahlkampf, befürwortet Berichten zufolge die Abschaffung der Steuergutschrift in Höhe von 7.500 USD für den Kauf von Elektrofahrzeugen mit der Begründung, dass dies die ausländische Konkurrenz abschrecken wird, auch wenn dies die Verbreitung von Elektrofahrzeugen in den USA verlangsamt. Als Industrieller, der sich für den Bergbau und die Effizienz einsetzt, könnte sich Musks Einfluss auf Trumps Politik als vorteilhaft für westliche Produzenten kritischer Mineralien erweisen, die sich Sorgen um die Versorgung mit Metallen wie Lithium, Nickel und Kupfer machen. In der Tat hat Musk in den letzten Jahren geäußert, dass Tesla Bergbauunternehmen und -projekte kaufen würde, wenn dies der gangbarste Weg wäre, um den Übergang zu beschleunigen (13).

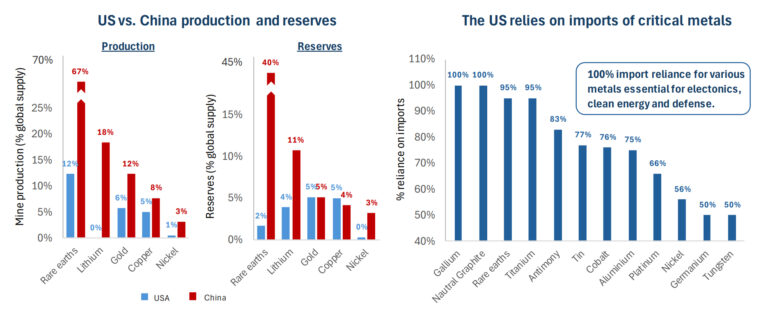

Angesichts der im Vergleich zur ersten Amtszeit Trumps gestiegenen Besorgnis der politischen Entscheidungsträger über die wirtschaftliche Herausforderung der USA durch China können wir davon ausgehen, dass Trump 2.0 die Schwachstellen in den vom Ausland abhängigen Lieferketten verringern möchte. China dominiert die Produktion von Solarzellen, Seltenen Erden, Batterien und Windturbinen, während sich US-Firmen für saubere Energie in hohem Maße auf die Steueranreize der IRA und die Unterstützung der Regierung verlassen, um ihren Betrieb aufrechtzuerhalten. Wie die obige Grafik zeigt, sind die USA bei verschiedenen Metallen zu 100 % auf Importe angewiesen, darunter Seltene Erden und andere Metalle, die für Elektronik, saubere Energie und Verteidigung unerlässlich sind. Von den 50 von der US-Regierung als kritisch eingestuften Mineralien sind die USA bei 12 zu 100 % und bei weiteren 31 kritischen Mineralien zu mehr als 50 % auf Importe angewiesen (14). Um die Schwere dieser Versorgungsprobleme zu verdeutlichen, hat China in diesem Monat die Ausfuhr von Gallium, Germanium und Antimon in die USA verboten, die in großem Umfang militärisch genutzt werden, und damit die Handelsspannungen als Reaktion auf das harte Vorgehen der USA gegen den chinesischen Chipsektor verschärft (15).

Während die Herausforderungen auf der Angebotsseite durch Handelsspannungen und Zölle noch verschärft werden dürften, bieten sich den heimischen Bergbauunternehmen beträchtliche Chancen. Die Konzentration auf die heimische Produktion, industrielles Wachstum, beschleunigte Genehmigungen und eine geringere Umweltregulierung sind äußerst förderlich für den US-Bergbausektor. Darüber hinaus impliziert Trumps Fokus auf die Steigerung der US-Ölproduktion, dass die Energiekosten für Bergbauunternehmen unter Kontrolle bleiben dürften. Diese Faktoren dürften sich als förderlich für den US-Bergbausektor erweisen, der derzeit mit langen Vorlaufzeiten für die Entwicklung kritischer Bergbauprojekte konfrontiert ist: Von der Entdeckung bis zur Produktion vergehen durchschnittlich 29 Jahre (16). Auch wenn die Fokussierung der Trump-Administration auf fossile Brennstoffe und der Widerstand gegen die IRA-Finanzierung komplexe Aussichten für den Sektor der kritischen Mineralien schaffen, sind wir der Ansicht, dass eine Kombination aus technologischer Entwicklung, Bemühungen zur Ankurbelung des industriellen Wachstums und Herausforderungen in der Lieferkette in den kommenden Jahren beträchtliche Chancen für ausgewählte Teilsektoren der Bergbauindustrie bieten.

Die Unsicherheit bleibt, doch die Trumponomics bergen Risiken und Chancen für Minenaktien

In den kommenden Monaten könnte die Volatilität im Metall- und Bergbausektor anhalten. Anleger, die über die Kurzfristigkeit der "Trump-Trades" hinwegsehen können, werden jedoch zu schätzen wissen, dass Trumps Wahlsieg die makroökonomischen Aussichten für den Metall- und Bergbausektor nicht wesentlich verändert, aber Vorteile für die in den USA ansässigen Bergbauunternehmen bietet. Trumps wachstumsfördernde Politik, von niedrigeren Steuern bis hin zu Deregulierung und expansiver Fiskalpolitik, sind positive Faktoren für Produzenten von Industrie- und ausgewählten Spezialmetallen, während die sich verschlechternden öffentlichen Finanzen und die Unsicherheit über die Handelskonfrontation die derzeitige Dynamik des Edelmetallsektors wahrscheinlich noch verstärken werden. Der makroökonomische Hintergrund einer hartnäckigen, aber stabilen Inflation und niedrigerer Zinssätze in den USA in Verbindung mit einer wachsenden Herausforderung für die Dominanz des US-Dollars in den Schwellenländern dürfte weiterhin ein günstiges Umfeld für Metalle und Bergbau, insbesondere Edelmetalle, bieten.

Wir sind der Ansicht, dass die Metall- und Bergbauindustrie an der Schwelle zu einem neuen Aufschwung steht, da Metalle und Mineralien eine wesentliche industrielle und strategische Rolle bei der Entwicklung neuer Technologien und bei der Energiesicherheit spielen. Da die neue industrielle Revolution den weltweiten Bedarf an Metallen und Mineralien, die für den Ausbau der digitalen Infrastruktur, die künstliche Intelligenz, den Verkehr und den Übergang zu sauberer Energie benötigt werden, beschleunigt, wird die Abhängigkeit der USA von Importen kritischer Metalle und Mineralien immer bedenklicher. Wir glauben, dass dieses Thema unter Trump 2.0 weiter an Bedeutung gewinnen wird, zum Vorteil der in den USA ansässigen Produzenten kritischer Metalle.

Als aktive Investmentmanager, die sich auf den Metall- und Bergbausektor spezialisiert haben, sehen wir besondere Chancen bei Produzenten ausgewählter Industrie-, Spezial- und Edelmetalle, die aufgrund steigender Nachfrageprognosen und knapper Angebotsfaktoren mit kurzfristigen Defiziten zu kämpfen haben. Bei der Aktienauswahl bevorzugen wir Bergbauunternehmen, die in der Lage sind, durch Kapitaldisziplin und Kostenkontrolle von einer Margenausweitung bei steigenden Rohstoffpreisen zu profitieren. Wie in früheren Zyklen sind wir der Ansicht, dass ein aktives Anlagemanagement im Rohstoffsektor Anlegern ein erhebliches Renditepotenzial bieten kann.

Quellen

- Minenaktien sind durch den MSCI ACWI Metals and Mining Index repräsentiert, Edelmetallaktien sind durch den MSCI ACWI Select Metals and Mining Index repräsentiert; in USD.

- Bloomberg. Zeitrahmen 5.11.24 bis 14.11.24; in USD.

- Bloomberg. Zeitrahmen 4.10.23 bis 29.11.24; in USD.

- World Gold Council, Q3 2024 Demand Trends.

- Committee for a Responsible Federal Budget.

- Bloomberg, Stand: 31. Oktober 2024.

- Bloomberg. Stand: 30. September 2024.

- Bloomberg.

- Boomberg.

- IEA Renewables 2024 Global Overview.

- Bitcoin Energy Consumption Index.

- The Economist.

- FT Future of the Car 2022 conference.

- Visual capitalist, USGS.

- Reuters, Bloomberg.

- S&P Global report, "Mine development times: The US in perspective".