Goldproduzent nach Restrukturierung vor Turnaround?

Der noch junge australische Goldproduzent Blackham Resources Ltd. (ASX: BLK; WKN: A0KFUC; ISIN: AU000000AEK4) hatte seit seiner Produktionsaufnahme im 3. Quartal 2016 mit einigen Problemen zu kämpfen, die das Unternehmen schwer belasteten. So kam es, dass im 3. Quartal 2017 seitens des Managements beschlossen wurde, die komplette Struktur des Unternehmens neu zu formieren. Es war notwendig geworden, da das für die Produktion bereit gestellte Material nicht den Anforderungen entsprach, wodurch in Folge auch eine nicht befriedigende Produktionsleistung zur finanziellen Belastung wurde.

In Anbetracht der Lösungsansätze und der daraufhin folgenden Neustrukturierung des Unternehmens ist es sinnvoll, den Werdegang der letzten 6 – 9 Monate zum besseren Verständnis zusammen zu fassen.

Direktor Milan Jerkovic übernahm das Kommando für die Koordinierung von Abbau und Produktion. Eine seiner vorrangigsten Tätigkeiten war die finanzielle Struktur des Unternehmens wieder so zu verbessern, dass eine konstruktive zukünftige Arbeit gewährleistet werden kann. Dezember 2017/Jänner 2018 konnte eine finanzielle Grundlage mit Pacific Road durch eine Finanzspritze über AUD 60 Mio. geschaffen werden, die dies ermöglichte. Natürlich ging dies parallel mit einer erheblichen Verwässerung einher. Aus den ursprünglichen im September Report aus 2017 bestehenden Aktien von ca. 350 Mio. wurden durch das geschnürte Finanzpaket 1,265 Mrd. für das Jahr 2018.

Um zu verstehen, warum so eine gewaltige finanzielle Strukturierung notwendig war, gilt es die Produktionskennzahlen in ihrer Entwicklung zu betrachten.

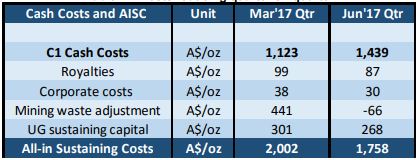

Gehen wir vom Jahr 2017 aus und betrachten die Kosten der Produktion für die beiden Quartale 1 und 2.

Dass bei diesen Erlöszahlen und einem Goldpreis von rd. AUD 1.650,- kein wirtschaftliches Plus erzielbar war, liegt auf der Hand.

Daher galt es in Folge, die Qualität des Abbaus und der Vorratshalden zu verbessern um höherwertiges Material für die Verarbeitung zu erhalten. Neue geologische Betrachtungen, neue Minenpläne für Oberflächenabbau und Untergrundentwicklung waren nur einige Details, die Direktor Jerkovic installierte.

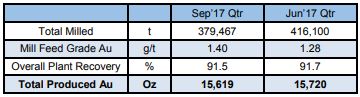

Erste positive Auswirkungen konnte man daher bereits im Folgequartal erkennen, auch wenn noch sehr viel minderwertiges Material auf der Vorratshalde lag. Aus dem hochgradigen Untergrundvorkommen wurde weniger abgebaut und mit dem niedrigergradigen Material der Vorratshalde vermengt. Dennoch hatte es zur Folge, dass der Produktionsausstoß verbessert werden konnte.

Abb2: Produktion 3. Quartal 2017, Quelle: Blackham Resources

Die Produktionskosten konnten durch den geringeren Abbauaufwand ebenfalls weiter gesenkt werden, lagen mit rd. AUD 2,200,- immer noch viel zu hoch, um wirtschaftlich positiv bilanzieren zu können. Dafür waren einfach die Produktionsmengen und – kosten nach wie vor in einer negativen Konstellation gefangen. Doch mit dem Abbau der minderwertigeren Haldenvorräte, Zugangsexploration zu höherwertigen Erzgängen konnte bereits ein Weg erkennbar werden, der erstmals positive Werte für die kommenden Quartale signalisierte.

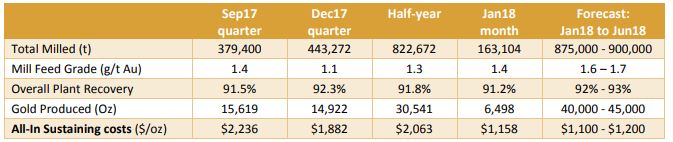

Abb3: Gegenüberstellung 3. Und 4. Quartal 2017, Quelle: Blackham Resources

Auch wenn in dieser Zusammenstellung auch das 4. Quartal noch nicht erfolgversprechend summierte, so zeigt die enthaltene Darstellung des ersten Monats aus 2018 bereits die erstmalige Auswirkung der Neuausrichtung. Erstmals, und auch wenn es nur ein Monat betrifft, so sanken die AISC in einen sehr wirtschaftlichen Bereich, und das Unternehmen signalisierte, dass man gewillt ist, diese gesenkten Kosten auch für die kommenden beiden Quartale zu erreichen. Man begründet es unter anderem auch damit, dass die Qualität der Vorratshalden deutlich von rd. 1 g Gold jeTonne auf mittlerweile rd. 1,6g je Tonne angehoben werden konnten.

Zum Jahreswechsel wurde mit dem neuen Finanzpaket das finanzielle Problem gelöst, und das Unternehmen hatte auch rd. AUD 10 Mio. für gezielte weitere Exploration zur Hand.

Diese flossen und fließen in die Erschließung ertragreicherer Erzgänge zur Schaffung von höhergradigem Material für die Produktion. Auch wenn die Grube Mathilda weiter in ihrer Ausdehnung erforscht wird, so liegt der Fokus in den hochgradigen Untergrundbereichen. Parallel dazu ist geplant die bislang unergiebige "strip ratio" von bisher rd. 16,5:1 auf rd. 7,1:1 zu senken, was wiederum deutlich positive Auswirkungen auf die Produktionskosten haben sollte.

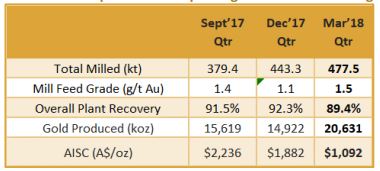

Ein sehr positives Zeichen dafür, dass die Anstrengungen fruchteten, war das Ergebnis des ersten Quartals 2018.

Abb 4: Kostenentwicklung für 1. Quartal 2018, Quelle: Blackham Resources

Die im Dezemberquartal 2017 prognostizierten AISC von AUD 1.100 bis AUD 1.200 konnten sogar geringfügig noch unterschritten werden. Aber auch die Produktionsmengen durchliefen eine positive Entwicklung. Über 20.000 Unzen Gold hatte man bislang noch nie produzieren können. Rekordmengen durchliefen die Anlage, und mit bis dato noch nie festgestellter Qualität von durchschnittlich 1,5 Gold g je Tonne.

Auch finanziell hatte das 1. Quartal 2018 daher bereits positive Auswirkungen. So konnten durch die erzielten Gewinnmargen die Schulden um AUD 10 Mio. gesenkt werden.

Parallel dazu wird eifrig am weiteren Ausbau der Reserven gearbeitet, die die Minenlaufzeit für direkt verwendbares Material auf geplante 5 Jahre verlängern soll.

Zur Verstärkung des Teams holte man am 22. Juni 2018 noch Tony James an Bord. Er wird seine extensive Erfahrung als Mineningenieur und Minenentwickler, die er zuletzt bei Carbine Resources, Mutiny Gold und Atherton Resources eingebracht hat, nun Blackham Resources zur Verfügung stellen

Noch ist der Bericht vom 2. Quartal nicht veröffentlicht worden, aber es sieht derzeit so aus als hätte Blackham Resources den Turnaround zum wirtschaftlich positiven Produzenten geschafft. Die Zuarbeiten von Seiten der geologischen Exploration, über Minen- und Abbauplanung sind ebenso in Gange, wie die Entwicklung der zweiten Ausbaustufe auf 200.000 Jahresunzen auch wieder weiterbetrieben wird.

Man darf gespannt auf den kommenden Quartalsbericht sein. Dieser sollte weiter positive Inhalte in der Unternehmensentwicklung aufzeigen können. Erwartet wird seine Veröffentlichung ca. in der ersten Augustwoche 2018.